¿Qué es Liqwid Finance (LQ)? ¿Qué es el token de Liqwid Finance? ¿Qué es el token LQ?

En este artículo, discutiremos información sobre el proyecto Liqwid Finance y el token LQ

Liqwid es una idea y un documento técnico concebido inicialmente en el primer trimestre de 2020. En ese momento, el mundo apenas comenzaba a ver cómo se desarrollaba la realidad de dos pesadillas. Covid19 se estaba extendiendo a un ritmo aparentemente imparable, lo que obligaba a economías enteras a detenerse en un momento en que el 60% de la deuda mundial rinde menos del 1% y casi $ 16 billones de deuda mundial con tasas negativas. Estas dos fuerzas macro formaron el catalizador de la implacable impresión de dinero o, como lo llama el presidente de la Fed, Jerome Powell, «no flexibilización cuantitativa» (QE, por sus siglas en inglés). Cuando se consideran estos factores, el desplazamiento de capital resultante hacia flujos de rendimiento de mayor riesgo puede resumirse simplemente como la «física de la macroeconomía».

Al mismo tiempo, existe un sistema financiero descentralizado, conocido como DeFi, iniciado por la red Bitcoin y ahora redes públicas de blockchain habilitadas por contratos inteligentes que están floreciendo en la economía digital global con criptomonedas y activos digitales. Los niveles de deuda, conocidos como valor total bloqueado (TVL) en protocolos financieros descentralizados, han crecido de cientos de millones en esta época el año pasado a los casi $ 12 mil millones TVL en la actualidad. Este aumento de DeFi se puede atribuir principalmente al hecho de que los rendimientos de estos instrumentos son significativamente más altos que su rendimiento en las finanzas centralizadas heredadas (CeFi). Los mayores rendimientos en los instrumentos DeFi son el resultado de los niveles de riesgo más altos asumidos combinados con las eficiencias de proceso proporcionadas por las tecnologías de contratos inteligentes y organizaciones autónomas descentralizadas (DAO). Debido a estos factores y otros incentivos de protocolo, el rendimiento porcentual anual (APY) es significativamente más alto en los protocolos descentralizados que lo que se puede encontrar en el sistema financiero centralizado tradicional. Las tendencias históricas en la física de la macroeconomía indican que los activos continuarán buscando un mayor rendimiento, lo que está comenzando a producirse en tiempo real cuando se considera la tasa de crecimiento de DeFi TVL. El surgimiento de DeFi (impulsado principalmente por los contratos inteligentes de eficiencia fusionados con los productos de DAO) representa una innovación de 0 a 1 tanto en las finanzas tradicionales heredadas como en la tecnología financiera «fintech». Como resultado, esperamos que la tasa de crecimiento de DeFi TVL continúe a este ritmo, potencialmente incluso acelerándose con CeFi y los desarrollos macropolíticos globales.

El famoso macroinversionista global convertido en toro de Bitcoin, Raoul Pal, a menudo afirma que “ todo el mundo está corto en el camino hacia arriba”Para describir el fenómeno de las criptomonedas y los activos digitales como una clase de activos emergentes que representan para los fondos e inversores macro tradicionales heredados. En muchos sentidos, esto resume la apuesta asimétrica que representan Bitcoin y otros activos criptográficos, la magnitud del volumen de la deuda global y los mercados inmobiliarios, por ejemplo, eclipsan la capitalización de mercado total de los activos digitales y, en algún momento, la física del dinero toma el control. Esto significa que en un mundo con volúmenes de deuda global sin precedentes con rendimientos reales negativos, también estamos siendo testigos de rendimientos sostenidos que hacen que los instrumentos DeFi sean significativamente más atractivos para los proveedores.

¿A qué se reduce todo esto?

Incluso si las tecnologías de contratos inteligentes solo proporcionan una mejora de 5 a 10 puntos básicos (0.05 – 0.10%) en la eficiencia, toda la deuda global se moverá a cadenas de bloques descentralizadas a largo plazo. Si considera cuán agresiva se está volviendo la búsqueda de productos de deuda seguros con un rendimiento superior al 1% para los macroinversores globales, es obvio que el espacio DeFi está listo para innovar en el modelo CeFi y se está desarrollando en la infraestructura pública de blockchain de Cardano para garantizar que se adapte a la demanda. de una base de usuarios global.

Si quita un solo concepto de este artículo, que sea el siguiente: la demanda de instrumentos CeFi tradicionales heredados dentro de las ofertas de productos DeFi nunca ha sido tan alta y Liqwid es una idea cuyo momento ha llegado.

DeFi Primer: ¿Cómo blockchain mitiga el riesgo y logra vencer a un sistema bancario centenario?

- ** ¿A qué se parecen los equivalentes CeFi tradicionales heredados de Liqwid? ** Los mercados monetarios se refieren al mercado organizado en una economía que permite a los prestatarios y prestamistas suscribir contratos de financiamiento de menos de 1 año, (2) los prestamistas están incentivados para proporcionar liquidez a las cuentas del mercado monetario debido a su seguridad y liquidez superiores (instrumentos del mercado monetario están en el extremo inferior de la curva de riesgo), (3) los “fondos de inversión” a corto plazo, como los llama CeFi, incluyen fondos mutuos del mercado monetario, fondos de inversión del gobierno local y fondos de inversión a menos de 1 año de los departamentos fiduciarios bancarios,

Espero que este artículo pueda servir para iniciar un debate más amplio sobre el camino que sigue nuestro equipo fundador y de desarrollo central para lograr un futuro liderado por la comunidad. Varios de los conceptos detallados en las secciones siguientes se validarán y actualizarán a medida que se eliminen los riesgos de los detalles de implementación.

Comencemos a explorar:

Para empezar: (1) Liqwid Finance no es un banco; es una infraestructura financiera de código abierto (2) Liqwid no tiene una “región / usuario objetivo”; La implementación funcional de Liqwid es un protocolo de préstamos de código abierto en una nube descentralizada distribuida, por diseño esto significa global.

Liqwid Finance no es un banco ni posee licencias de instituciones financieras.

Liqwid se rige por sus miembros. Solo los miembros pueden presentar propuestas o votar actualizaciones. Se introducirá un módulo de gobernanza y DAO Liqwid para coordinar la estrategia operativa del protocolo en el futuro. Todas las decisiones de los miembros se registran y se hacen cumplir mediante contratos inteligentes en la cadena de bloques Cardano. Liqwid es simplemente un protocolo: un conjunto de reglas e instrucciones ejecutadas por programas informáticos de cadena de bloques llamados contratos inteligentes. Específicamente, Liqwid es un protocolo de liquidez automatizado de código abierto para préstamos. Entonces, ¿cómo puede la tecnología de código abierto generar un mayor interés que un banco?

Los productos de rendimiento en los mercados descentralizados que están generando un APY más alto que su rendimiento equivalente en los mercados CeFi tradicionales son principalmente préstamos respaldados por criptografía. Los prestatarios están optando por apostar sus activos digitales y recibir activos digitales a cambio, en lugar de vender sus activos digitales (cripto) por moneda fiduciaria por varias razones (por ejemplo, las funciones de privacidad del usuario zkProof y la reducción de eventos imponibles). Durante la mayor parte de la corta historia de DeFi, estos préstamos han sido principalmente préstamos respaldados por criptografía para desarrolladores y comerciantes, pero el ecosistema ha demostrado ser robusto e innovador. Las eficiencias operativas obtenidas al reemplazar un banco (costos generales elevados) con software de código abierto (costos generales cercanos a cero) atraerán inevitablemente préstamos de mayor valor y mayor duración a los libros de contabilidad descentralizados. Estas eficiencias se habilitan al reemplazar las funciones bancarias centrales con la lógica de contratos inteligentes con la capacidad de mantener activos digitales como garantía hasta que ambas partes de la transacción cumplan con los términos y condiciones acordados en sus contratos algorítmicamente. La eliminación de la custodia, la liquidación y el depósito en garantía con sus altos costos fijos integrados en el sistema CeFi heredado, a los robots de dinero optimizados algorítmicamente, reduce las tarifas cobradas para realizar acciones bancarias clave.

En realidad, el capital todavía se asigna de manera ineficiente en los mercados actuales de DeFi. La mayoría de los productos de préstamos DeFi requieren una garantía de cifrado y las finanzas tradicionales heredadas se ejecutan en préstamos sin garantía [1] . El panorama está evolucionando rápidamente con nuevos productos como préstamos flash y conceptos crediticios que, aunque aún no han sido probados, dejan en claro que el espacio está iterando rápidamente en la dirección de los préstamos sin garantía.

La eficiencia de los contratos inteligentes integrados en tecnologías de organizaciones autónomas descentralizadas (DAO) permite la construcción de instrumentos de deuda más robustos y proporciona un nivel de transparencia y seguridad imposible de reproducir en el sistema financiero CeFi tradicional.

Como se mencionó anteriormente, estas eficiencias deberían extrapolarse a la deuda hipotecaria y la deuda corporativa que se trasladan a plataformas DeFi descentralizadas en un plazo más largo. A medida que los desarrolladores de DeFi continúen construyendo las versiones de productos DeFi de los instrumentos CeFi, esto alentará a derivados más complejos basados en deuda, capital y rendimiento a pasar a protocolos descentralizados. Los $ 253 billones (322% del PIB mundial) en productos basados en deuda continuarán moviéndose hacia tecnologías más eficientes con el tiempo. Creemos que la migración de deuda y derivados basados en deuda de mercados CeFi tradicionales tradicionales menos eficientes será una de las mayores transferencias de riqueza en la historia de la humanidad. Liqwid existe para llevar las innovaciones probadas de DeFi a los usuarios globales mientras se facilita esta transición.

Cuando se considera el valor total de los activos ilíquidos del mundo que pueden ser tokenizados y traídos a la cadena de bloques y los florecientes productos de monedas estables respaldados por criptografía algorítmica (eurodólares algorítmicos de facto en plataformas descentralizadas), está claro que hay un mercado masivo para las personas que desean exponerse a cripto (1) sin el tiempo, el estrés y la volatilidad de toda la curva de riesgo de poseer, prestar o recibir activos digitales y (2) nunca tendrá el interés de construir una organización autónoma descentralizada (DAO) para crear un contrato inteligente que algorítmicamente guiones de ambos lados del préstamo o contrato. Casi el 100% de la deuda global todavía está estructurada a través de los mercados tradicionales de CeFi heredados. Las organizaciones financieras tradicionales tienen diferentes niveles de tolerancia al riesgo que permiten estructuras variadas en cada punto de la curva de rendimiento con los más riesgosos (VC o fondos de cobertura) que desean depositar la menor cantidad de dinero con el mayor rendimiento para su operación (o cobertura). En el extremo opuesto del espectro, los inversores más conservadores (prestamistas) suelen estar dispuestos a ceder una gran parte de las oportunidades alcistas para acceder a instrumentos más seguros. Los productos «sin riesgo», como los describen las finanzas tradicionales, se han materializado en el espacio criptográfico, ya que los usuarios que poseen los tokens de las redes blockchain «Proof of Stake» (PoS) pueden usar sus tokens para aumentar sus probabilidades de ganar derechos de producción en bloque, lo que genera una inflación. recompensa cuando es validado por toda la red de productores de bloques (denominados operadores del grupo de interés “SPO” en Cardano).

¿Cuál es el valor del dinero en el tiempo?

qTokens son solo la ecuación DCF de flujo de efectivo descontado;)

El concepto de valor temporal del dinero se puede traducir directamente a «$ 1 dólar hoy vale más de $ 1 al año a partir de ahora» debido a su potencial de crecimiento. Las tasas de interés son una representación cuantitativa clave del valor temporal del dinero. Al invertir en bonos o mercados monetarios, por ejemplo, el interés (oferta APY) aumenta el valor del efectivo depositado a lo largo del tiempo si se deja capitalizar cada período (reinversión de intereses al monto principal). En el protocolo de replanteo de Ouroboros de Cardano, un período se denomina «época», dura 5 días y los saldos de replanteo componen automáticamente cada época. Liqwid utilizará la sincronización basada en la época de Cardano para varias funciones de protocolo.

Como se describió anteriormente, el problema con los bonos de bajo riesgo y los mercados monetarios en las finanzas tradicionales no siempre puede proporcionar a un inversionista el rendimiento requerido que se espera de su inversión a partir de la apreciación de los activos con el tiempo, debido a varios factores de riesgo orgánicos para las tasas de interés, como la inflación y las tasas de interés. bancos centrales.

¿Cómo protegen las tasas de interés contra el riesgo?

Hay dos tipos de tipos de interés libres de riesgo, real y nominal, que descuentan los efectos del riesgo sobre el interés. Las tasas de interés nominales libres de riesgo se refieren a la tasa de interés antes de contabilizar la inflación.

El uso de tasas de interés nominales libres de riesgo como base, y luego la contabilización de la inflación, crea una tasa de interés real libre de riesgo, que incluye todo el riesgo macropolítico potencial vinculado a cambios en una economía nacional. En este caso, la inflación representa el riesgo de una economía nacional que cambia dinámicamente, independientemente del riesgo de los bonos (o instrumentos de deuda) en sí.

Las tasas de interés nominales libres de riesgo se devalúan por el aumento de la inflación (causada por la devaluación de la moneda de la Fed) para capturar los riesgos producidos por una economía nacional (en este caso, EE. UU.). De manera similar, Cardano está construyendo una economía digital distribuida y en lugar de un banco central (federales de los EE. UU.) Usamos el algoritmo de Ouroboros para coordinar automáticamente la seguridad de la red de la cadena de bloques, como resultado de este trabajo, Ouroboros paga una recompensa por inflación en la forma del activo nativo de Cardano. ADA. Esto se convierte en la tasa de interés libre de riesgo nominal efectiva, ya que los operadores de grupos de interés (y delegadores) están incentivados a «vincular» su participación de ADA al protocolo de Ouroboros en cada época para obtener recompensas de ADA en cada bloque producido (a un% establecido algorítmicamente llamado tasa de emisión en Cardano).

Una letra del Tesoro de los EE.UU. las tasas de interés libres y las expectativas de inflación son las variables clave que probablemente tendrán un impacto en la tasa de rendimiento esperada.

En los entornos actuales de recesión (y cada vez que aumentan los temores de recesión), la demanda de activos libres de riesgo debería aumentar (aumentando el precio y reduciendo su rendimiento efectivo) a medida que la seguridad de los rendimientos que proporcionan se vuelve, en promedio, más valorada por los inversores.

Los propios activos también pueden afectar directamente la tasa de interés de una inversión, reflejada en el tiempo hasta el vencimiento (duración), la liquidez y los riesgos de incumplimiento del bono o instrumento de deuda. En los protocolos DeFi como Liqwid existe un riesgo adicional en forma de riesgo de contrato inteligente. Con la introducción del lenguaje específico de dominio financiero (DSL) de Cardano denominado Marlowe , muchos de los contratos financieros descritos anteriormente (bonos e instrumentos de deuda a plazo fijo) se pueden construir utilizando el DSL de Marlowe y las herramientas de análisis estático proporcionadas. Nuestro equipo de desarrollo central exploró esto en profundidad durante la reciente competencia de hackathon de las Naciones Unidas «Blockchain Finance for Social Good».

Marlowe en Blockly = Los ‘legos de dinero’ seguros sin código se encuentran con DeFi.

¿Cómo pueden estos diversos riesgos influir en las tasas de interés?

Los riesgos de vencimiento, liquidez, incumplimiento y contrato inteligente (en DeFi) son importantes para los inversores, especialmente si tienen instrumentos como bonos corporativos sin grado de inversión o deuda de mercados emergentes en su cartera. Estos riesgos afectan la probabilidad de devolver el capital y la tasa de rendimiento adicional (tasa de ganancia) de una inversión requerida para compensar a los inversores por asumir el riesgo específico.

Marlowe habilita los contratos inteligentes de Pago al Vencimiento (PAM) de acuerdo con la taxonomía de contratos financieros de Actus [2] para representar instrumentos de renta fija, así como derivados de plantilla (opciones, intercambios). Los diseñadores de productos DeFi están innovando además. Todo de código abierto y combinado con un entorno de desarrollo web Blockly sin código, como se representa en el bloque de contrato inteligente «money lego» de PAM que se muestra arriba. El vencimiento se refiere a la duración de una inversión. En circunstancias normales, las inversiones a más largo plazo conllevan una prima de riesgo mayor. En general, el período más corto de un bono o instrumento de deuda significa que es menos probable que incumpla que su equivalente a largo plazo, lo que hace que los bonos y los instrumentos de deuda a largo plazo sean menos atractivos para los inversores.

Ofrecer una prima de riesgo sobre las tasas de interés para bonos e instrumentos de deuda a más largo plazo hace que un activo poco atractivo (nivel de riesgo percibido) sea más atractivo (a menos que las expectativas para el futuro sean considerablemente más inciertas que a corto plazo, lo que la CeFi tradicional denomina » rendimiento invertido «). curva ”). El riesgo de liquidez refleja lo fácil que es para un inversor retirar efectivo de una inversión al valor justo de mercado, en el momento que elijan (en los criptoactivos, específicamente, los usuarios pueden cotizar al mercado las 24 horas del día, los 7 días de la semana, ya que los mercados de activos digitales son globales y por diseño nunca se cierra). Bitcoin es muy considerado como uno de los valores más líquidos, basándose únicamente en el hecho de que los mercados no cierran y cualquiera puede cotizar al mercado en el momento que elija.

El riesgo de incumplimiento se refiere a la posibilidad de que no se realice el retorno de la inversión prometido por un contrato. La inclusión del riesgo de incumplimiento en la tasa de rendimiento esperada de una inversión compensa a los inversores al ofrecer mayores rendimientos por un mayor riesgo de incumplimiento. Los incentivos de liquidación incorporados en el protocolo Liqwid incentivan a los comerciantes (prima de descuento del 5% sobre la garantía reembolsada + 1% tokens de gobernanza) para solicitar a la función de liquidación del contrato que reembolse un porcentaje del valor del préstamo insalubre de un prestatario para mitigar el riesgo de incumplimiento agregado de Liqwid en todos los Pools de Liqwid) . Los usuarios de Liqwid (arbitrajistas, desarrolladores, bots, comerciantes) que llaman a la función liquidar contrato reembolsan hasta el 50% de la garantía de los prestatarios en el saldo de su cuenta de préstamo. A cambio,

En nuestros ejemplos anteriores, los bonos corporativos de emisores más pequeños se negocian con poca frecuencia. El resultado es que las tasas de interés de los bonos de un pequeño emisor a menudo tienen una prima de liquidez, lo que devuelve más dinero con el tiempo para reembolsar una inversión arriesgada que es difícil de desinvertir si los rendimientos no cumplen con las expectativas.

Los prestamistas pueden renunciar a una inversión si el nivel de riesgo percibido es demasiado alto en comparación con las primas impuestas a las tasas de interés para tener en cuenta este riesgo, aunque cada prestamista tiene su propio nivel de tolerancia al riesgo único.

- Protocolo de liquidez automatizado con calificación crediticia + ID descentralizado (DID)

Liqwid está construyendo el primer protocolo de liquidez automatizado que fusiona algoritmos de calificación crediticia con DID ( Atala Prism) para establecer grupos de préstamos descentralizados, mercados monetarios controlados por contratos inteligentes de facto en la cadena de bloques de Cardano. Antes del advenimiento de la tecnología de contratos inteligentes, era casi imposible rastrear y conectar con precisión el rendimiento a una porción de dividendos del capital, sin confianza y de manera transparente. En el documento técnico de Liqwid presentamos un protocolo descentralizado sin custodia para el préstamo automatizado sin fricciones de tokens nativos de Cardano sin los puntos débiles de los protocolos existentes. El diseño de nuestro sistema propuesto utiliza contratos inteligentes optimizados algorítmicamente para calcular las tasas de interés («robots de dinero») basados en los niveles de oferta y demanda en tiempo real de un Liqwid Pool, incentivos criptoeconómicos, calificación crediticia y tecnologías DAO. Nuestro protocolo establece mercados monetarios eficientes combinados con una pila de código abierto (API, fuentes de datos,

El modelo operativo tradicional del mercado monetario de finanzas CeFi, que ya está perdiendo participación de mercado frente al modelo de aplicación de préstamos digitales fintech, será completamente desintermediado con la introducción de contratos inteligentes y protocolos de calificación crediticia dentro del espacio DeFi. Liqwid se dedica a promover la inclusión económica global en nuestra plataforma utilizando las eficiencias de los incentivos de protocolos y contratos inteligentes para ofrecer tasas de interés más bajas y la creación de puntajes de crédito descentralizados vinculados a la dirección Prism del usuario de Liqwid.

La compañía de navegadores Opera construyó firmas de préstamos subsidiarias sobre la infraestructura tradicional de servicios de dinero digital CeFi web2 que crece en las naciones africanas y la India, pero todo su modelo operativo no es diferente de los esquemas de préstamos de día de pago maduros con prácticas predatorias y productos de alto riesgo de incumplimiento comercializados como «0 % de préstamos con garantía colateral ”a prestatarios en riesgo que (por diversas razones) a menudo (1) incumplen el préstamo y (2) entran en un ciclo de deuda compuesta.

Liqwid puede utilizar algoritmos e incentivos para ofrecer una solución 10 veces más robusta para la futura generación de prestatarios y prestamistas globales.

Liqwid ofrece la alternativa web3. Las tarifas para los prestatarios comienzan en 25 puntos básicos (0,25%) y se pueden fijar dinámicamente en 0 a medida que los usuarios obtienen puntajes crediticios altos. Incluir incentivos monetarios y desincentivos para la calificación crediticia de inicio en frío es un modelo poderoso que Liqwid explorará a fondo en su desarrollo.

Planeamos crear el primer protocolo de préstamos automatizado descentralizado multiplataforma (Cardano, Ethereum y Ergo) controlado por DID, un LiqwiDAO & Treasury gobernado por la comunidad, puntajes crediticios e incentivos económicos sólidos. Descentralizado desde el primer día para garantizar que la propiedad del protocolo permanezca en manos de los usuarios globales de Liqwid.

Liqwid tiene como objetivo ofrecer varios Liqwid Pools para varios criptoactivos en Cardano, como ADA, un Bitcoin envuelto y mercados denominados en monedas estables (USD, EURO, INR, RMB, NGN, ZAR). Cada una de estas monedas estables ya tiene una moneda estable equivalente a Erc20 que se puede convertir en un token personalizado nativo de Cardano a través del contrato de conversión Erc20 de Cardano para comenzar a ganar intereses en cada bloque. Los desarrolladores de integración de Liqwid construirán primero una rampa de entrada y el próximo trabajo con las empresas fintech web 2 para desarrollar conjuntamente rampas de salida que permitan a los usuarios de su billetera de moneda digital ir a web2-> web3 y viceversa tanto para los usuarios de activos digitales criptográficos como para los tradicionales. financiar la infraestructura de dinero móvil CeFi [3]. Algoritmos utilizados para calcular las puntuaciones de crédito de los usuarios en función del historial de pagos y de incumplimiento y varios otros puntos de datos integrados en el identificador descentralizado Prism de un usuario. La mecánica de la capa del protocolo Liqwid vinculada al algoritmo de calificación crediticia incentiva a los nuevos usuarios a iniciar calificaciones crediticias de alta calidad dentro de Liqwid Pools. Liqwid también incentiva a los desarrolladores a crear aplicaciones layer3 (L3) (L3 dApps) en Cardano utilizando API de código abierto Liqwid, SDK y contratos inteligentes para innovar en el mundo de productos web3.

Todos los usuarios de Liqwid (prestatarios, prestamistas, SPO, desarrolladores, miembros de LiqwiDAO) son incentivados a través del token de gobernanza de Liqwid ($ LQ) que representa los derechos de voto y la propiedad de los ingresos futuros del protocolo. LiqwiDAO se está desarrollando actualmente y con la introducción de esta estructura de gobernanza operativa habilitará una función de delegación de crédito que representa la primera versión de las uniones de crédito descentralizadas en el espacio DeFi. Se está escribiendo una publicación de blog separada que desglosa toda la gobernanza del protocolo y se publicará en breve.

2. Ofertas iniciales de productos

- Liqwid Pools forma la base del protocolo Liqwid y se implementará primero en Plutus testnet (la hoja de ruta de alto nivel en nuestro sitio web se asigna a esto) y luego en Plutus mainnet.

- Liqwid Ramps, qCredit Scores y qCredit Delegation seguirán la implementación de Liqwid Pools en Plutus mainnet (en ese orden).

2.1 Liqwid Pools: opuesto al modelo tradicional de préstamos CeFi donde los activos de un participante prestamista se emparejan y se prestan a un participante prestatario, Liqwid combina los activos de cada usuario en un Liqwid Pool. Cuando un usuario deposita un activo, se convierte en un recurso fungible en Liqwid (y a través de qTokens todas las aplicaciones descentralizadas de Cardano “dApps”). Este enfoque permite una liquidez sustancialmente mayor que los préstamos igualados para garantizar que los usuarios puedan depositar o retirar sus activos en cualquier momento, sin tener que esperar nunca hasta el vencimiento del préstamo.

Los tokens depositados en un fondo común de Liqwid se expresan mediante un saldo de token derivado personalizado («qToken») que otorga los derechos de propiedad del activo subyacente que se acumula a los prestamistas. capturado cada bloque). Los qTokens se traducen en un porcentaje creciente de reclamación de propiedad sobre el token personalizado nativo de Cardano subyacente. De esta manera, ganar intereses es tan simple como tener un qToken personalizado derivado. Una vez más, esto no es un milagro, es solo la fórmula del valor del dinero en el tiempo expresada funcionalmente en un contrato inteligente, en este caso qTokens representa una garantía en cada Liqwid Pool.

Nuestros desarrolladores utilizarán el decimal seguro de FP Complete (o una biblioteca Haskell equivalente) para los decimales.

Inicialmente, los usuarios podrán publicar una garantía de criptografía para pedir prestada criptografía de Liqwid Pool a un APY de préstamo variable calculado algorítmicamente. La capacidad de introducir identificadores descentralizados (Atala Prism DID) y un algoritmo de calificación crediticia dinámica impulsarán la eficiencia en todos los Liqwid Pools.

En el futuro, con la reciente introducción del primer mercado extendido de tokens no fungibles «NFT» basado en UTXO en Ergo y un juego de interoperabilidad continuo entre la firma tecnológica centrada en Cardano, Emurgo y los equipos de desarrollo de Ergo , garantía de activos digitales NFT basada en Cardano que incluye datos crediticios e intelectuales. Se podrían apostar propiedades para garantizar préstamos en Liqwid Pools. Se abre un universo de posibilidades conceptuales cuando brinda a los usuarios la capacidad de monetizar sus datos, ideas o cualquier otro activo ilíquido generados por Liqwid en un equivalente digital y con los mercados NFT, el descubrimiento de precios para estos artículos puede determinar el valor en un proceso completamente sin confianza.

Todos estos desarrollos y una mayor velocidad en la física de la macroeconomía moverán el espacio DeFi para ofrecer pronto productos crediticios sin garantía. Liqwid tiene como objetivo innovar aquí inicialmente con un producto de préstamo sin garantía basado en monedas estables que permite a los prestatarios con DID de Atala Prism que han sido verificados por miembros de LiqwiDAO acceder a los Pools de monedas estables de Liqwid (USD en Cardano) al 0% de garantía mediante una combinación de incentivos de protocolo (desincentivos). una línea de crédito creciente para los prestatarios que reembolsan sus préstamos y los productos de delegación de crédito + puntuación para ayudar a eliminar el riesgo de la implementación de este producto. No creemos que sea una idea nueva y

Para ser claros: (1) Liqwid no implementará el producto de préstamo de moneda estable sin garantía con el lanzamiento inicial del producto y (2) cuando esto se implemente, los prestamistas en las reservas de moneda estable Liqwid existentes podrán optar por proporcionar su capital para préstamos sin garantía. (o no) y (3) se implementará con matemáticas basadas en predicciones predeterminadas realistas y fórmulas auditadas. El mayor riesgo asociado con un producto de préstamo sin garantía estará representado en la tasa de ganancia del prestamista (APY) para este producto específico, y nuestras cuentas matemáticas de apoyo para una tasa de incumplimiento (~ 30%) que está en línea con las tasas de incumplimiento a corto plazo. préstamos de crédito en los mercados CeFi heredados. Esto significa que la prima de riesgo para este producto contabilizará los intereses asumiendo una tasa de incumplimiento del 30% por cada monto medio de incumplimiento. Como resultado de la mayorLos prestatarios de interés fijo (~ 20%) pagarían por esto, podemos calcular cuál será la tasa de ganancia para un escenario dado, así que exploremos las matemáticas para la viabilidad del producto.

El uso de esta matemática con predicciones realistas de valores predeterminados produce una solución elegante: asumiendo que la cantidad mediana predeterminada es $ 500 o más y la tasa predeterminada es 30% o menos, la tasa promedio de ganancia APY para los prestamistas sería 12.25% o más. Esto se debe a una relación de recompensa / riesgo muy alta inherente a nuestro método propuesto de un límite de línea de crédito creciente, que minimiza la exposición real al incumplimiento (los prestatarios están pagando su riesgo de incumplimiento por adelantado con un interés de ~ 20% en cada línea de crédito). La matemática anterior no tiene en cuenta los incentivos del protocolo Liqwid (que subsidia el costo total del prestatario con el token de gobierno Liqwid airdrop tras el pago del préstamo, ajustando dinámicamente el puntaje qCredit al momento del reembolso o incumplimiento) u otros procesos inteligentes de contrato y DAO, como la función de delegación de crédito, que servirá para eliminar el riesgo de préstamos pendientes de nuevos prestatarios en la plataforma utilizando el puntaje qCredit de miembros de LiqwiDAO bootstrap. La preservación del capital es el componente más crítico de Liqwid Pools para los prestamistas y planeamos introducir esta función después de rondas exitosas de auditorías internas y externas.

2.2 Liqwid Ramps : Liqwid Ramps proporcionará rampas de efectivo en efectivo (y eventualmente retiro de efectivo) para los titulares de monedas digitales en las aplicaciones tradicionales de CeFi fintech (USD en la aplicación Venmo / Cash) para permitir el efectivo directo de web2 a web3 en las rampas para nuestros usuarios. La propiedad del protocolo y los procesos de gobernanza de LiqwiDAO se utilizarán para incentivar a los desarrolladores a construir rampas Liqwid únicas en aplicaciones CeFi específicas (por ejemplo, la principal plataforma de cuentas de ahorro del mercado monetario en India) y puentes CeFi en aplicaciones de billetera digital Venmo en África ( aplicación de trueque / Flutterwave y Pila de pagos) e India utilizando sus API de código abierto para leer la base de datos. Más conceptos técnicos se desglosarán aquí con el tiempo, pero el proceso funcional funciona así: (1) La integración de Liqwid Ramp en la billetera digital Venmo (o cualquier CeFi) de un usuario se usa para leer el saldo de la cuenta de un usuario, (2) esto debita el digital. El saldo de la cuenta de la billetera CeFi y deposita la cantidad 1: 1 en un Liqwid Pool, lo que permite al usuario pasar instantáneamente de la moneda digital CeFi centralizada web2 que gana 0 intereses a ganar instantáneamente la tasa de ganancia calculada algorítmicamente para un Liqwid Pool basado en el suministro actual y niveles de demanda expresados como el índice de utilización de los pools (volumen de liquidez del pool).

2.3 Puntuaciones Liqwid qCredit : Estamos proponiendo utilizar Atala Prism (+ Biometrics + ZK-Proofs) para permitir que los usuarios se verifiquen sin confianza y de forma transparente a través del proceso de verificación LiqwiDAO mientras preservan su privacidad completa en cada paso. Los puntajes de QCredit reducirán dinámicamente el costo de los prestatarios (~ 0.25% de la tarifa de originación del préstamo) irá a 0 (esencialmente gamificando el proceso de arranque de puntajes de crédito sólidos a través de la reducción de costos / subsidios de los costos del prestatario con un airdrop del token de gobernanza).

Como todo el código de Liqwid es de código abierto, cualquier desarrollador de Cardano puede innovar sobre nosotros creando dApps en hipotecas, seguros, finanzas sociales, préstamos respaldados por activos tokenizados y todos utilizan una combinación de fuentes de datos abiertos de Liqwid, contratos inteligentes o SDK. para crear dApps sofisticadas centradas en el objetivo.

Además del precio de la tarifa, hay una función de delegación de qCredit que utilizará las puntuaciones de qCredit de los miembros de LiqwiDAO para delegar o «responder» a posibles prestatarios en su red personal en la que confían para pagar el préstamo. Este mecanismo es un arma de doble filo para el miembro de LiqwiDAO que se está convirtiendo en una cooperativa de ahorro y crédito de facto entre pares en el ecosistema de Liqwid. En el camino feliz, un prestatario, el miembro de LiqwiDAO delega su crédito en, logra pagar su préstamo e intereses, de modo que ambos usuarios de Liqwid verán aumentar sus puntajes de qCredit y los beneficios que se derivan de puntajes de qCredit más altos (tarifas más bajas en la originación del préstamo + mayor proporción de tokens de gobernanza lanzados desde el aire). En el triste camino en el que el usuario no cumple, el miembro de LiqwiDAO que delegó el crédito verá su puntaje de qCredit reducido en un porcentaje, pero la barra de penalización en qCredit Score no será tan severa en comparación con el usuario que incurrió en incumplimiento. Este es un desincentivo obligatorio en el sistema para mitigar los vectores de ataque de Sybil vinculados a los usuarios que intentan acumular una de las puntuaciones de qCredit más altas en Liqwid para delegar su crédito a varios prestatarios nuevos que controlan en secreto (o han pagado a los usuarios por) su Prisma. DID’s para incumplir con el préstamo sin garantía y enjuagar y repetir el proceso.

Basándose en conceptos de la economía del comportamiento, el ecosistema Liqwid incluirá un conjunto transparente y bien definido de incentivos de protocolo en conjunto.con desincentivos económicos igualmente sobresalientes (pagar una tarifa de originación de préstamo más alta y recibir menos tokens de gobernanza como subsidio de tarifa para los prestatarios más riesgosos) que harán que los costos sean más altos para los prestatarios que incumplen o son liquidados. Esto tiene tanto que ver con el espíritu fundador de Liqwid como un protocolo para impulsar la inclusión económica donde los usuarios necesitan más infraestructura financiera como lo hace con la mitigación del riesgo de incumplimiento. Incorporar incentivos de protocolo nativo en Liqwid que fomenten préstamos saludables para generar puntajes crediticios sólidos y, al mismo tiempo, desalentar las prácticas de prestatarios no saludables vinculadas a incumplimientos es parte de nuestra misión de desarrollar Liqwid como una infraestructura financiera comunitaria de base para todos.

La construcción de integraciones en Atala Prism para conectarse a las cuentas sociales y profesionales de un usuario permitirá que el algoritmo de calificación qCredit acceda a un amplio conjunto de puntos de datos para calcular con precisión una calificación crediticia que refleje la actividad de los prestatarios en la cadena, así como la actividad del mundo real validada a través de la integración. de bases de datos heredadas del sistema web2 con Atala Prism (API).

Aplicación Atala Prism Identity + Credentials

El producto de préstamo de monedas estables sin garantía que se desglosó anteriormente se basa en el concepto de que estos prestatarios son prestatarios verificados (o delegados) de Atala Prism y LiqwiDAO que vinculan incentivos financieros y sociales al prestatario para que reembolse su préstamo. En teoría, la implementación de esta función puede volverse iterativamente más compleja, por ejemplo, ¿qué pasaría si en una versión futura los prestamistas de Liqwid no solo pudieran optar por la moneda estable sin garantía Liqwid Pool? qCredit Score para que el inversor conservador con aversión al riesgo de nuestro ejemplo anterior pueda ingresar a estos Liqwid Pool pero seleccionar un prestatario estructurado qCredit Score tramo de riesgo (p. ej. solo otorgue préstamos sin garantía a prestatarios con el qCredit Score equivalente a un puntaje de crédito FICO de 650–850 [o 800–850 para prestamistas con aversión al riesgo] y en este punto podemos fijar el precio de los tramos según la probabilidad de que los usuarios se encuentren en un rango dado de incumplimiento. FICO es simplemente el nombre del algoritmo de calificación crediticia utilizado por los bancos en los EE. UU. Liqwid está construyendo un algoritmo interno de calificación crediticia FICO para replicar procesos funcionales similares habilitados con la creación de crédito.

** 2.4 Delegación qCredit de Liqwid: ** Emergente de la estructura operativa liderada por la comunidad de Liqwid significa fusionar DAO y tecnología de contrato inteligente con el modelo de puntuación qCredit descrito anteriormente es un producto que permite a los miembros de LiqwiDAO delegar o «responder» por un prestatario (independientemente de la puntuación qCredit del prestatario y para los nuevos prestatarios que hayan pagado con éxito un mínimo (1) préstamo de moneda estable sin garantía a un Liqwid Pool antes), lo que provoca una reducción de la tarifa calculada algorítmicamente como resultado. Este producto aún necesita eliminar los riesgos y está estrechamente vinculado con la implementación del modelo de calificación qCredit. Algunos de los detalles de implementación de este producto dependen de casos de uso funcional específicos, por ejemplo:

¿Deberíamos permitir que los usuarios de LiqwiDAO con calificaciones crediticias sólidas deleguen un porcentaje de su poder total de delegación de crédito para respaldar a múltiples prestatarios en su red y protegerse contra el recorte en el que incurrirán si su prestatario garantizado incumple? En este ejemplo, podría dividir mi crédito delegando poder de voto (una función del puntaje qCredit de los miembros de LiqwiDAO) en bloques del 10% (piense en «carteras de delegación de crédito») y responder por 10 usuarios en mi red personal en la que confío para pagar los préstamos para extender Mi apoyo y mitigar el riesgo de incumplimiento de cualquiera de mis prestatarios garantizados. Esta es la opción 1, pero podríamos decir la opción 2 en la que presentamos una forma binaria de delegación de crédito en la que los miembros de LiqwiDAO delegan todo su poder de delegación de crédito a un usuario en su red personal (o no hacen nada). De muchas maneras, puede comparar esto con el mecanismo de participación actual de Cardano, donde las billeteras pueden apostar toda su ADA en un solo grupo. Como resultado de este proceso binario, los usuarios deben crear múltiples billeteras para delegar su ADA a más de un Cardano Staking Pool. En respuesta a este mecanismo limitante de participación «uno a uno», IOHK está introduciendo un producto de carteras de delegación para permitir la participación «uno a muchos» desde direcciones de delegados para que los usuarios que delegan su participación ADA puedan dividirla entre varios grupos de interés similares a mi ejemplo anterior de dividir el poder de delegación de crédito a varios usuarios. Se incentiva a los usuarios a apostar su puntaje qCredit como un tipo de activo financiero social para impulsar el efecto de red del protocolo para atraer nuevos usuarios, al mismo tiempo que se Como resultado de este proceso binario, los usuarios deben crear múltiples billeteras para delegar su ADA a más de un Cardano Staking Pool. En respuesta a este mecanismo limitante de participación «uno a uno», IOHK está introduciendo un producto de carteras de delegación para permitir la participación «uno a muchos» desde direcciones de delegados para que los usuarios que delegan su participación ADA puedan dividirla entre varios grupos de interés similares a mi ejemplo anterior de dividir el poder de delegación de crédito a varios usuarios. Se incentiva a los usuarios a apostar su puntaje qCredit como un tipo de activo financiero social para impulsar el efecto de red del protocolo para atraer nuevos usuarios, al mismo tiempo que se Como resultado de este proceso binario, los usuarios deben crear múltiples billeteras para delegar su ADA a más de un Cardano Staking Pool. En respuesta a este mecanismo limitante de participación «uno a uno», IOHK está introduciendo un producto de carteras de delegación para permitir la participación «uno a muchos» desde direcciones de delegados para que los usuarios que delegan su participación ADA puedan dividirla entre varios grupos de interés similares a mi ejemplo anterior de dividir el poder de delegación de crédito a varios usuarios. Se incentiva a los usuarios a apostar su puntaje qCredit como un tipo de activo financiero social para impulsar el efecto de red del protocolo para atraer nuevos usuarios, al mismo tiempo que se En respuesta a este mecanismo limitante de participación «uno a uno», IOHK está introduciendo un producto de carteras de delegación para permitir la participación «uno a muchos» desde direcciones de delegados para que los usuarios que delegan su participación ADA puedan dividirla entre varios grupos de interés similares a mi ejemplo anterior de dividir el poder de delegación de crédito a varios usuarios. Se incentiva a los usuarios a apostar su puntaje qCredit como un tipo de activo financiero social para impulsar el efecto de red del protocolo para atraer nuevos usuarios, al mismo tiempo que se En respuesta a este mecanismo limitante de participación «uno a uno», IOHK está introduciendo un producto de carteras de delegación para permitir la participación «uno a muchos» desde direcciones de delegados para que los usuarios que delegan su participación ADA puedan dividirla entre varios grupos de interés similares a mi ejemplo anterior de dividir el poder de delegación de crédito a varios usuarios. Se incentiva a los usuarios a apostar su puntaje qCredit como un tipo de activo financiero social para impulsar el efecto de red del protocolo para atraer nuevos usuarios, al mismo tiempo que se decirincentivado a incumplir como se destaca el triste camino anterior. Si nos saliéramos puramente de los datos de apostar uno a uno en comparación con los portafolios de delegación que se lanzarán próximamente, que introducirán tramos de grupos de interés basados en algunos criterios predefinidos (región, rendimiento, grupo de la comunidad de SPO, por ejemplo, grupo de interés de la junta fundadora de SPOCRA) y de manera efectiva cumplen exactamente el mismo propósito que el ejemplo de delegación de crédito en nuestro ejemplo anterior: (1) el delegador de la ADA ahora puede distribuir su participación en una cartera de delegación compuesta por 10 grupos de interés y (2) han cubierto eficazmente el riesgo asociado con producción de bloques inconsistente de un solo grupo (hay varias razones por las que un usuario en un grupo grande o pequeño querría diversificar este flujo de efectivo y cubrir el riesgo de un solo grupo de interés que no necesitamos desempacar completamente para los propósitos de este artículo,

Otra publicación de blog completa que describe nuestro plan para investigar y desarrollar la estructura LiqwiDAO de Liqwid, incluido el plan operativo interino previo al lanzamiento oficial de LiqwiDAO y la estructura de incentivos propuesta que se propone para hacer un gran uso de la infraestructura de participación de SPO para informar datos precisos de alimentación de precios en Liqwid Oracle Pools, cree L3 Bolt dApps que utilizan Liqwid API abiertas y contratos inteligentes para lanzar aplicaciones conceptuales que los miembros de la comunidad LiqwiDAO pueden probar y luego votar sobre la financiación continua a favor o en contra, completar varias tareas de marketing de Liqwid y potencialmente el alojamiento de front-end del Liqwid dApp.

The long and the short of the incentive structure for SPO’s functions like this: (1) SPO completes one or several of the tasks outlined above and the ADA staked in the Liqwid ADA pool is auto-delegated to their specific stake pools in proportion to the amount of labor they are providing on a given tasks. All controlled by smart contracts. Liqwid’s mission critical tasks such as precise price feed data for each Liqwid pool from Oracle Pools & front-end hosting on SPO infrastructure (if implemented) are what we consider mission critical. SPO’s incentivized to develop concept & MVP Bolt dApps and complete marketing tasks, while secondary to the mission critical activities, we believe are still important for Liqwid community engagement and will help us build Liqwid’s diverse & resilient ecosystem. This is key for our ecosystem development especially in these early days and our founding team is dedicated to building a self-sustainable LiqwiDAO structure to govern the future strategic operations and protocol update processes.

La publicación del blog mencionada anteriormente también desglosará la estructura de incentivos para otro usuario clave en el ecosistema Liqwid, los desarrolladores de código abierto y los incentivos integrados en nuestra estructura de gobierno de DAO y Tesorería para reflejar los planes operativos futuros de Liqwid.

Lo largo y lo corto: (1) presenta recompensas para desarrolladores, una ronda trimestral de subvenciones de la comunidad Liqwid y desafíos de hackathon seleccionados por LiqwiDAO, (2) los miembros de LiqwiDAO envían propuestas y votan sobre ideas que creen que aportan valor al protocolo y (3) los desarrolladores compiten por las cantidades de recompensa adjuntas a cada desafío.

Token – $ LQ

LQ es un token personalizado nativo de Cardano [4] activo que se acuñará en el lanzamiento del libro mayor de activos múltiples de Cardano. Se utilizará para participar en el protocolo y como símbolo de gobernanza con derecho a voto. No estamos siendo atacados con dinero de VC y nuestro equipo está completamente comprometido con un lanzamiento de token justo y un proyecto abierto y transparente liderado por la comunidad, destacando aún más la visión dual de Cardano y Liqwid que nuestro equipo fundador ha tenido desde el día 1. Desde que $ LQ De conformidad con el estándar de token personalizado nativo de Cardano integrado en el libro mayor de activos múltiples de Cardano, el token $ LQ se puede intercambiar en cualquier intercambio y se puede almacenar en cualquier billetera que admita tokens personalizados nativos de Cardano, lo que permite que cualquier persona en el mundo tenga acceso instantáneo a él. Como resultado, todos los conceptos de tokenomía de $ LQ que hemos diseñado integran algunos de los mecanismos probados de captura de valor de DeFi y el diseño de tokens impulsado por la utilidad que realmente estamos ansiosos por presentar a la comunidad de Cardano. Las publicaciones de blog de la próxima semana analizarán todo esto en profundidad.

Hemos asignado más que suficiente para que esto sea un proyecto administrado por la comunidad y estamos en esto a largo plazo. No importará si el precio de $ LQ se cotiza a 0.10 o $ 10 porque cumplirá un propósito único de coordinación e incentivo en nuestro protocolo más los mecanismos de captura de valor para que el suministro de tokens se vuelva más escaso en proporción lineal a las tarifas que paga. genera el protocolo (LQ se vuelve más valioso a medida que aumenta TVL en Liqwid Pools).

¿Cómo comprar Liqwid Finance (LQ) Token?

Primer paso para comprar Liqwid Finance (LQ) Token: Configurar Wallet Cardano y comprar ADA Token.

- Aquí les dejo una guía para crear y configurar Nami Wallet y tener una Wallet que funcione con la red de Cardano: Tutorial Nami Wallet

- Necesitaremos comprar Cardano y para ello usaremos Binance en nuestro caso. Aquí les dejo un tutorial donde compramos BNB, pero en vez de BNB seleccionaremos ADA , el resto es igual. Tenéis que ir al final del post donde está el tutorial de compra: https://cryptoshitcompra.com/crazyminer-pwr-token-que-es-como-comprar-y-precio

Segundo paso para comprar Liqwid Finance (LQ) Token: Retirar ADA de Binance y pasarlo a Nami Wallet.

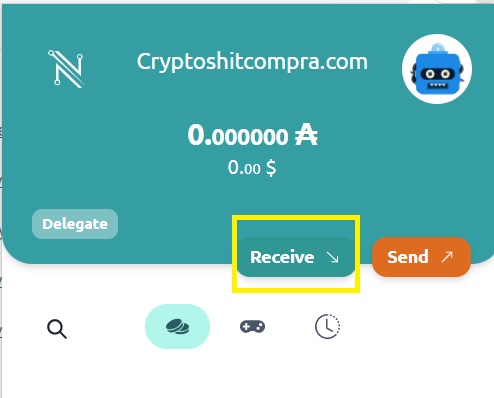

Bien, ahora lo primero que tenemos que hacer es dirigirnos a Nami Wallet y darle a «Receive»

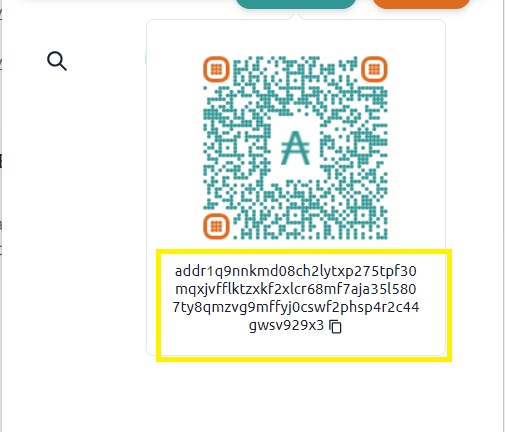

Ahora una vez que le damos ahí nos saltará una pantallita donde tenemos que copiar nuestra dirección de la Wallet de Cardano.

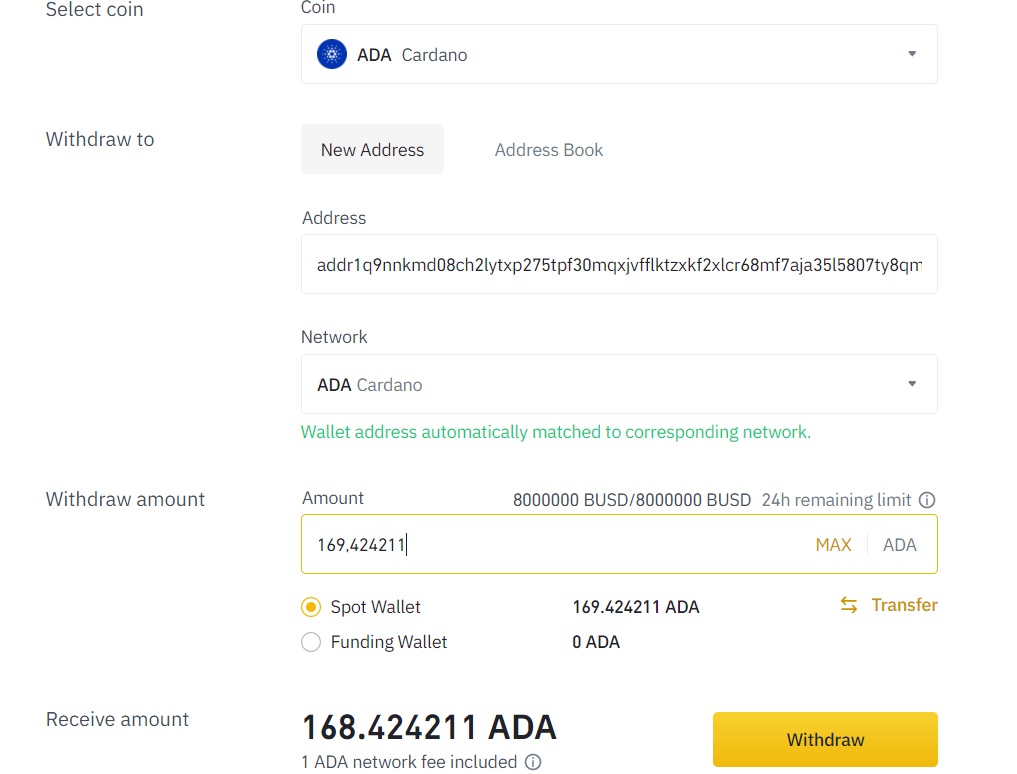

Una vez que tengamos eso listo, tenemos que ir a Binance y acto seguido dirigirnos a «Wallet»-«Fiat and Spot»- y le damos a «Whitdraw». Nos saltará la siguiente pantalla donde tenemos que pegar nuestra dirección de Cardano, la cual ya tenemos copiada y seleccionaremos la red Cardano.

Y listo ya tenemos nuestros ADA en Nami Wallet.

Tercer paso para comprar Liqwid Finance (LQ) Token: Comprar LQ token

Ahora nos tenemos que dirigir a Muesliswap: Aquí el enlace

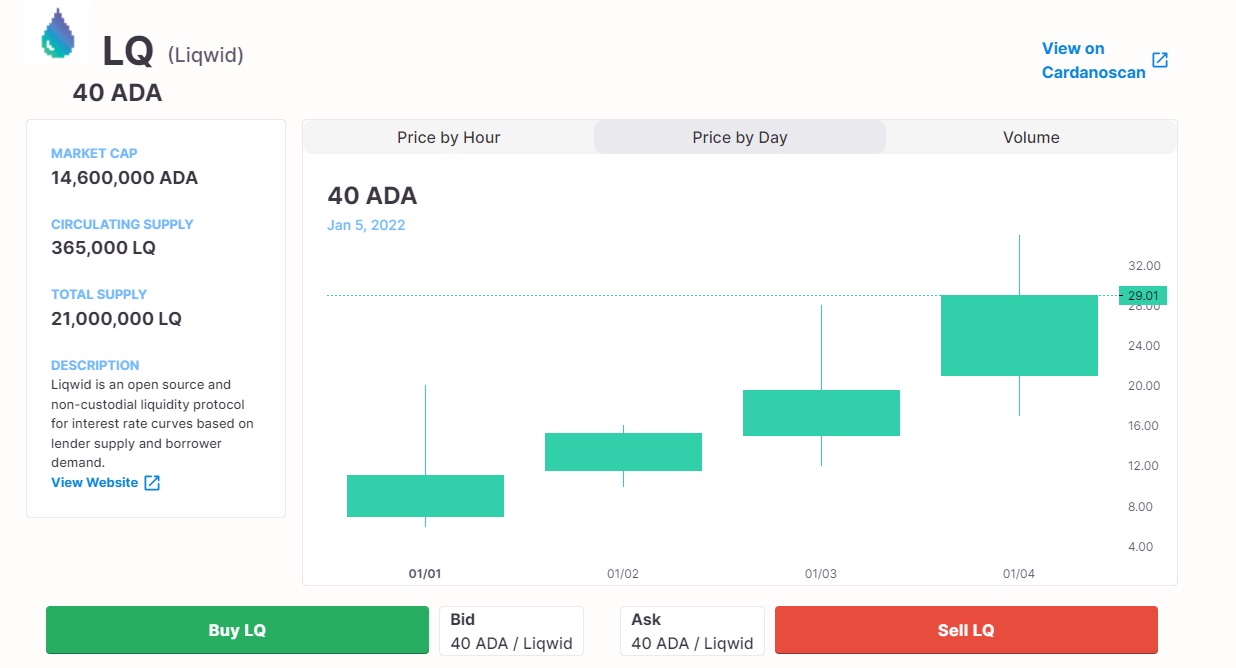

URL Directa al par ADA/LQ ; https://ada.muesliswap.com/markets/token/da8c30857834c6ae7203935b89278c532b3995245295456f993e1d24.LQ

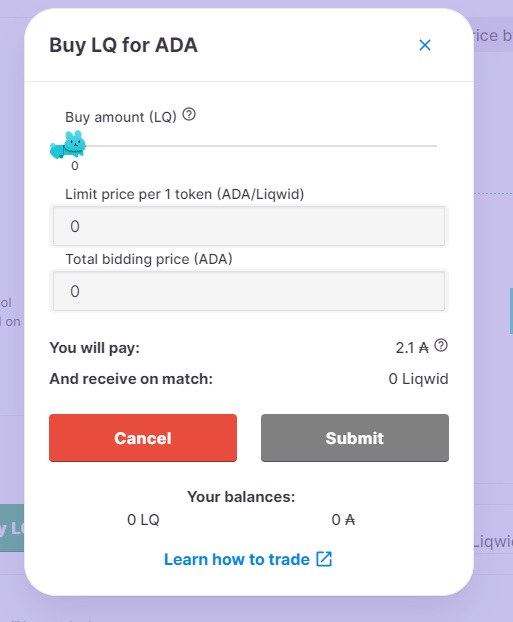

Acto seguido conectamos la Wallet en «Connect Wallet» y seleccionamos Nami Wallet . Después seleccionamos el token LQ de la lista, si no lo encuentras, usa la barra de búsqueda.

Ahora seleccionamos la cantidad de LQ que queremos intercambiar por ADA y le damos a «Submit» y listo ya tenemos comprado LQ token.

Web oficial: https://liqwid.finance/

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones