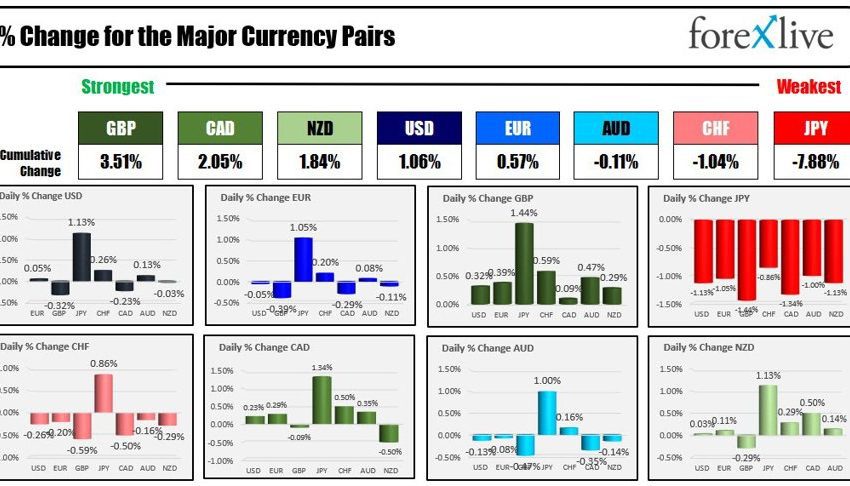

De la moneda principal más fuerte a la más débil

El día y la semana terminan con la GBP como la más fuerte y el JPY como la más débil.

La fuerte caída en el JPY fue provocada por la decisión de tasas del Banco de Japón. El Banco de Japón (BOJ) ha decidido mantener su objetivo de tasa de interés a corto plazo en -0,1 % y su objetivo de rendimiento de los bonos del gobierno japonés (JGB) a 10 años en torno al 0 %, con una banda hacia arriba y hacia abajo en un 0,5 % cada una. . Esta decisión, parte de la estrategia de control de la curva de rendimiento (YCC) del BOJ, fue unánime. En el comunicado, el BOJ señaló que la economía japonesa está mejorando y espera que continúe la recuperación moderada. Señalaron que los indicadores económicos clave como las exportaciones, la producción, los gastos de capital y el consumo están mostrando aumentos moderados. Sin embargo, se espera que la inflación subyacente al consumidor disminuya hacia mediados del año fiscal. El BOJ señaló que las expectativas de inflación, que anteriormente habían aumentado, ahora se están moviendo lateralmente. El BOJ reiteró que existe una incertidumbre considerable sobre las perspectivas económicas de Japón, principalmente debido a factores globales.

El nuevo gobernador del BOJ, Kazuo Ueda, hizo más comentarios indicando que se necesita más tiempo para alcanzar la meta de inflación del 2%. Él espera que la inflación se desacelere a mediados del año fiscal 2023. Mencionó la necesidad de monitorear de cerca los mercados financieros y de divisas y que el BOJ se abstuvo de cambiar su política ya que la inflación de Japón no es sostenible.

La noticia, previa a la sesión de EE. UU., envió al USDJPY y al JPY al alza (JPY a la baja). El mayor movimiento fue el GBPJPY en 1.44%, y todos menos el CHFJPY se movieron más del 1% en el día.

En la sesión norteamericana, los datos de confianza del consumidor de la Universidad de Michigan (UMich) de junio de 2023 superaron las expectativas. La confianza general del consumidor llegó a 63,9, superior al 60,0 esperado y una lectura anterior de 59,2.

Los datos reflejan una mayor confianza en las condiciones económicas actuales, que llegó a 68,0, superando el 65,5 esperado y el 64,9 anterior. Las expectativas de los consumidores también aumentaron a 61,3, superando el 56,5 esperado y el 55,4 anterior.

Las expectativas de inflación a un año cayeron a 3,3%, por debajo de 4,2%, marcando el valor más bajo desde marzo de 2021. Ojalá la inflación subyacente/servicios siguiera esta tendencia. El movimiento en las expectativas de inflación de 5 a 10 años no fue tan dramático, cayendo levemente a 3.0% desde 3.1% anterior.

La confianza del consumidor probablemente se vio favorecida por la resolución de las conversaciones sobre el techo de la deuda, lo que puede haber dado un impulso temporal a la confianza simplemente porque no fue un desastre por defecto.

El informe semestral de política monetaria de la Fed también se publicó antes del testimonio del presidente de la Fed, Powells, en el Capitolio el miércoles y el jueves (el evento clave de la próxima semana). En el informe, la Reserva Federal indicó que la perspectiva de la tasa de fondos está sujeta a una incertidumbre significativa, y que las acciones de política adicionales dependen de la evolución de las condiciones económicas. La Fed reiteró que los ingresos negativos no tienen impacto en sus operaciones. Destacó que la desaceleración de la inflación podría depender, en parte, de una mayor relajación de las tensas condiciones del mercado laboral. Además, el informe señala que la inflación en los servicios básicos, excluida la vivienda, no ha mostrado signos de moderación, lo que implica presiones inflacionarias persistentes.

En el contexto internacional, varios de los principales bancos centrales extranjeros continuaron endureciendo su política monetaria, pero insistieron en la necesidad de cautela debido a las incertidumbres y demoras en la transmisión de las acciones de política monetaria. Además, la Fed expresó su preocupación por los indicadores algo elevados de futuros incumplimientos corporativos.

El informe detalló que las condiciones financieras se han endurecido aún más desde enero, y las condiciones de los préstamos bancarios se han endurecido aún más desde marzo. La Fed dijo que estaba lista para ajustar el ritmo de contracción del balance si fuera necesario, subrayando su enfoque flexible para el ajuste de políticas.

De manera significativa, la Fed señaló que las turbulencias en el sistema bancario en marzo dejarían una huella en las condiciones de los préstamos bancarios, particularmente para los bancos medianos y pequeños. Llevar la inflación al nivel objetivo probablemente requerirá un período de crecimiento por debajo de la tendencia y cierto debilitamiento en las condiciones del mercado laboral, según el informe. Todo esto ocurre en un contexto donde la inflación está muy por encima de la meta y el mercado laboral está muy ajustado.

Algunos miembros de la Fed reanudaron el discurso de la Fed después de dos semanas de silencio antes de la decisión sobre las tasas del miércoles.

- El presidente de la Fed de Richmond, Barkin, indicó que se siente cómodo implementando más aumentos en las tasas de interés si los datos entrantes no muestran una desaceleración en la demanda, lo que empujaría la inflación de regreso al objetivo del 2%. Reconoció que las tasas más altas podrían correr el riesgo de una desaceleración más significativa, pero enfatizó que las experiencias de la década de 1970 muestran que la Fed no debería retirarse prematuramente de la lucha contra la inflación. Argumentó que el objetivo del 2% fue efectivo durante una generación. No obstante, señala que la inflación ha sido obstinadamente persistente y sigue sin estar convencido de que el debilitamiento de la demanda la controlará.

- El miembro del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés), Waller, enfatizó que la economía de los EE. UU. todavía estaba «en auge», y que el sistema bancario parecía tranquilo por el momento. Sugirió que los impactos globales del esperado endurecimiento coordinado del banco central no se han materializado por completo. Si bien reconoció las quiebras bancarias recientes, señaló que no parecen haber tenido un efecto significativo en las condiciones crediticias y que la política monetaria no debería haber cambiado debido a la mala gestión de algunos bancos. Waller destacó el papel de la Fed en el uso de la política monetaria para combatir la inflación y la responsabilidad de los líderes bancarios de administrar el riesgo de tasa de interés. Expresó su preocupación de que la inflación subyacente no está mejorando y anticipó que probablemente requerirá un mayor ajuste, revelando que no ha bajado como esperaba anteriormente. Sin embargo, reconoció que el mercado laboral parece estar debilitándose sin un aumento significativo del desempleo.

Mirando alrededor del mercado hoy:

- El petróleo crudo subió $ 1,04 a $ 71,85.

- El oro cotiza al alza $2,51 o 0,13% a $1957,45. Para Gold Week, cambió poco en -0.16%

- la plata subió $0.36 o 1.49% a $24.18. La plata cierra la semana con una caída del -0,34%

- Bitcoin encontró suministro y se negoció por $ 26,378

En el mercado de valores de EE. UU., los principales índices cayeron en el día pero terminaron al alza durante la semana:

- El Dow Industrial Average cayó -0.32%, pero ganó 1.25% esta semana

- El S&P cayó un -0,37%, pero ganó un 2,58%. El movimiento alcista fue el más grande desde la semana que finalizó el 27 de marzo y fue el quinto más alto de la semana consecutiva.

- El índice NASDAQ cayó -0,68%, pero subió un 3,25% durante la semana. La ganancia fue la octava semana consecutiva más alta.

En los EE. UU. en ese mercado, los rendimientos están aumentando a pesar de la lectura de inflación más baja de la encuesta de Michigan:

- Rendimiento a 2 años 4,714% +6,6 puntos básicos

- Rendimiento a 5 años 3,982% +5,9 puntos básicos

- Rendimiento a 10 años 3,765% +3,5 puntos básicos

- Rendimiento a 30 años 3,854% +1,5 puntos básicos

para la semana de negociación:

- El rendimiento a 2 años subió 11,6 puntos básicos

- El rendimiento a 5 años subió 7,0 puntos básicos

- El rendimiento a 10 años subió 2,0 puntos básicos

- El rendimiento a 30 años cayó 3 puntos básicos

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones