James Butterfill es estratega de inversiones en la firma de inversión en activos digitales líder en Europa CoinShares.

____

Los inversores han pasado los últimos 10 años siguiendo niveles sin precedentes de flexibilización cuantitativa (QE), esperando ver que la inflación comenzara a afianzarse, pero que no sucediera. Tal vez una de las explicaciones más plausibles es que los mecanismos de transmisión no han funcionado como se esperaba, con QE a menudo utilizado de manera improductiva, donde las empresas han aprovechado los bajos rendimientos de los bonos para recomprar acciones en lugar de iniciativas de crecimiento. Se necesitó una crisis de salud global (COVID) para exponer la red logística global deshilachada, destacando importantes cuellos de botella en el suministro que han ayudado a impulsar la inflación a niveles no vistos en los Estados Unidos desde junio de 1982.

Hemos visto en los últimos Minutas del FOMC que la Reserva Federal de los EE. UU. (Fed) está cada vez más preocupada por la amenaza inflacionaria en los EE. UU., lo que la llevó a considerar terminar con la reducción del QE antes de lo esperado por el mercado, considerando 4 aumentos de tasas de interés en 2022 en lugar del consenso de solo 2 hace aproximadamente 6 meses. Esta vez, parece que la Reserva Federal de EE. UU. podría poner fin a la reducción gradual y volver a subir las tasas de interés como comenzaron en 2015.

¿Qué sucederá con Bitcoin (BTC) en un entorno de tasas crecientes? Bitcoin aumentó un 51 % 6 meses después de la primera subida de tipos en 2015, pero creemos que Bitcoin ha madurado significativamente desde entonces y, por lo tanto, es probable que se comporte de manera diferente y probablemente en línea con otros activos reales (inflacionarios). Por lo tanto, es probable que el análisis de cómo se han comportado otros activos reales en ciclos anteriores de aumento de tasas nos dé una idea de cómo podría comportarse Bitcoin.

Si bien cada ciclo histórico de aumentos de tasas es algo diferente, existen similitudes. Para representar mejor el escenario actual, hemos identificado cinco de los nueve potenciales post-bosque Bretton ciclos de apriete. Los períodos de diciembre de 1976, diciembre de 1986, febrero de 1994 y junio de 2004 y 2015 son los más cercanos a la actualidad, ya que representan períodos en los que las tasas estaban cayendo o relativamente bajas durante un largo período de tiempo. Nos alienta el hecho de que el análisis muestra una consistencia sorprendente en cada uno de los cinco períodos observados.

El oro y las materias primas industriales tienden a apreciarse durante las subidas de tipos

El oro es un ejemplo de desempeño inconsistente: en 1976, 1986 y 2004 los precios aumentaron un 22%, 25% y 11% respectivamente, mientras que en 1994 los precios cayeron un 2,6% un año después del primer aumento. La inflación fue probablemente la culpable de los aumentos en 1976 y 1986, pero no en 2004, donde la inflación estuvo mejor controlada. Un diferenciador clave en 1994 fue que las tasas de interés reales aumentaron un 3%, mientras que en otros períodos permanecieron planas o negativas, lo que confirma que el aumento de las tasas de interés reales tiende a ser negativo para el oro. Las materias primas industriales, otro activo real, tienden a comportarse de manera similar durante los ciclos de subida de tipos. El S&P 500 es técnicamente un activo real y tiende a subir inicialmente, pero luego comienza a venderse, posiblemente debido al endurecimiento de las condiciones crediticias que afectan la rentabilidad corporativa.

El USD generalmente se vende contrariamente a la creencia popular.

El USD tiende a permanecer plano o subir antes de las subidas de tipos, pero en cualquier caso ha sido volátil y ha caído una media del 7 % en un año. Este hecho puede ser contrario a la intuición ya que la coerción de la oferta monetaria conduce a menos dólares en circulación. Creemos que la explicación más probable de esto es que los mercados tienden a evaluar completamente la perspectiva de una economía más fuerte y mejorar el mercado laboral antes de que ocurra el evento. El USD parece comportarse de manera similar, desde noviembre de 2021, el USD se ha fortalecido frente a una amplia gama de monedas, mientras que Bitcoin, que cotiza de manera inversa frente al USD, se ha vendido.

La Fed está a la vuelta de la esquina, lo que aumenta el riesgo de un error político

La política monetaria debe ser proactiva y dado que la inflación es un indicador rezagado del estado de la economía, se podría argumentar que la Reserva Federal ya está rezagada. Debe tenerse en cuenta que la política monetaria también tiene un impacto retardado en la economía de 1 a 2 años, por lo que es poco probable que las subidas de tipos de interés que comiencen hoy tengan un impacto inmediato.

La liquidez creada por QE y las tasas de interés excepcionalmente bajas han causado un enigma de alto riesgo para la Fed. A medida que QE se elimina progresivamente y las tasas de interés comienzan a subir, aumenta el riesgo de una corrección desordenada en los mercados de acciones y bonos. tan adictos a este estímulo y han sido empujados a niveles récord. Por un lado, la Fed tiene un mandato para controlar la inflación, pero también tiene un mandato para la estabilidad de precios, por lo que es muy difícil ver cómo la Fed puede controlar ambos en este momento.

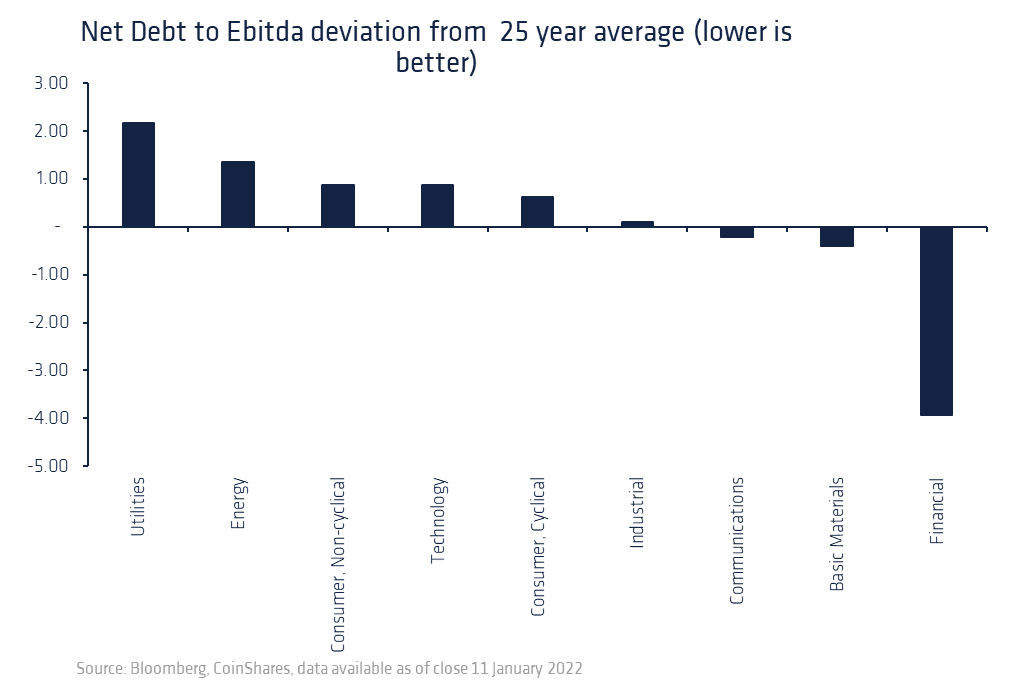

También se debe tener en cuenta la potencia de fuego (la cantidad en la que se pueden aumentar las tasas de interés) de la Reserva Federal y, a primera vista, los índices de servicio de la deuda de los hogares parecen saludables, con un promedio del 9,1% de la deuda de los hogares gastada en el servicio de la deuda, el punto más bajo desde el comienzo de las grabaciones. Las corporaciones también se ven saludables, con una deuda neta a EBITDA (ganancias antes de intereses, impuestos, depreciación y amortizaciones) de 1,3 años frente al promedio a largo plazo de 1,7 años. Esto sugiere que la Fed tiene un poder de fuego considerable para subir las tasas de interés antes de que comience a estresar la economía.

Aunque hay algunos sectores de la economía en los que el endeudamiento neto sobre EBITDA no parece tan saludable, sobre todo los servicios públicos, la energía y la salud, que se encuentran en una peor posición ahora que antes de la crisis financiera de 2008. Aunque la deuda tecnológica neta sobre EBITDA está en su más alto desde 1998, todavía es bajo en relación con otros sectores. Una de las consecuencias no deseadas de un aumento demasiado agresivo de las tasas de interés podría ser un aumento de la morosidad y el desempleo en estos sectores cruciales de la economía, lo que provocaría malestar social y una mayor inestabilidad política.

Es probable que los activos reales se beneficien

Creemos que es probable que Bitcoin se comporte de manera similar al oro y otros activos reales, con un precio en dólares estadounidenses y un suministro fijo. Ya vimos en diciembre de 2021 y enero de este año que Bitcoin es extremadamente sensible a la amenaza de subidas de tipos de interés, habiendo vendido casi un 30% desde sus máximos en lo que creemos es una reacción a la inflación y la probabilidad creciente de más tipos de interés. alzas en 2022. A largo plazo, vemos que existe un alto riesgo de un error de política de la Reserva Federal (esperar demasiado y luego aumentar las tasas de interés de manera demasiado agresiva), y luego el dólar se vende, lo que probablemente respaldará a Bitcoin. y otros bienes inmuebles.

_____

La pieza apareció por primera vez en Perspectiva de activos digitales de CoinShares 2022.

_____

Saber más:

– Cómo la economía global podría afectar a Bitcoin, Ethereum y Crypto en 2022

– El FMI advierte sobre los peligros del aumento de tasas de la Fed, Brasil dice que la inflación «no será temporal en Occidente»

– Arthur Hayes les dice a los comerciantes de criptomonedas que «Vale la pena esperar», un dólar más fuerte en camino

– Dos escenarios macro principales en juego para Bitcoin y Crypto en 2022 – CryptoCompare

– La inflación es la mayor prueba hasta ahora para la independencia del banco central

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones