Descripción general de la supervisión del banco central:

- Los mercados de tipos están descontando por completo una subida de tipos de 50 pb por parte de la Reserva Federal en mayo.

- Las expectativas de un aumento de la tasa de 50 puntos básicos han disminuido significativamente desde la invasión rusa de Ucrania.

- Las condiciones financieras han estado en sus niveles más estrictos desde finales de 2011, lo que podría dar al FOMC una razón para adoptar un tono moderado.

Sin reunión de la Fed en abril

En esta edición de Central Bank Watch, vamos a revise los comentarios y discursos hechos por varios formuladores de políticas de la Reserva Federal a lo largo de abril. Sin una reunión de la Fed este mes y, por lo tanto, sin un período de interrupción de las comunicaciones, los portavoces de la Fed han tenido la libertad de hablar varias veces en las últimas semanas. Sin embargo, el grifo se cerrará este fin de semana, ya que la ventana de apagón de comunicaciones comenzará el sábado 23 de abril hasta el jueves 5 de mayo.

Para obtener más información sobre los bancos centrales, visite el Calendario de publicación del banco central de DailyFX.

¿50 pb o 75 pb en mayo?

Ha habido un cambio de tono notable entre los políticos de la Fed desde principios de abril. Si bien la mayoría de los funcionarios creían que un aumento de la tasa de 25 puntos básicos en mayo sería apropiado, los datos recientes de inflación han estimulado un cambio más agresivo en la retórica, con varios miembros del FOMC que abogan abiertamente por un aumento de la tasa de 50 puntos básicos, y uno incluso habló sobre la posibilidad. de una subida de tipos de 75 pb.

1 ° de abril – Evans (presidente de Chicago) dijo que su perspectiva coincide con la estimación mediana de sus colegas políticos, y pidió seis aumentos de tasas más de 25 puntos básicos en 2022.

2 de Abril – Williams (presidente de Nueva York) indicó que las subidas de tipos se producirían gradualmente a lo largo del año, pero que los mercados deberían estar preparados para un ajuste continuo en 2022, señalando «cLearly, necesitamos obtener algo más como normal o neutral, lo que sea que eso signifique.

3 de abril – Daly (presidente de San Francisco), quien típicamente está en el lado colombiano del espectro, dijo “tEl caso de 50, salvo sorpresas negativas entre ahora y la próxima reunión, ha crecido«y eso»hacer estos primeros ajustes sería lo adecuado”.

5 de abril – Brainard (gobernador de la Fed) calificó la tarea de la Fed de reducir la inflación como «fundamental», comentando además que la reducción del presupuesto comenzaría pronto. “Dado que la recuperación ha sido considerablemente más fuerte y más rápida que en el ciclo anterior, espero que el presupuesto se reduzca significativamente más rápido que en la recuperación anterior, con techos significativamente más altos y un período mucho más corto para introducir techos gradualmente que en el ciclo anterior. a 2017-19.

6 de abril – Harker (presidente de Filadelfia) dijo que la inflación es «demasiado alta» y pronostica «una serie de excursiones deliberadas y metódicas como lael año continúa y los datos evolucionan”.

7 de abril – Bullard (presidente de St. Louis) siguió defendiendo su posición como el miembro más agresivo del FOMC, señalando que prefería un aumento de tipos de 50 puntos básicos en mayo y que «le gustaría que el comité alcanzara un 3-3,25 % en políticatasa en el segundo semestre de este año».

10 de abril – Mester (presidente de Cleveland) advirtió que «tomará tiempo para bajar la inflaciónPero siguió confiando en que Estados Unidos evitaría una recesión en 2022.

11 de abril – Waller (gobernador de la Fed) dijo que la Fed estaba tratando de subir las tasas «de una manera que no hay mucho de eso [collateral damage to the US economy]pero no podemos adaptar la política”.

Evans tomó un giro más agresivo desde principios de este mes al decir esto «yoSi quiere lograr la neutralidad para diciembre, eso probablemente requerirá algo así como nueve aumentos este año, y no lo obtendrá si solo hace 25 en cada reunión.«, mientras observa» so, ciertamente puedo ver el caso.

12 de Abril – Brainard dijo que la Fed se movería «con rapidez» para subir las tasas y luchar contra la inflación por «un rango de tasas de interésaumenta al igual que el inicio de esa salida de presupuesto «.

Barkin (presidente de Richmond) sugirió esto «tEl mejor camino a corto plazo para nosotros es pasar rápidamente al rango neutral y luego ver si las presiones inflacionarias de la era de la pandemia están disminuyendo y si la inflación se ha vuelto persistente».

13 de abril Bullard advirtió que si la Fed no endurece la política lo suficientemente rápido, dañará su propia credibilidad a largo plazo.

Waller dijo que preferiría ver un ajuste más agresivo primero, y señaló que «prefieren un enfoque de carga frontal. Así que un aumento de 50 puntos básicosen mayo sería acorde con eso y quizás más en junioy julio».

14 de abril – Williams comentó que las subidas de tipos de 50 puntos básicos son una «opción razonable» dada la política acomodaticia.

Mester sugirió que la Fed tendrá cuidado al subir las tasas, dijo. «Nuestra intención es reducir la acomodación al ritmo necesario para equilibrar mejor la demanda con una oferta limitada para mantener la inflación bajo control, mientras apoyamos la expansión de la actividad económica y los mercados laborales saludables».

18 de abril – Bullard dijo que una subida de tipos de más de 50 puntos básicos no es su «caso base», pero «no lo descartaría».

19 de abril – Evans señaló que la Reserva Federal está «pagseguramente…yendo más allá de lo neutral,« neutral es el nivel de las tasas de interés que ni apoya ni obstaculiza la economía. Al hacerlo, ve «3-3,5% de inflación «a finales de2022.

Kashkari advirtió que la Fed está «tendremos que hacer más con nuestro dineroherramientas de política para reducir la inflación ”si las cadenas de suministro permanecenforzado.

20 de abril – Comentó Daly «metrola adopción intencional de una postura más neutral que no estimule la economía es la máxima prioridad”, Y ve la tasa neutral en torno al 2,5%.

Se publicó el Libro Beige de la Fed, con la inflación aún en el punto de mira. “Las presiones inflacionariasse mantuvo fuerte desde el últimorelación, con empresas que continúan incurriendo en costos de insumos que aumentan rápidamente ta través de los clientes».

21 de abril – Daly sugirió que un ajuste agresivo estaba a la vuelta de la esquina con la Fed «teniendo un aumento de 50 puntos baseen un par de reuniones, también iniciando nuestro balanceprograma de reducción”.

Powell dijo que estaba a favor de los aumentos de tarifas «prepago», y estuvo de acuerdo en que «50 puntos básicos estarán en elmesa parala reunión de mayo”.

{{BOLETIN INFORMATIVO}

Variadas excursiones tarifarias a precios bajos

Con un nuevo máximo de varias décadas en las tasas de inflación de EE. UU., los mercados han arrastrado las expectativas de un rápido ritmo de subidas de tipos en los próximos meses. Podemos medir si una subida de tipos de la Fed se valora utilizando contratos de eurodólares examinando la diferencia en los costes de endeudamiento para los bancos comerciales en un horizonte de tiempo futuro específico. El gráfico 1 a continuación muestra la diferencia en los cargos financieros, el diferencial, para los contratos de mayo de 2022 y diciembre de 2023, con el fin de evaluar hacia dónde se dirigen las tasas de interés para diciembre de 2023.

Diferencial del contrato de futuros del eurodólar (mayo de 2022 – diciembre de 2023) [BLUE]US 2s5s10s mariposa [ORANGE]índice DXY [RED]: Horario diario (abril 2021 a abril 2022) (Gráfico 1)

cryptoshitcompra.com/wp-content/uploads/2022/04/Discursos-de-la-Fed-actualizacion-sobre-las-expectativas-de-tasas.png«/>

Comparando las probabilidades de subida de tipos de la Fed con la mariposa de 2s5s10s del Tesoro de EE. UU., podemos evaluar si el mercado de bonos está actuando o no de manera consistente con lo que sucedió en 2013/2014 cuando la Fed señaló su intención de recortar su programa de QE. La mariposa 2s5s10s mide los cambios no paralelos en la curva de rendimiento de EE. UU., y si la historia es precisa, esto significa que se espera que las tasas intermedias aumenten más rápido que las tasas a corto o largo plazo.

Después de que la Reserva Federal subiera las tasas en 50 puntos básicos en mayo, hay seis alzas de tasas de 25 puntos básicos descontadas hasta fines de 2023 a partir de entonces. La mariposa 2s5s10s ha estado operando lateralmente en las últimas semanas, lo que sugiere que el mercado ha mantenido su postura agresiva general en el camino a corto plazo de las subidas de tipos de la Fed. La atención sigue estando más en la Fed y menos en la invasión rusa de la Fed. Ucrania .

Expectativas de la tasa de interés de la Reserva Federal: Futuros de fondos federales (22 de abril de 2022) (Tabla 1)

png«/>

Los futuros de fondos federales se han mantenido muy agresivos en las últimas semanas, y se espera un rápido ritmo de ajuste durante las próximas tres reuniones. Los comerciantes ven un 100% de posibilidades de un aumento de la tasa de 50 puntos básicos en mayo, junio y julio, y se espera que la tasa principal de la Fed aumente a 2,75% (actualmente 0,50%) para fines de 2022.

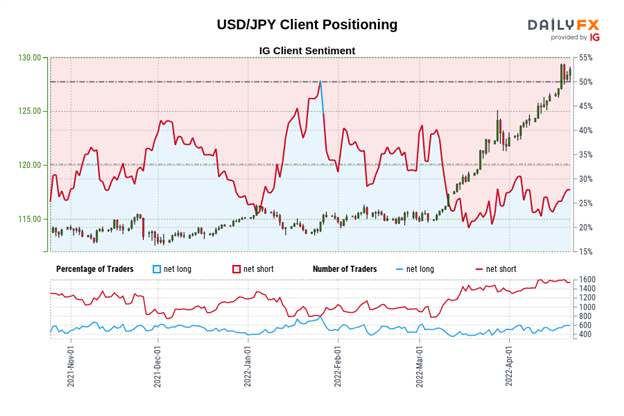

Índice de Sentimiento del Cliente de IG: Pronóstico de tasa USD/JPY (22 de abril de 2022) (Gráfico 2)

USD/JPY: Los datos de los comerciantes minoristas muestran que el 24,95 % de los comerciantes están netos en largo con una proporción de comerciantes cortos a largos de 3,01 a 1. El número de comerciantes netos en largo es 20 menos, 98 % desde ayer y 4,67 % desde la semana pasada , mientras que el número de operadores cortos netos es un 2,31% más que ayer y un 0,25% menos que la semana pasada.

Por lo general, tenemos una opinión en contra del sentimiento de la multitud y el hecho de que los comerciantes estén netos en corto sugiere que los precios del USD/JPY pueden seguir aumentando.

Los operadores están más cortos que ayer y la semana pasada y la combinación del sentimiento actual y los cambios recientes nos da una mayor propensión a operar contrariamente al USD/JPY alcista.

— Escrito por Christopher Vecchio, CFA, estratega sénior

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones