PERSPECTIVAS DEL MERCADO DE VALORES:

- S&P 500 comienza la semana con un sesgo positivo después de que el banco central de EE. UU. se movió para restaurar la confianza en el sistema bancario

- La Reserva Federal establece una línea de crédito para los bancos estadounidenses que necesitan liquidez tras el colapso de SVB

- ¿Qué pasó con Silicon Valley Bank y cómo se salió de control la crisis?

Mas leido: El precio del oro brilla a medida que el dólar estadounidense se desploma por la caída de los rendimientos desde el rescate de SVB. ¿XAU/USD más alto?

El S&P 500 se está recuperando el lunes, impulsado por la caída de los rendimientos del Tesoro tras la decisión de la Fed de revelar un gran plan de préstamos para proporcionar financiación a los bancos en problemas tras el precipitado desplome de Silicon Valley Bank (SVB) de la semana pasada.

Antes de discutir las acciones de la Fed, es importante comprender qué le sucedió a SVB y cómo llegamos aquí.

¿QUÉ PASÓ?

Los reguladores cerraron SVB el viernes pasado y lo colocaron en suspensión de pagos debido a la insolvencia. Antes de su desaparición, el prestamista con sede en California había estado en el negocio durante aproximadamente 40 años y se dirigía a una clientela muy específica: nuevas empresas de tecnología y atención médica respaldadas por empresas y firmas de capital privado. Esto significó una dependencia inusualmente alta de la financiación de un sector de nicho: la primera bandera roja.

Después de la pandemia, cuando las tasas de interés se fijaron cerca del cero por ciento para respaldar la recuperación económica y el mundo estaba inundado de estímulos fiscales y monetarios, SVB experimentó un crecimiento exponencial; de hecho, los registros financieros muestran que sus depósitos aumentaron de $61,76 mil millones a fines de 2019 a $189,2 mil millones a fines de 2021.

A medida que los depósitos superaron la emisión de préstamos, el SVB ocultó el dinero extra en bonos (bonos del Tesoro, valores respaldados por hipotecas, etc.) para obtener un rendimiento del capital, un modelo comercial común en la industria. Sin embargo, el banco ha llevado esta práctica a un nivel completamente nuevo, quizás asumiendo que los costos de los préstamos se mantendrían bajos durante mucho tiempo, lo que permitiría que su cartera de inversiones creciera hasta el 57 % de los activos totales, muy por encima del promedio del 24 % entre los EE. UU. prestamistas

Cuando la inflación hizo una aparición inesperada el año pasado y comenzó a dispararse a una velocidad vertiginosa, la Reserva Federal respondió con fuerza, lanzando su campaña de ajuste más agresiva en décadas. Las tasas de interés en rápido aumento hicieron que los precios de los bonos cayeran en picada, dada su relación inversa, atrapando a SVB, que había engullido grandes cantidades de valores de renta fija, desplazándose y con enormes pérdidas no realizadas.

Opere de manera más inteligente: regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

suscríbete al boletín

Si los bonos se mantienen a plazo, no tiene sentido una caída de su precio debido a movimientos desfavorables de las tasas durante su vida, solo son pérdidas temporales no realizadas, ya que el valor nominal de la inversión se recuperará en su totalidad al vencimiento si hay sin defecto El problema para los bancos surge cuando se ven obligados a deshacerse de sus posiciones deficitarias debido a una necesidad urgente de reunir capital. Esto selló el destino de SVB.

Con la economía en una salud inestable y las tasas de interés en su nivel más alto en 15 años, las nuevas empresas han estado quemando efectivo a un ritmo acelerado, aprovechando constantemente sus depósitos para apuntalar sus negocios frente a un entorno de recaudación de fondos cada vez más hostil y hostil. frío. Estas empresas eran los principales clientes de SVB, por lo que la situación era obviamente problemática.

Con los retiros acelerándose en el período previo a la debacle de la semana pasada, SVB tuvo que apuntalar rápidamente sus finanzas para detener la hemorragia. Como resultado, la dirección ha tenido que deshacerse de una gran parte de su cartera de renta fija de pérdidas elevadas, declarando una amortización de 1800 millones de dólares sobre la venta de valores por valor de 21 000 millones de dólares y anunciando que es posible que se necesiten medidas adicionales para recaudar capital.

Las acciones de SVB rompieron la confianza y provocaron pánico a fines de la semana pasada, allanando el camino para una gran corrida bancaria. Cuando todo estuvo dicho y hecho, los depositantes habían iniciado retiros de $42,000 millones de la institución al final del jueves, creando un saldo de efectivo negativo de casi $1,000 millones y conduciendo a la insolvencia. Esta se convirtió en la segunda mayor quiebra bancaria en la historia de Estados Unidos.

Un destino similar le sucedió a Signature Bank el domingo, con los reguladores cerrando el prestamista comercial después de un torrente de salidas de depósitos.

Recomendado por Diego Colman

Obtenga su predicción gratuita de las mejores oportunidades comerciales

¿SE EXPANDIRÁ LA CRISIS BANCARIA?

La implosión de SVB fue en gran medida idiosincrásica: la mala gestión del riesgo y una base de depositantes muy concentrada contribuyeron a la caída del banco. Sin embargo, el rápido ciclo de alzas de la Fed también tiene cierta responsabilidad, ya que ha creado mayores costos de financiamiento para la recuperación. En ese sentido, la situación comenzó a sistémico, lo que llevó al gobierno a intervenir.

¿QUÉ ACABA DE HACER LA FED?

La Reserva Federal tomó medidas de emergencia el domingo para apuntalar el sistema bancario de EE. UU. y evitar una crisis más amplia tras la segunda quiebra bancaria más grande en la historia de EE. UU. Para detener los temores de contagio, el banco central, con la bendición del Departamento del Tesoro de EE. UU., ha establecido un programa de financiamiento de $25 mil millones para apoyar a las instituciones de depósito que enfrentan problemas de liquidez y dificultades para hacer frente a sus obligaciones con los clientes.

La respuesta de la Fed ha calmado algunos nervios, pero el tamaño del paquete de préstamo puede ser demasiado pequeño. Los bancos estadounidenses con $620 mil millones en pérdidas no realizadas en su cartera de renta fija pueden necesitar aumentar la liquidez si las salidas de depósitos continúan aumentando, por lo que el sistema sigue siendo vulnerable.

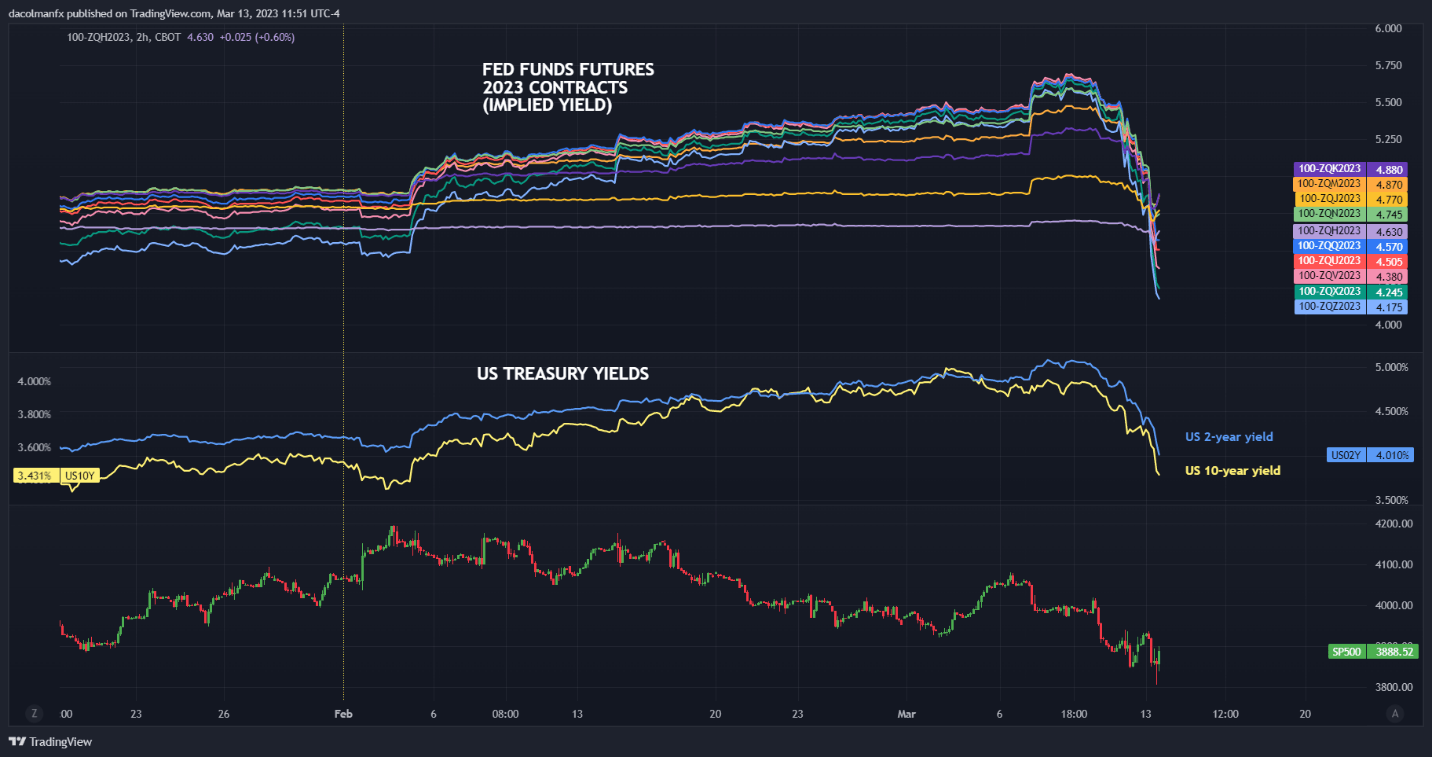

En el otro lado de la moneda, el estrés financiero podría incitar al FOMC a adoptar una postura menos agresiva y quizás pausar su ciclo de alzas para evitar un «evento de crédito». Descubriremos más en los próximos días y semanas, pero por ahora, es probable que la volatilidad se mantenga elevada. En este contexto, el S&P 500 permanecerá sobre una base débil, con el índice inclinado a la baja.

Recomendado por Diego Colman

Generar confianza en el comercio

TABLA DE FUTUROS DE FONDOS FED VS.

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones