PRECIO EUR/USD, GRÁFICOS Y ANÁLISIS:

Opere de manera más inteligente: regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

suscríbete al boletín

Mas leido: Debt Ceiling Blues, parte 79. ¿Qué sucede si EE. UU. quiebra?

El euro no disfrutó de su semana más productiva ya que las pérdidas frente al dólar continuaron mientras fluctuaba entre pérdidas y ganancias frente a la libra. Sin embargo, EUR/USD siguió siendo el par de interés, registrando una cuarta semana consecutiva de pérdidas frente al dólar estadounidense.

Los responsables políticos del Banco Central Europeo (BCE) mantuvieron una retórica de línea dura durante la mayor parte de la semana, pero no ofrecieron al euro ningún apoyo significativo. Esto puede deberse al hecho de que los mercados ya ven al BCE como el banco central más agresivo en el futuro. Los mercados parecen haber descontado ya el reciente tono agresivo expresado por los formuladores de políticas del BCE con un cambio significativo necesario para que regresen los alcistas.

Mientras tanto, el repunte del dólar estadounidense continúa, ya que un acuerdo sobre el techo de la deuda de EE. UU. sigue siendo esquivo a medida que nos acercamos a la nueva semana. Sin embargo, la secretaria del Tesoro de EE. UU., Yellen, cambió la fecha en que cree que EE. UU. podría incumplir el 5 de junio sin un aumento del techo de deuda, la fecha anterior era el 1 de junio. El Tesoro realizará más de $130 mil millones en pagos programados en los primeros dos días de junio, incluidos pagos a veteranos, Seguro Social y beneficiarios de Medicare. La nueva fecha le da a los comerciantes más tiempo, pero cuanto más tiempo retumba sobre la mayor volatilidad que podríamos ver en los mercados.

Recomendado por Zain Vawda

Cómo operar EUR/USD

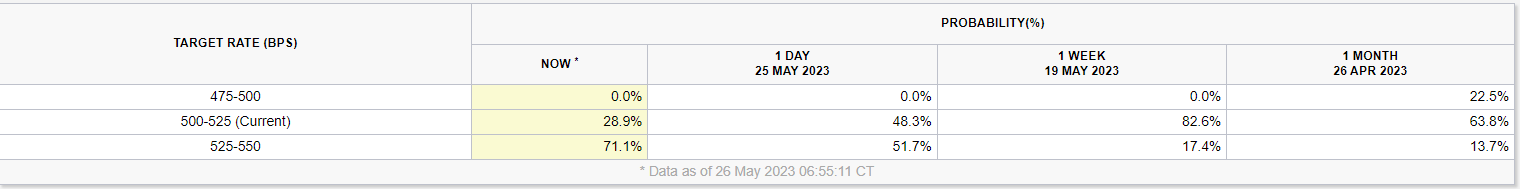

Los datos del PCE de EE. UU. del viernes fueron mejores de lo esperado, lo que resultó en un mayor apoyo para el dólar estadounidense, ya que vimos una revalorización agresiva de las probabilidades de aumento de tasas de la Reserva Federal (FED) para junio. Los mercados están descontando ahora una probabilidad del 71 % de una subida de 25 puntos básicos por parte de la Fed en junio, frente al 17 % de hace una semana.

Fuente: herramienta FedWatch CME

EURO IPC, NFP Y DEUDA MÁXIMA DE EE. UU.

De cara a la nueva semana, tenemos algunos datos de la zona del euro con la publicación preliminar del IPC de particular importancia. Sin embargo, incluso con la sorpresa de la publicación del IPC, no espero ningún cambio importante en la perspectiva del euro.

La próxima semana promete estar dominada una vez más por la narrativa del techo de deuda en dólares estadounidenses. Esto se combinará con el informe de empleo NFP del viernes, que sin duda será significativo tras los sólidos datos del PCE. Sin embargo, un acuerdo de techo de deuda podría hacer que el dólar continúe su tendencia bajista a largo plazo desde su pico en septiembre de 2022.

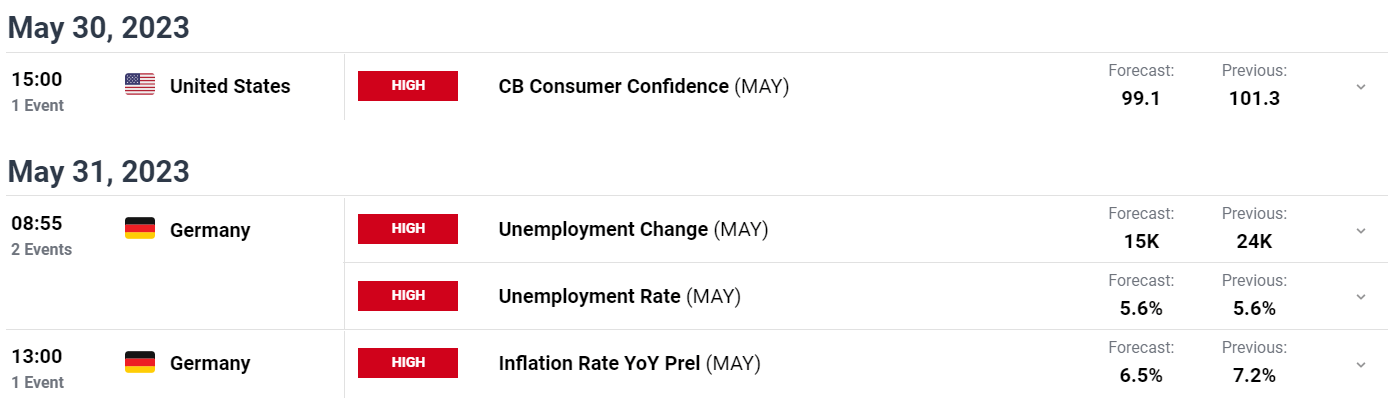

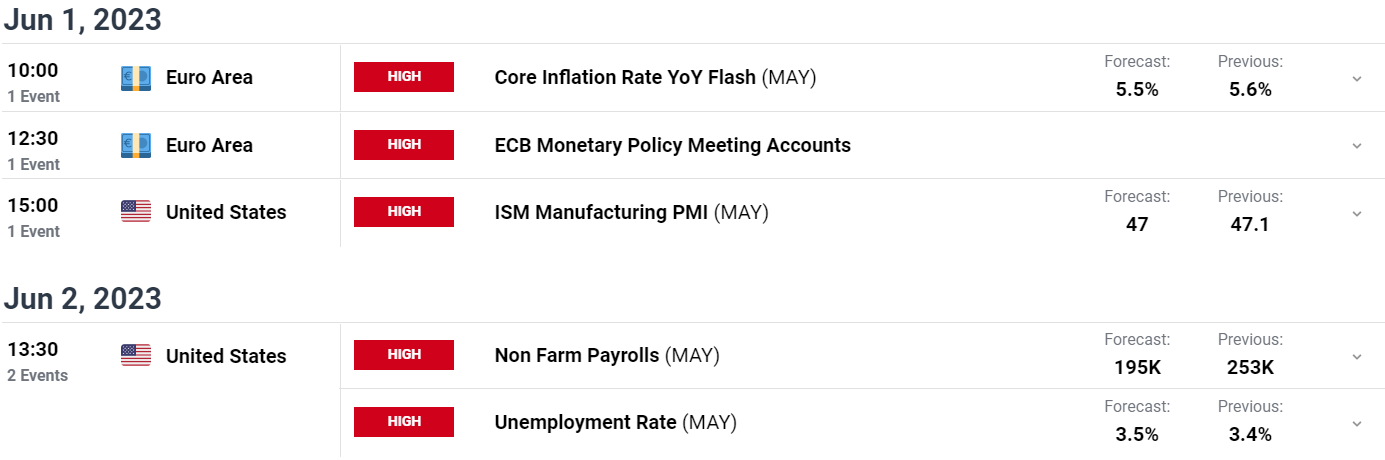

CALENDARIO ECONÓMICO PARA LA PRÓXIMA SEMANA

La próxima semana en el calendario sigue ocupada con un par de publicaciones de datos de calificación «alta» y una serie de publicaciones de datos de calificación «promedio».

Estos son algunos de los principales eventos de riesgo de alta calificación para la próxima semana en el calendario económico:

Para todos los comunicados económicos y eventos que mueven el mercado, consulte el Calendario DailyFX

PERSPECTIVAS TÉCNICAS

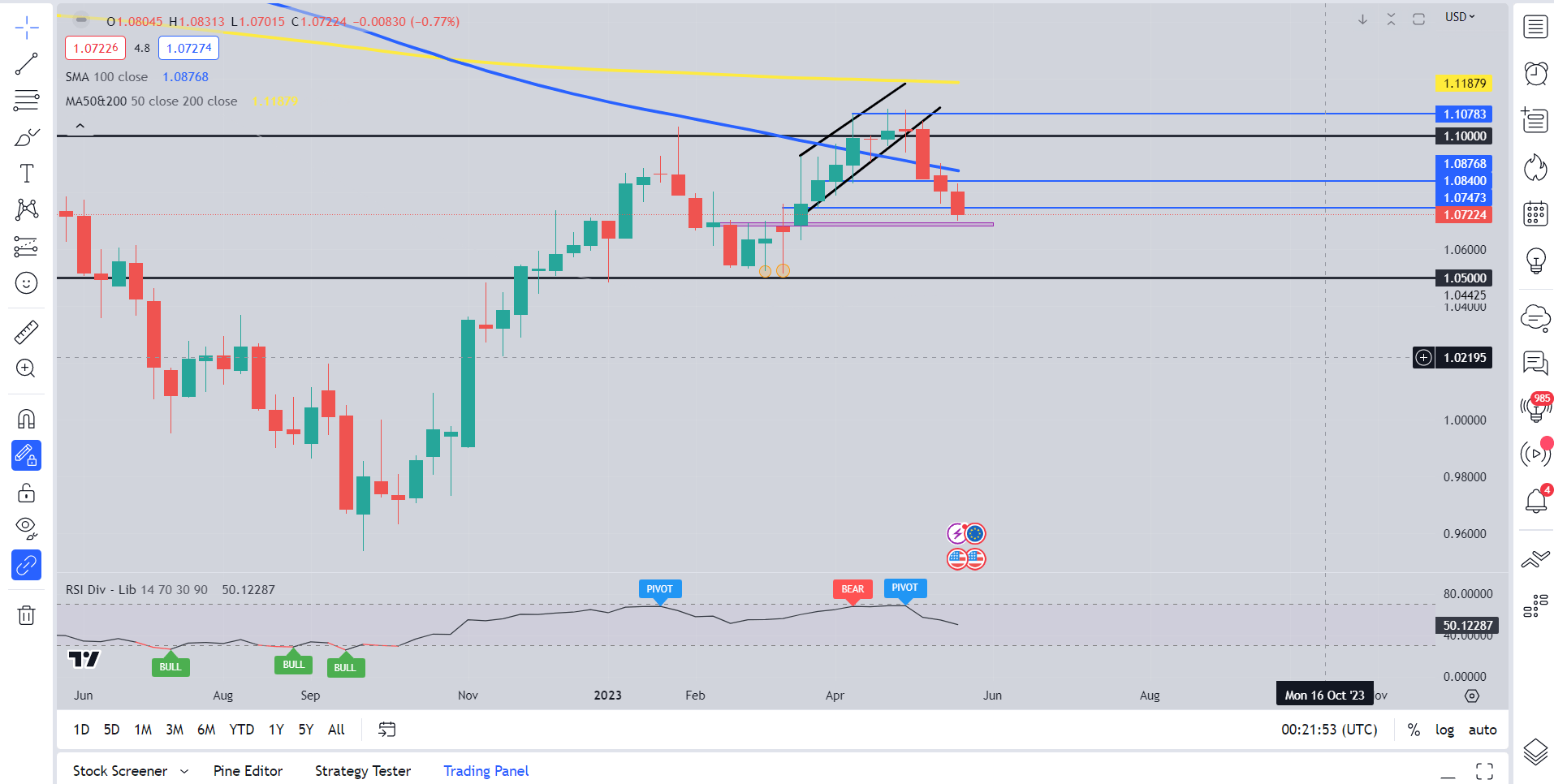

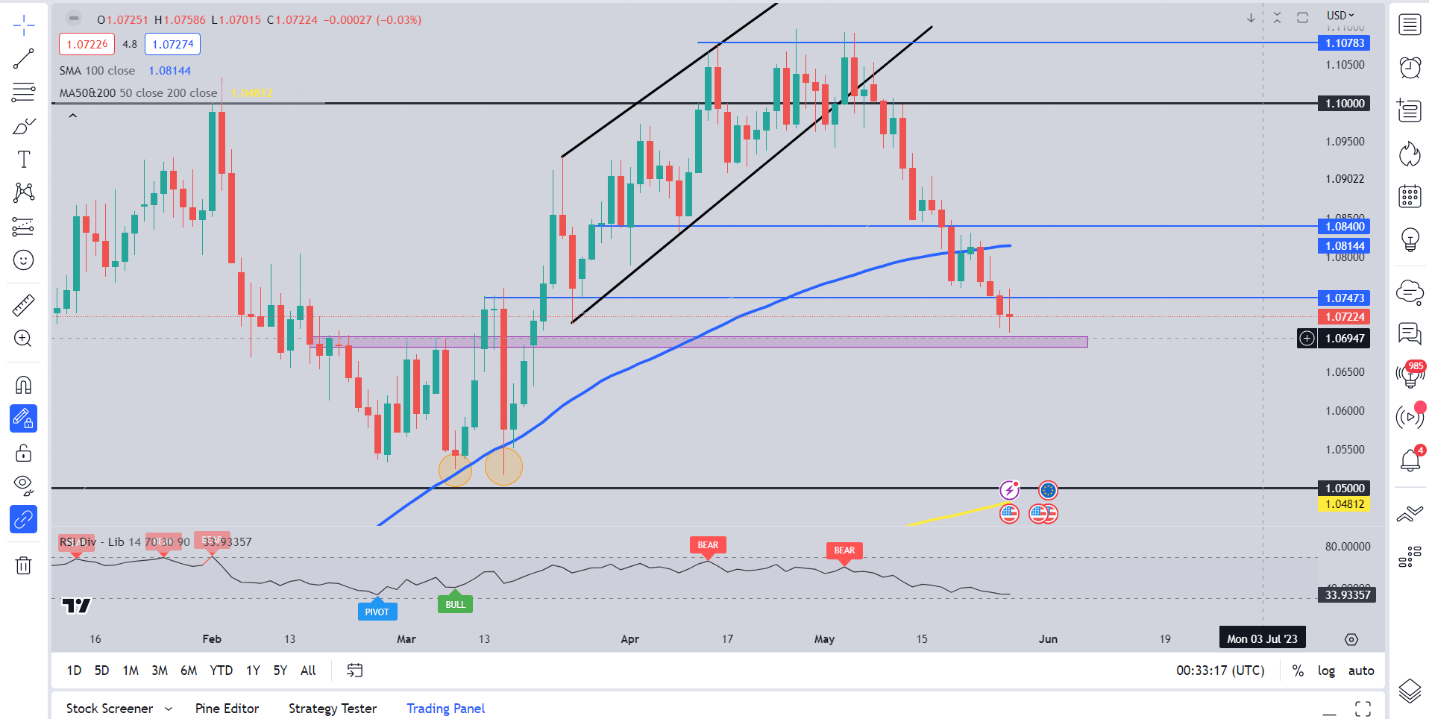

El gráfico semanal de EUR/USD anterior y podemos ver que el precio ha caído a un nivel de soporte clave. El nivel de 1.0700 es donde se produjo la ruptura anterior a principios de marzo antes de que el par EUR/USD alcanzara su máximo del año hasta la fecha.

EUR/USD Gráfico semanal – 26 de mayo de 2023

Fuente: TradingView

Bajando a un marco de tiempo diario, podemos ver que la indecisión alrededor de la marca de 1.0700 ya ha comenzado. La vela diaria del viernes cierra como una vela doji, lo que sugiere el potencial de recuperación antes de la nueva semana. El lunes es obviamente un día festivo y se espera que la liquidez y la volatilidad sean bajas, salvo sorpresas en un acuerdo de techo de deuda.

Una ruptura del nivel clave de 1.0700 podría abrir una nueva prueba de la marca de 1.0600 antes de que la atención se desplace hacia la marca psicológica de 1.0500. Un impulso alcista desde aquí tiene un trabajo duro para despejar la resistencia y el promedio móvil de 100 días alrededor de 1.0800. El promedio móvil de 100 días podría resultar obstinado, ya que el EUR/USD se ha mantenido por encima de su promedio móvil desde noviembre de 2022. Una ruptura del nivel de 1.0800 trae a la luz 1.0900 y, potencialmente, el nivel psicológico de 1.1000. Sin duda una semana interesante para el Euro y el EURUSD en particular.

EUR/dólar estadounidense Gráfico diario – 26 de mayo de 2023

Fuente: TradingView

Escrito por: Zain Vawda, escritor de mercado para DailyFX.com

Contacta y sigue a Zain en Twitter: @zvawda

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones