Tanto los rendimientos a 10 años como a 2 años aumentaron en 2022, impulsados por una política mucho más estricta del banco central.

Los rendimientos a 10 años aumentaron considerablemente en 2022

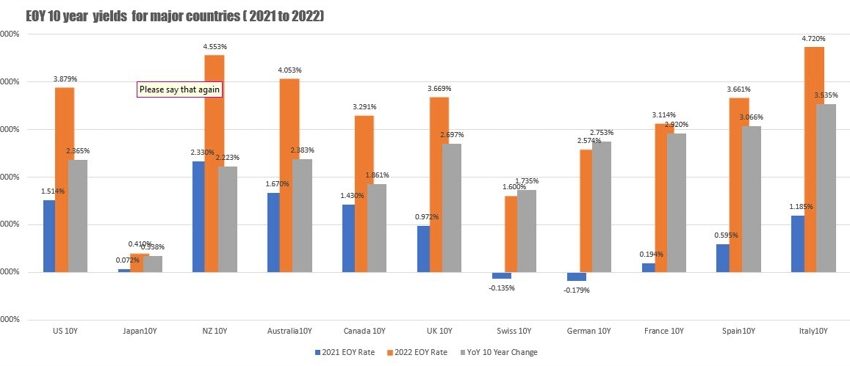

El gráfico anterior muestra los rendimientos a 10 años al final del año 2021, los rendimientos a 10 años al final del año 2022, junto con los cambios anuales en esos rendimientos para los principales países del mundo.

Las mayores ganancias en los rendimientos a 10 años para el año se produjeron en la UE, ya que los mercados comenzaron a valorar rendimientos más altos en 2023 para combatir la inflación debido a un BCE más agresivo en 2023. Los bonos alemanes a 10 años subieron un 2,753 %, los franceses ha subido un 2,82 %, el bono a 10 años de España ha subido un 3,066 % e Italia ha subido más de un 3,535 % en comparación con los niveles de finales de 2021.

Japón espera una subida ya que el Banco de Japón mantuvo un techo para los rendimientos a 10 años del 0,25 % durante la mayor parte del año antes de elevar ese techo al 0,50 % en diciembre. El rendimiento de fin de año cerró en 0,41%.

En EE. UU., el rendimiento a 10 años subió un 2,365 % desde los niveles de finales de 2021 (o 236 puntos básicos). Desde la rentabilidad máxima alcanzada el 21 de octubre en el 4,335%, la rentabilidad a 10 años ha descendido y finaliza 2022 en el 3,879%. El mínimo del año fue el primer día de negociación del año en 1,529%.

Técnicamente, el bono a 10 años se mantiene por encima de su media móvil de 100 días en 3,637 % (línea azul en el gráfico siguiente) después de caer por debajo a principios de diciembre. Esas caídas a principios de diciembre han encontrado soporte cerca del 50% del movimiento alcista desde el mínimo de agosto. También recuerda que la Fed fue más agresiva en su reunión del 14 de diciembre, subiendo la tasa terminal al 5,1% desde el 4,6% de septiembre.

El rendimiento a 10 años de EE. UU. está por debajo de los máximos, pero por encima de la media móvil de 100 días

Si bien el rendimiento a 10 años está por debajo de los máximos del año, se necesitará un movimiento por debajo del promedio móvil de 100 días (línea azul) para generar más posibilidades a la baja en 2023. Ese nivel también es donde el 38,2% del mínimo de agosto sube. Debajo de eso se observará el nivel del 50% en 3.426% y debajo de eso está el promedio móvil de 200 días al alza en 3.257%.

Sin embargo, esos objetivos deberían plantear algunos obstáculos severos a la baja, sin que la Fed cambie la política en 2023. En otras palabras, son niveles de soporte de rendimiento en 2023.

En general, desde agosto, cuando se alcanzó el último nivel de rendimiento bajo en 2,516 %, la Fed ha ajustado otros 200 puntos básicos con alzas de 75 puntos básicos en septiembre y noviembre y otros 50 puntos básicos en diciembre. Esto ha llevado el objetivo de los fondos federales al 4,5% actualmente (con expectativas de más a principios de 2023).

El rendimiento actual del 3,88% está 62 puntos básicos por debajo del nivel objetivo de los fondos federales y con el potencial de otros 75 puntos básicos de la Fed en 2023, las esperanzas a la baja son limitadas salvo un cambio en las expectativas de la Fed. Fed. Sin embargo, a juzgar por los comentarios de diciembre de la Fed, ese cambio no ocurrirá en el corto plazo, lo que debería hacer que el promedio móvil de 100 días sea un hueso duro de roer en 2023.

En cuanto a los cambios en los rendimientos a 2 años, los cambios en los rendimientos europeos (en pb) están cerca del cambio de EE. UU. del 3,69% (o 369 puntos básicos) en 2022. El rendimiento alemán a 2 años ha subido un 3,40% y España un 3,62% más con Francia e Italia entre estos cambios. Es de destacar que los rendimientos del euro a 2 años fueron negativos a fines de 2021. Como resultado, con el rendimiento de Italia a 2 años en 3.34% y el rendimiento de Alemania a 2 años en 2.76%, están muy por debajo del rendimiento comparable de EE. UU. a 2 años. al 4,427%.

Un contribuyente a ese diferencial es que el BCE elevó las tasas en un 2,5 % o 250 puntos básicos en 2022 frente al 4,25 % en EE. UU.

Comparaciones de rendimiento de 2 años con los principales países

Mirando el gráfico a continuación, muestra el cambio en los rendimientos de 2 años en los respectivos países frente al cambio en las tasas objetivo de sus respectivos bancos centrales.

En EE. UU., la Fed aumentó las tasas un 4,25 % (del 0,25 % al 4,5 %) en 2022. El rendimiento a 2 años aumentó un 3,69 % o 369 puntos básicos en 2022 (la tasa es del 4,427 %). El diferencial negativo entre el cambio de la tasa del banco central y el rendimiento actual a 2 años nos dice que la Fed está por delante de la curva. Su política es restrictiva.

En comparación, los rendimientos europeos son más altos que el cambio de política del BCE. Para España, el rendimiento a 2 años aumentó un 3,62% o 262 puntos básicos en comparación con solo 250 puntos básicos de ajuste en 2022.

Claramente, el mercado está diciendo que el BCE se está quedando atrás en su endurecimiento y, de hecho, esto fue respaldado por la declaración más agresiva del BCE y el comunicado de prensa de Lagarde en diciembre.

Mirando hacia otros países, Canadá con un 4,0 % o 400 puntos básicos de endurecimiento en 2022, experimentó un aumento de 3,10 % (o 310 puntos básicos) en dos años, lo que indica la creencia de los mercados de que el endurecimiento puede incluso estar más cerca de su fin allí en 2023. Nueva Zelanda, Australia y el Reino Unido experimentaron cambios casi iguales en los rendimientos de 2 años en relación con los cambios en las tasas de política en 2022 (todos por 27 puntos básicos).

Cambio en el rendimiento a 2 años desde el cambio de política del banco central en 2022

Mirando el rendimiento a 2 años en el gráfico diario, el rendimiento actual a 2 años está en 4,427 % frente a un objetivo de los fondos federales del 4,5 %. Nuevamente, las expectativas son que la Fed continúe ajustando en 2023 (hasta 75 puntos básicos de ellos), pero el mercado no está tan seguro con 2 años por debajo del objetivo actual de los fondos federales del 4,5%.

Si el sentimiento del mercado se vuelve aún más bajista en la economía con expectativas de una inflación más baja, una ruptura por debajo del promedio móvil de 100 días en aumento en 4.127% se verá como una señal técnica. Llegar y permanecer por debajo de ese nivel inclinaría más el sesgo a la baja. con el promedio móvil de 200 días en 3.465% (y subiendo) otro objetivo. Antes de eso, observe el 3,80 %, que es el 50 % del movimiento alcista desde el mínimo correctivo de julio.

Esos niveles deben superarse y, de ser así, serían indicativos de una economía que se está recuperando con una inflación que retrocede hacia el área objetivo del 2 %.

En ausencia de eso, y el mercado continúa luchando con la Reserva Federal y los datos económicos, y esperando un ganador más agresivo (inflación más alta/empleo sólido continuo) o un ganador bajista (inflación más baja/desempleo más alto)

El rendimiento de los EE. UU. a 2 años está por encima del promedio móvil de 100 días

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones