La contracción corta ha llevado al público a muchos de los mejores inversores y comerciantes de todo el mundo, y algunos se jactan de las previsiones de mercado correctas, mientras que otros se sienten humillados por la naturaleza rápida pero destructiva de la contracción corta. Este artículo describirá los conceptos fundamentales de short squeeze, al tiempo que brinda información sobre cómo administrar y operar en este controvertido fenómeno del mercado financiero.

¿Qué es un apretón corto?

La definición de short squeeze se puede definir como la tensión experimentada por vendedores cortos para cubrir (comprar para cerrar) sus respectivas posiciones debido a un fuerte aumento en los precios de las acciones.

Por ejemplo, el Inversionista A toma prestadas 10 acciones de la Compañía Z a $5 por acción. Unos días más tarde, las acciones de la Compañía Z suben a $ 10 por acción, lo que significa que el Inversor A actualmente tiene una pérdida de $ 50. La razón detrás de un ajuste corto es que cuando los vendedores cortos (personas que predicen una disminución en precio de la acción) pierden posiciones negativas debido a la apreciación del precio, el efecto dominó de estos inversores recomprando acciones para cerrar posiciones para no sufrir más pérdidas provoca un aumento exponencial en el precio de las acciones.

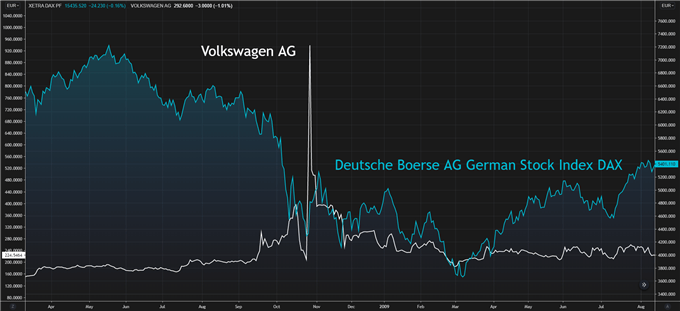

Un buen ejemplo es la contracción en corto de Volkswagen AG (VOW.DE) de 2008, en la que Porsche compró grandes volúmenes de acciones de Volkswagen, lo que provocó que los precios se cuadriplicaran aproximadamente, lo que provocó que los vendedores en corto perdieran miles de millones. El siguiente gráfico muestra el aumento de precio relativo entre Volkswagen AG y el alemán DAX índice.

Índice Volkswagen AG vs DAX:

Gráfico elaborado por Warren Venketasrefinitivo

Cuando muchos vendedores en corto intentan volver a comprar al mismo tiempo, no hay límite para el aumento de los precios de las acciones. Esto a menudo da lugar a inversores oportunistas que buscan aprovechar la situación apretada comprando mientras los precios suben.

¿Cuáles son las causas de un apretón corto?

A partir de la explicación anterior, podemos resumir los eventos que llevaron a un escenario de contracción corta en la siguiente lista:

- Los inversores identifican lo que creen que es una acción sobrevaluada y toman posiciones cortas en esa acción en particular, esperando que baje el precio para poder volver a comprar la acción a un precio más bajo (vender alto, comprar bajo).

- El precio de la acción se mueve en una dirección desfavorable a las expectativas de los inversores, lo que hace que el precio suba rápidamente.

- Los vendedores en corto luego se dan cuenta de que la posición no es rentable e intentan recomprar acciones con una pérdida mínima, lo que provoca una mayor escalada de precios.

¿Es ilegal un apretón corto?

Según la Comisión de Bolsa y Valores, las ventas en corto son ilegales como establece la ley..

«Venta al descubierto y no entrega de las acciones en el momento de la liquidación con el fin de reducir la la seguridad precio. Esta actividad manipuladora, en general, violaría varias leyes de valores, incluida la regla 10b-5 de la Ley de Bolsa».

Cómo operar con un apretón corto

Negociar en torno a un pequeño apretón (a menudo solicitado ilegalmente por un gran tercero externo) puede ser extremadamente peligroso y puede resultar en pérdidas financieras significativas. Sin embargo, hay comerciantes que utilizan las señales de precaución proporcionadas por los movimientos del mercado para predecir posibles contracciones cortas. (Por ejemplo: la saga GameStop, que ha tenido comerciantes en diferentes lados de la acción). Esta actividad de alto riesgo en algunos casos conlleva el potencial de una gran recompensa. Algunos inversionistas intentan evitar una inminente contracción en corto al monitorear varios indicadores clave. Principalmente el indicador principal sería:

El sentimiento del mercado

El sentimiento del mercado revela el sesgo de los mercados hacia un instrumento financiero específico, en este caso una acción. A continuación se presentan dos posibles métodos de evaluaciónmomento e interpretar posibles signos de un apretón inminente.

Tasa de interés corta:

Esta relación, en pocas palabras, es un indicador matemático que les dice a los inversores el número promedio de días que tardan los vendedores en corto en recomprar las acciones prestadas. Esta relación se calcula a partir del número total de acciones cortas dividido por el volumen de negociación diario promedio. Por ejemplo, si hay 10 000 acciones cortas en la Compañía A con un volumen de negociación diario promedio de 1000, el índice de interés corto sería 10. Como regla general, un índice de interés corto de 10 o más se considera alto y, por lo tanto, cuanto más corto sea posiciones para cubrir – la mayor probabilidad de un ajuste corto.

Tasa de interés corta:

Esta cifra porcentual brinda a los inversores un indicador actual de cuántos vendedores en corto hay en una acción en particular. Es decir, si hay 10 000 vendedores al descubierto en la Compañía A con 1 000 000 de acciones en circulación, la tasa de interés a corto plazo sería del 1 %. Cuanto mayor sea la cifra, más difícil será para los vendedores en corto recomprar acciones en caso de un aumento de precio.

¿Cómo protegerse de un apretón corto?

Como se mencionó, un ajuste corto puede causar grandes pérdidas financieras, sin embargo, hay formas de mitigar las pérdidas excesivas por medio de dos simples aditivos.

1. Stop loss: un stop loss es un nivel en el que se cerrará una posición si el precio alcanza cierto nivel mencionado anteriormente. Por ejemplo, si una acción se vende en corto a $ 10, se puede colocar un stop loss en $ 15, lo que significa que si el precio de la acción alcanza los $ 15, seguirá una compra y la posición se cerrará con una pérdida de $ 5.

2. Cobertura: esto puede parecer contrario a la intuición, ya que esencialmente compensa cualquier ganancia; sin embargo, las órdenes de compra se pueden establecer en un nivel específico para reducir las pérdidas a la cantidad deseada. Por ejemplo, una orden de compra de las acciones antes mencionadas a $ 15 en realidad funcionará como un límite de pérdidas.

Nota: Los comerciantes deben ser conscientes de los riesgos para dejar de perder órdenes. Son vulnerables a las fluctuaciones de precios a corto plazo que podrían desencadenar el precio de detención. Se ejecutarán todas las órdenes stop, aunque no hay garantía de precio. Además, si se alcanza su nivel, su orden se detendrá no se puede llenar a un precio mejor que su parada, solo al mismo precio o peory esto podría afectar la relación riesgo-rendimiento original.

Póngase en contacto y siga a Warren en Twitter: @WVenketas

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones