Les explicaremos todo lo que hay que saber sobre el proyecto y les explicaremos como comprar ACA token desde Gate y desde Binance.

1. Introducción

A pesar de las promesas y esperanzas que las criptomonedas han traído a nuestro futuro: un futuro de código abierto, descentralización, redistribución del poder, más justo, más verdad y menos confianza, siguen siendo extremadamente volátiles con precios que fluctúan rápida e impredeciblemente, y difícilmente se pueden usar. como medio de intercambio. Stablecoin desde su inicio hasta su popularidad ahora generalizada (al menos en el mundo criptográfico), ha demostrado su utilidad más allá de la especulación: se han utilizado para aliviar las dificultades económicas y políticas, y como un mecanismo de cobertura para los comerciantes.

Las monedas estables USD existentes son más frecuentes en la plataforma Ethereum, solo por nombrar un par de USDC (moneda estable centralizada) y DAI (moneda estable descentralizada). En el ámbito descentralizado de las monedas estables (usando un mecanismo de garantía adicional para asegurar la moneda estable), los activos de una sola red están fundamentalmente limitados por su libro mayor subyacente y los activos disponibles en esa plataforma como garantías, lo que limita su uso y adopción.

La importancia de la comunicación entre cadenas para la cadena de bloques es como la de Internet para la intranet. Polkadot potencia una red de cadenas de bloques públicas, de consorcios y privadas, y permite una verdadera interoperabilidad, escalabilidad económica y transaccional. Acala es el primer consorcio financiero descentralizado de su tipo que ofrece un conjunto de protocolos, por ejemplo, un protocolo de moneda estable para servir como bloque de construcción DeFi de Polkadot. La red de monedas estables de cadena cruzada de Acala:

- crear una moneda sólida y estable para la transferencia de valor sin fronteras y de bajo costo para todas las cadenas de bloques que están conectadas en una red

- las garantías pueden ser tanto de la red Polkadot como de cualquier otra red conectada para lograr un techo de suministro más alto

- aproveche el mecanismo de seguridad compartida de Polkadot para tener la máxima seguridad desde el primer día

- lograr una verdadera descentralización y resistencia a la censura a través de su configuración de consorcio y modelo de liberación de tokens

- ser una red especializada de monedas estables que puede tener un programa de tarifas personalizado mientras se mantiene la seguridad

- estar preparado para el futuro con una actualización sin bifurcaciones y sin interrupciones con un gobierno en cadena

- servir como elemento básico para servicios financieros más abiertos

La moneda estable Acala Dollar (ticker: aUSD) es una criptomoneda respaldada por múltiples garantías, con un valor estable en relación con el dólar estadounidense (1 aUSD ≈ 1 $US). Está completamente descentralizado, puede crearse utilizando activos de cadenas de bloques conectadas a la red Polkadot, incluidos Bitcoin (BTC) y Ether (ETH) como garantías. Puede ser utilizado por cualquier cadena de bloques (o jurisdicciones digitales) en la red de Polkadot, así como por aplicaciones en esas cadenas.

Cualquiera que posea el tipo de activos criptográficos admitidos por la red ACALA puede aprovecharlos para generar tokens aUSD mediante la creación de una posición de deuda garantizada (CDP) a través del protocolo Honzon. Cualquiera también puede optar por adquirir los tokens aUSD comprándolos de corredores o intercambios.

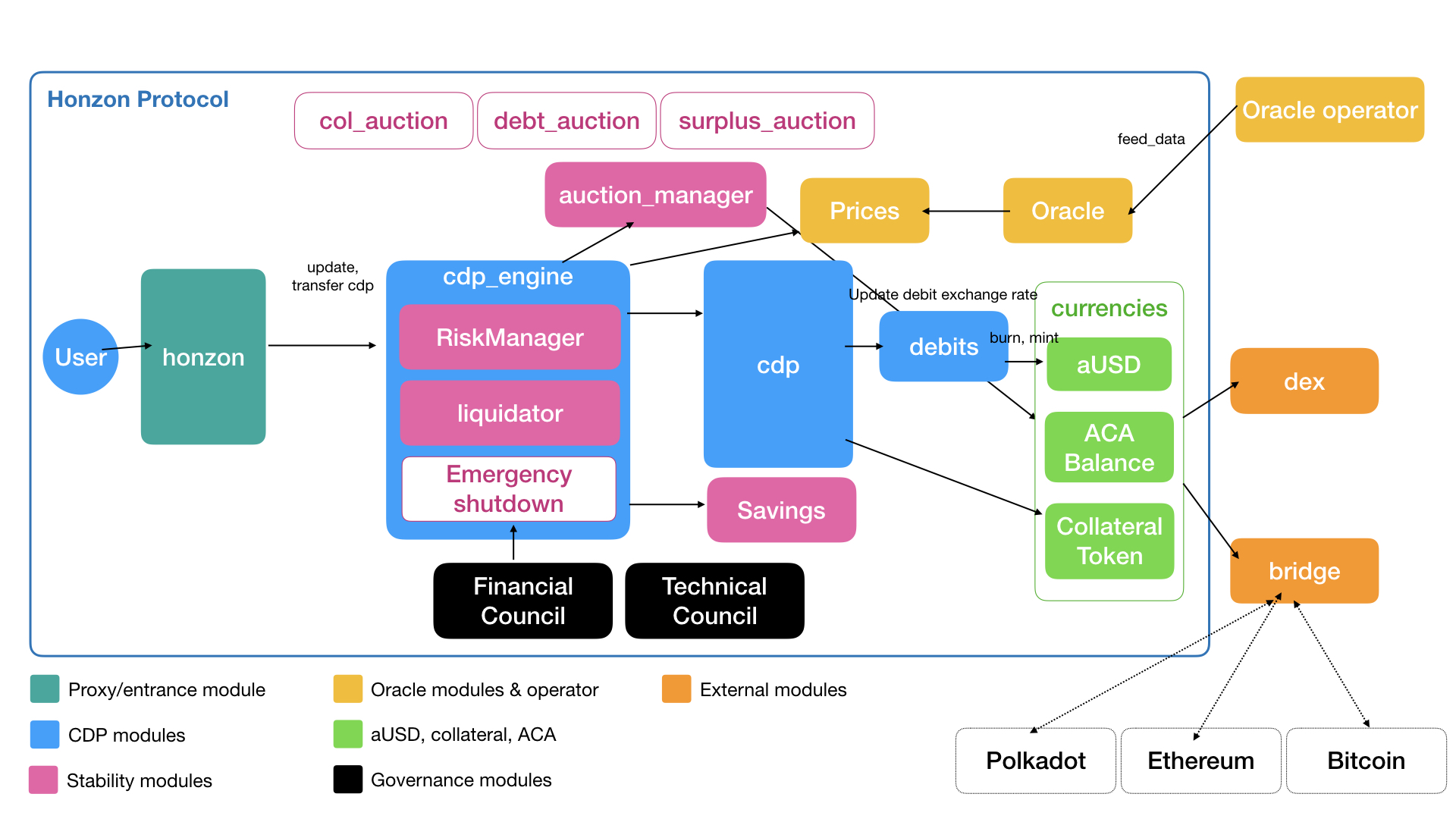

2. Honzon – El protocolo Stablecoin

tokens: mientras que el pallet-balances módulo maneja el token nativo en Acala Network, el orml-tokens módulo admite múltiples activos adicionales en la cadena, para administrar el saldo y transferir tokens.

monedas: hace que Acala Network sea una cadena de monedas múltiples agregando pallet-balances y orml-tokens.

Oracle: es una implementación de DataProvidery un módulo común de alimentación de precios, que almacena el precio entrante en un mapa clave/valor.

precios: proporciona el precio de un activo en la moneda base elegida; utiliza precios de activos en USD desde DataProvider.

subasta: es una interfaz de subasta común para pujar por un artículo. La implementación individual de AuctionHandler.

Los módulos anteriores son utilidades genéricas de bien común que se pueden usar para cualquier proyecto. Residen en Open Runtime Module Library .

honzon: es el módulo proxy con el que los usuarios interactuarán para funcionalidades de monedas estables como crear, actualizar y transferir CDP.

cdp_engine: administra subastas, riesgos (para hacer cumplir las tarifas de estabilidad, índice de garantía, techo de deuda, índice de deuda a activos, etc.) y liquidación.

Auction_manager: implementa AuctionHandler y maneja garantías, subastas de superávit y déficit, gestiona los parámetros de la subasta, como el tamaño del incremento, la duración, etc.

cdp: administra mapas de posiciones de deuda para cuentas y garantías, actualiza las posiciones de deuda actualizando el saldo en USD a través del debit módulo y actualiza los saldos de las garantías.

débitos: cuentas del saldo de la deuda para la garantía dada cuando se crea/actualiza/cierra un préstamo o cdp, en función de la garantía a un tipo de cambio de USD; también tiene en cuenta la tasa de estabilidad (o tasa de interés) y actualiza la tasa de cambio de débito cada período (por ejemplo, cada bloque)

otros módulos: primitives el módulo define constantes como las monedas colaterales admitidas, support módulo para definir tipos

Encuentra más detalles aquí

2.1. CDP de tipo de garantía múltiple

Cada aUSD está respaldado en exceso por un criptoactivo y está estabilizado frente al dólar estadounidense, a través del Protocolo Honzon, un sistema dinámico de posiciones de deuda garantizada (CDP), gobernanza en cadena y actores clave incentivados. El diseño del mecanismo CDP está inspirado en el primer proyecto de moneda estable descentralizado MakerDAO, que se ha convertido en el componente básico de DeFi en el ecosistema Ethereum. Junto con un conjunto de incentivos, equilibrio de oferta y demanda y mecanismos de gestión de riesgos, como componentes centrales del protocolo de moneda estable Honzon en Acala Network, el valor de un token aUSD está vinculado al valor de un dólar estadounidense, con relativa estabilidad. .

Las garantías pueden ser activos nativos de Polkadot como DOT o más. Por ejemplo, los activos populares como BTC y ETH pueden vincularse a la red de Polkadot y usarse como garantía para lograr un techo de suministro más alto. Las monedas estables impulsadas por Acala Network se pueden transferir a todas las cadenas de la red Polkadot, lo que aumentará su liquidez y adopción en un grado que un activo de una sola cadena no podría lograr.

Cada CDP posee los activos colaterales depositados por el usuario que abrió el CDP que creó los tokens aUSD, junto con su posición de deuda aUSD asociada. Los activos de garantía depositados dentro del CDP están bloqueados y el usuario no puede retirarlos hasta que se pague la deuda asociada en aUSD. Los CDP activos siempre están sobrecolateralizados con la garantía con un valor que excede el valor de la deuda.

A diferencia de Ethereum, donde se requiere un liquidador externo para monitorear y cerrar posiciones peligrosas, lo cual se debe en gran medida a la limitación de Ethereum, el Protocolo Honzon puede usar Off-Chain Worker, un servicio de programador automático exclusivo de Substrate, para automatizar este proceso e inherentemente aumenta la seguridad y la estabilidad de la moneda estable.

2.2. Utilidad y gobernanza del token ACA

ACA es el token nativo de ACALA Network. El suministro total de los tokens ACA se acuñará en el lanzamiento de la red principal y se almacenará en el grupo de reserva ACA para distribuirse a la Fundación ACALA, los socios de inversión semilla, los participantes de la OPI como recompensa y el resto se venderá al público.

Las ACA cumplen tres funciones clave en la Red ACALA:

- Network Utility Token Los tokens ACA se utilizan para pagar las tarifas de transacción de la red, las tarifas de estabilidad (tasa de interés del préstamo aUSD) y las multas en caso de liquidación.

- Para cerrar cualquier CDP que se haya creado para generar aUSD en la Red ACALA, se requiere pagar algunos tokens ACA como Tarifa de Estabilidad. Exclusivo de la Red ACALA, se puede aceptar una cantidad equivalente de dólares americanos u otros activos admitidos como pago de tarifas, que se pueden cambiar automáticamente a ACA a través del intercambio integrado. Cuando se recibe ACA, se quema y se retira del suministro de forma permanente. A medida que aumenta la demanda del mercado de aUSD y CDP, la demanda de ACA aumenta a medida que los usuarios los necesitan para pagar la tarifa de estabilidad.

- Todos los CDP activos son monitoreados constantemente por el sistema, y para cada tipo de garantía, los titulares de ACA votarían por un índice de liquidación: el índice mínimo de garantía a deuda requerido para evitar la liquidación de un CDP abierto. Una vez que la relación colateral-deuda ha caído por debajo de la relación de liquidación, entonces el CDP se vuelve riesgoso. Luego, el CDP será liquidado automáticamente por el sistema en un mecanismo de subasta de garantías en el que se deducirá una penalización de liquidación pagada en USD de las ventas de garantías. La sanción de liquidación se utilizará automáticamente para comprar tokens ACA en un intercambio por parte del sistema, que se quemará y eliminará permanentemente del suministro de ACA.

- Gobernanza de la red Como token de gobernanza, los titulares de tokens ACA tienen derecho a proponer actualizaciones de la red y ajustes de parámetros de riesgo (como tarifa de estabilidad, techo de deuda, tasa de liquidación y sanción de liquidación), que serán aprobados o rechazados por los elegidos en -Cadena Consejo General.

- Solución de contingencia En situaciones tales como un colapso repentino del precio de un activo colateral que resulte en CDP con garantía insuficiente, los tokens ACA se diluirán automáticamente y se venderán en el mercado para la recapitalización del sistema.

2.3. El proceso de CDP

- Depósito de garantía Para crear un CDP, el usuario primero envía una solicitud al protocolo Honzon y deposita el criptoactivo que se bloqueará como garantía para convertirse en titular de CDP. Si bien el protocolo Honzon admite varios tipos de activos criptográficos, solo se garantiza un único tipo de activo en la creación de un CDP en particular.

- Préstamo de aUSD y apertura de CDP El usuario enviaría una solicitud para pedir prestada la cantidad deseada de tokens aUSD, limitada por el cociente del valor de los criptoactivos depositados y la relación entre garantía y deuda. El protocolo Honzon bloquearía el activo depositado, luego acuñaría los tokens aUSD en consecuencia y marcaría la misma cantidad como una deuda en el CDP. La garantía bloqueada no se liberará hasta que se pague la deuda pendiente en USD.

- Reembolso de aUSD y tarifa de estabilidad Si el titular de CDP desea cerrar un CDP activo que no está en riesgo, debe depositar suficientes tokens aUSD para pagar la deuda pendiente en el CDP, así como para pagar una tarifa de estabilidad, el acumulado costo de pedir prestado el aUSD. La tarifa de estabilidad se puede pagar en tokens ACA, o en USD que el sistema cambiará a tokens ACA automáticamente.

- Cierre del CDP Después de recibir la deuda pendiente de USD y la tarifa de estabilidad, el CDP queda libre de deuda, el titular del CDP puede recuperar su garantía y el protocolo Honzon cierra el CDP.

2.4. Mecanismos de Estabilidad de Precios

1: 1 pegado al dólar estadounidense

El aUSD está diseñado para vincularse al dólar estadounidense en una proporción de 1: 1 que la red ACALA tiene como objetivo mantener el valor de un token aUSD aproximado a un dólar estadounidense en todo momento. Nuestra fuerte vinculación única al dólar estadounidense se logra a través de un algoritmo automático de gestión de riesgos dentro del Protocolo Honzon junto con la gobernanza comunitaria. Más detalles sobre ellos en las siguientes secciones.

2.4.1. Gestión de riesgos

Los titulares de tokens de ACA tienen derechos y responsabilidades de gobernanza para gestionar los riesgos de la Red ACALA, incluida la autorización de ajustes manuales o automáticos (algorítmicos) de los parámetros de riesgo.

Dado que se aceptan múltiples tipos de activos criptográficos con diferentes perfiles de riesgo como garantías de los CDP, todos los parámetros de riesgo de los CDP y los parámetros de subasta de liquidación se configuran por separado entre los tipos de garantía y el Protocolo Honzon debe ajustarlos automáticamente o mediante la votación de los titulares de tokens ACA. .

Ajuste de los parámetros de riesgo de los CDP

- Tarifa de estabilidad Ajustar la tarifa de estabilidad o la tasa de interés es una forma de influir en la oferta y la demanda de préstamos en USD y, en consecuencia, en la estabilidad de su precio. Para cerrar cualquier CDP activo, se requiere el pago de algunos tokens ACA como Stability Fee, cobrados en el porcentaje de la deuda pendiente del CDP, presentando intereses pagaderos de la posición de deuda. El portal oficial también acepta una cantidad equivalente de AUSD al precio de mercado actual y se cambiará a ACA automáticamente. Cuando se reciben tokens ACA, se queman y se eliminan del suministro de forma permanente.

- Relación de liquidación La fluctuación del precio de los activos colaterales subyacentes afecta el perfil de riesgo del aUSD prestado, por lo tanto, ajustar la relación de liquidación hasta cierto punto crea una capa de estabilidad de la moneda estable. El sistema monitorea constantemente la relación colateral-deuda de todos los CDP activos, dividiendo el valor de mercado actual (en USD) de la garantía bloqueada en el CDP por el saldo de deuda pendiente. Una vez que la relación colateral-deuda actual de un CDP activo sea lo suficientemente baja como para alcanzar un determinado umbral, el índice de liquidación, el sistema activará automáticamente la liquidación del CDP. Un tipo de activo colateral más riesgoso generalmente se asocia con un índice de liquidación más alto, y viceversa.

- Penalización de liquidación La penalización de liquidación es un desincentivo para que los usuarios abandonen una posición en peligro, por lo tanto, brinda protección adicional y estabilidad a la moneda estable. Todos los CDP activos son monitoreados constantemente por el sistema, una vez que el valor de la garantía del CDP ha caído por debajo del índice de liquidación, el CDP se considera riesgoso y el sistema lo liquida automáticamente y se cargará una penalización de liquidación en USD al CDP. titular y procedente de la subasta de venta de garantías. La sanción de liquidación se utilizará automáticamente para comprar tokens ACA en intercambio externo por parte del sistema, que se quemará y eliminará permanentemente del suministro de ACA.

- Techo de Deuda Para cada tipo de activo que puede usarse como garantía para CDP, se preestablece un monto máximo de deudas pendientes totales en USD, el Techo de Deuda, para limitar la garantía total de dichos activos en la red de ACALA, lo que garantiza tanto la diversificación como la gestión del riesgo de la cartera de garantías. Una vez que se alcanza el techo de deuda para un activo, no se puede generar un nuevo CDP hasta que se cierren algunos CDP existentes.

2.4.2. Ajuste de los parámetros de la subasta de liquidación

El proceso de subasta es un mecanismo esencial para equilibrar la utilidad y la deuda acumulada en el sistema, es el pedestal que sostiene la estabilidad de todo el sistema. La deuda global (emisión y quema de USD) es administrada por la Tesorería de CDP. La tarifa de estabilidad se calcula en cada bloque y se contabiliza como beneficio del sistema. Para los CDP de riesgo, el sistema asumirá la deuda como deuda del sistema y luego subastará parte o la totalidad de su garantía para pagar las posiciones en circulación. Periódicamente, el sistema equilibrará sus libros, si la ganancia del sistema supera un cierto límite, se utilizará para comprar (mediante intercambio o subasta) tokens ACA del mercado, que se quemarán de inmediato. Si la deuda del sistema supera un cierto límite, el sistema emitirá más tokens ACA y los venderá (mediante intercambio o subasta) para pagar las deudas en USD.

- Duración de la subasta Duración de la subasta una vez que el sistema activa automáticamente la liquidación de un CDP activo.

- Período de extensión automática Para desalentar a los francotiradores, la duración de todas las subastas se extiende automáticamente por un período breve si se realiza una oferta de última hora, poco antes de la hora de cierre de la subasta preestablecida. Una subasta se extenderá continuamente por otro período de extensión automática si se realiza otra oferta nueva durante el período de extensión actual, y la subasta solo se cerrará cuando no se realicen más ofertas en el último período de extensión.

- Incremento de oferta Un incremento de oferta es una cantidad mínima por la cual se debe aumentar una oferta para la siguiente oferta. Los incrementos están determinados por el valor de mercado de la garantía subastada y el precio de oferta actual para promover una oferta eficiente.

- Tamaño del lote Para liquidar un CDP respaldado con una valuación alta de garantía asociada con una gran cantidad de deuda pendiente en USD, la garantía total se dividirá en lotes más pequeños que se subastarán por separado.

2.4.3. Adición de un nuevo tipo de activo colateral de CDP

Los titulares de tokens ACA pueden votar para agregar un nuevo tipo de criptoactivo como garantía para generar CDP y establecer sus parámetros de riesgo y parámetros de subasta de liquidación.

2.4.4. Eliminación del tipo de activo colateral CDP existente

Los titulares de tokens ACA pueden votar para eliminar un tipo existente de criptoactivo para que se acepte como garantía para generar futuros CDP, por ejemplo, considerando que dichos activos se vuelven demasiado riesgosos.

2.4.5. Ajuste de oráculos

Los oráculos son esenciales para el funcionamiento normal de la red de ACALA y los titulares de tokens de ACA pueden votar para agregar nuevos oráculos o eliminar los existentes.

2.4.6. Tomar la decisión de actualizar la red

Los titulares de tokens ACA pueden votar para tomar una decisión estratégica sobre la actualización de la red a medida que crece toda la red, como si actualizar la red existente de una Parachain de Polkadot a una cadena independiente que se conecte a Polkadot.

2.4.7. Activación del apagado de emergencia

Los titulares de tokens ACA pueden votar para activar el procedimiento de apagado de emergencia inmediatamente en situaciones de emergencia.

2.5. Liquidaciones automáticas de CDPs de riesgo

El valor de la garantía en cada CDP activo es monitoreado constantemente por el Protocolo Honzon para garantizar que la deuda pendiente asociada en USD se pueda recuperar en cualquier momento mediante la venta de la garantía. El Protocolo de Honzon desencadena la liquidación de un CDP activo si se considera que es demasiado riesgoso, es decir, cuando la relación colateral-deuda actual del CDP alcanza la relación de liquidación del tipo de activo al que pertenece la garantía.

Después de que se active una liquidación, el Protocolo de Honzon ejecutará un mecanismo de subasta especial para cubrir la deuda pendiente mediante la venta de la mínima proporción posible de la garantía.

- En primer lugar, toda la garantía del CDP se subastará automáticamente en una subasta ascendente a cualquier comprador potencial en el mercado hasta que la oferta líder en USD alcance el objetivo predeterminado de USD, la suma de la deuda pendiente y la sanción de liquidación.

- Luego, una vez que se ha alcanzado dicha oferta, la subasta cambia a una subasta de reserva descendente que permite a los compradores potenciales ofertar la cantidad mínima del activo garantizado que están dispuestos a aceptar pagando la cantidad del objetivo preestablecido de USD. La subasta finaliza cuando no se realiza una oferta más baja dentro del período de extensión automática.

- Por último, la parte de la garantía vendida en el mecanismo de subasta se transfiere al ganador de la subasta, y cualquier garantía restante se devuelve al titular original del CDP. La cantidad de aUSD que es igual a la deuda pendiente del CDP se quema, y la cantidad restante de aUSD pagada como sanción de liquidación se convierte en tokens ACA automáticamente y se quema permanentemente del suministro de ACA. Y el Protocolo Honzon cierra el CDP.

En raras ocasiones, cuando el mecanismo de subasta no logra alcanzar el objetivo preestablecido de USD, se realizará otra subasta para recaudar suficientes USD para cubrir la diferencia no cubierta de la deuda pendiente en el CDP, ejecutando una subasta descendente para vender la cantidad mínima posible de tokens ACA. para ganar suficiente cantidad de aUSD para cerrar el CDP.

Dado que admitimos que CDP esté garantizado con múltiples tipos de criptoactivos, los riesgos asociados con diferentes tipos de activos se consideran al establecer diferentes índices de liquidación para CDP garantizados con un tipo diferente de activos, que es ajustable en tiempo real por el Protocolo Honzon.

2.6. Procedimiento de apagado de emergencia

2.6.1. Liquidación de un solo activo

Si un activo colateral en particular ha excedido el umbral de riesgo aceptable, la liquidación de este activo puede activarse con el siguiente proceso

- dejar de aceptar este activo como garantía

- aumentar el índice de liquidación para cerrar posiciones gradualmente

- liquidación forzosa de posiciones residuales después de un cierto límite de tiempo

2.6.2. Liquidación Global

Cualquiera que sea la razón por la que el sistema se ve afectado negativamente y se encuentra en una tendencia de empeoramiento aparentemente irreversible, el cierre global se puede desencadenar con el siguiente proceso

- instantánea de los últimos precios de Oracle

- dejar de aceptar cualquier activo como garantía, ajustando posiciones

- liquidar la deuda y la ganancia del sistema

- un titular de USD puede canjear garantías proporcionalmente

2.7. Actores clave

Además de los módulos principales de tiempo de ejecución de CDP, Acala se basa en los siguientes participantes de la red y del sistema para mantener la seguridad y el funcionamiento.

- Collators En el modelo de seguridad compartida de Polkadot, las paracadenas como Acala Network se basarán en Collators para proporcionar transiciones de estado recientes a los validadores en Polkadot Relay Chain. Los validadores en la cadena de retransmisión operarían bajo el mecanismo NPoS (prueba de participación nominada) para maximizar la seguridad de la cadena.

- Los recopiladores mantienen un «nodo completo» para la paracaídas de Acala Network, produciendo bloques de paracaídas y demostrando malos comportamientos y, a cambio, reciben tokens ACA.

- Se publicarán más detalles sobre el esquema de incentivos exacto y los requisitos de Collator a medida que avancemos.

- Operadores de Oracle El Protocolo Honzon requiere un precio de mercado en tiempo real para la moneda estable, los activos colaterales y el token ACA, para desencadenar liquidaciones o ajustar dinámicamente ciertos parámetros de riesgo.

- Inicialmente, durante la fase de arranque, habrá una lista blanca de operadores de Oracle que participen en la operación de alimentación de precios; luego, esto se regirá por los titulares de tokens de ACA. También estamos observando de cerca el desarrollo de los estándares de gobierno y las operaciones en el espacio de Oracle, lo mejoraremos gradualmente y nos abriremos a la colaboración para hacerlo más resistente.

- Nuestro módulo de Oracle ha implementado ciertos mecanismos de seguridad al combinar datos de alimentación de precios en el sistema para minimizar el impacto de alimentadores defectuosos o comprometidos. Por ejemplo, cualquier alimentador comprometido puede influir en el precio en un grado limitado debido a la función de límite de precio integrada en el módulo. Un K-ésimo algoritmo más grande podrá tolerar hasta K servidores comprometidos.

- Liquidator Liquidator supervisa los niveles de garantía de los CDP, desencadena una liquidación de subastas de garantía, deuda y excedentes. La limitación de Ethereum requiere que dichos actores sean externos para desencadenar la liquidación, mientras que Acala tendría un liquidador automático que utiliza un trabajador fuera de la cadena (también conocido como mecanismo de tipo de programador automático implementado en módulos de tiempo de ejecución en Substrate). Esto aumentará aún más la autonomía y la capacidad de respuesta del sistema.

- Si la relación entre la garantía y la deuda de un CDP alcanza la relación de liquidación, el liquidador activará una subasta de garantías para vender una parte o la totalidad de la garantía para pagar la deuda pendiente en USD. La subasta de garantías puede generar deuda (si la oferta ganadora de toda la garantía no fue suficiente para pagar toda la deuda pendiente en USD). En tal situación, se acuñaría y subastaría una cantidad suficiente de tokens ACA por USD para pagar la deuda restante. La dilución de los tokens ACA crearía un incentivo para que los titulares de ACA gobiernen mejor el sistema.

3. HOMA: el protocolo de liquidez de participación tokenizada

A diferencia de las cadenas de prueba de trabajo (PoW) similares a Bitcoin, que utilizan la potencia informática para proteger la red mientras consumen grandes cantidades de energía, las redes de prueba de participación utilizan la participación, también conocida como su token de red, y variaciones de Byzantine Fault Tolerant (BFT). ) algoritmo para asegurar la red. Polkadot utiliza NPoS (prueba de participación nominada) como mecanismo para seleccionar el conjunto de validadores. Está diseñado con los roles de validadores y nominadores, para maximizar la seguridad de la cadena.

La red de Polkadot apunta al 50 % de participación DOT activa con un rendimiento anual del 20 %. Efectivamente, esto crea un costo de oportunidad para usar DOT en otras aplicaciones en lugar de hacer staking. Ethereum, tal como se encuentra actualmente como una red PoW, no tiene esa barrera y, de hecho, tiene un incentivo para que el titular de ETH participe en aplicaciones DeFi como MakerDAO o Compound. Por otro lado, si las aplicaciones de préstamo de DeFi brindan un mejor rendimiento que el staking, podría motivar el movimiento colectivo de fondos de staking a préstamo, provocando una «corrida bancaria» y poniendo en riesgo la seguridad de toda la red.

3.1 El Protocolo Homa

En cualquier caso, la tarea en cuestión es resolver el desafío de falta de liquidez de los activos en juego. Presentaríamos el Protocolo Homa que establece un grupo de participación que tokeniza los activos de los usuarios como L-Asset (por ejemplo, L-DOT como DOT bloqueado), que los usuarios pueden invertir o usar en otras aplicaciones. Por ejemplo, preste L-DOT para ganar intereses o use L-DOT como garantía para la moneda estable aUSD. El Protocolo Homa tokeniza el DOT apostado como L-DOT donde

- L-DOT es negociable y líquido cruza todas las cadenas en la red Polkadot

- L-DOT se puede canjear por DOT subyacentes en cualquier momento, con la opción de canjear inmediatamente o DOT ilimitados transferibles antes

- Gobernanza colectiva descentralizada en cadena por parte de titulares de L-DOT y ACA

- estrategia de participación ajustada algorítmicamente para optimizar el rendimiento y garantizar la liquidez

- aproveche el mecanismo de seguridad compartida de Polkadot para tener la máxima seguridad desde el primer día

- el programa de tarifas se puede personalizar para aumentar la usabilidad

El Protocolo Homa reside en la Red Acala, establece un grupo de participación descentralizado donde los usuarios bloquearían sus DOT para obtener un rendimiento de participación mientras reciben L-DOT como un recibo que es líquido y negociable. El protocolo gestiona la emisión de L-DOT y el rescate de los activos subyacentes. El protocolo administraría los activos bloqueados, participaría en el replanteo, ejecutaría estrategias de replanteo (p. ej., selección del validador en función del tiempo de actividad, etc.), administraría las recompensas y reduciría las penalizaciones.

3.2 Huelga

A diferencia de la validación o nominación directa, donde los activos de un usuario se vinculan directamente para la participación, el Protocolo Homa agregaría el suministro de cada usuario y participaría en la participación colectiva.

Los DOT proporcionados al grupo de participación se representan como saldo de cuenta L-DOT, lo que le da derecho al propietario a una cantidad probablemente creciente de activos subyacentes. Los DOT que se utilizan para apostar ganarían una recompensa en bloque e incurrirían en un castigo (los DOT se recortarían) en caso de que se descubriera que el validador se está portando mal (por ejemplo, no manteniendo el tiempo de actividad requerido).

El saldo de los dos es la ganancia/pérdida que aumentaría/disminuiría la cantidad del activo subyacente de L-DOT. Esto significa que obtener una recompensa de participación es tan simple como tener un token L-DOT, mientras que L-DOT es compatible con cadenas cruzadas y se puede usar para participar en otras actividades de la red, como préstamos o como garantía en el Protocolo Honzon Stablecoin.

3.3 Redención

Cuando los usuarios canjean L-DOT por los DOT subyacentes, el protocolo liberaría los activos apostados; por lo general, habría que esperar cierto tiempo de recuperación (28 días como está escrito) para que los DOT sean transferibles. La tarifa del servicio de canje se paga en tokens ACA.

El protocolo puede reservar una parte del activo bloqueado, de modo que los usuarios puedan canjear y usar los DOT de inmediato o en un período de tiempo más corto de lo que normalmente se requiere. Los usuarios tendrían que pagar una prima en DOT para compensar la pérdida de rendimiento y el valor temporal de la liquidez inmediata o anterior.

En cualquier momento, el Protocolo Homa

- puede tener una cierta cantidad de DOT reservados disponibles inmediatamente para redención.

- puede tener una cantidad variada de DOT ilimitados disponibles en diferentes plazos para el canje.

El monto de la prima a pagar se establece algorítmicamente en relación con una serie de factores, incluido el monto retirado, el período de tiempo transferible requerido, el rendimiento potencialmente perdido, si corresponde, etc. La prima se retendría en el grupo de participación y se compartiría entre los titulares de L-DOT.

3.4 DOT tokenizado con Stake: L-DOT

A través del Protocolo Homa, los DOT apostados se convierten en L-DOT fungibles y líquidos que explotan el valor derivado de los DOT alimentando y potenciando más aplicaciones sin sacrificar la seguridad de toda la red.

Los usuarios pueden esencialmente acuñar L-DOT suministrando DOT al grupo de participación administrado por el Protocolo Homa y canjear L-DOT por los DOT subyacentes. Es probable que el tipo de cambio entre los L-DOT y los DOT subyacentes aumente con el tiempo, ya que las recompensas de participación se acumulan al validar y nominar, y es igual a

Sin embargo, la ganancia/pérdida efectiva está determinada por varios factores que incluyen, entre otros,

- tasa de inflación de los DOT. más detalles

- la estrategia de apuesta elegida.

- el rendimiento de los nodos validadores elegidos.

3.5 Estrategia de participación

El Protocolo Homa ejecutará la estrategia de replanteo para implementar DOT bloqueados. La estrategia y los parámetros de participación se rigen a través del consejo Homa, donde los titulares de L-DOT pueden presentar propuestas de cambio y tener derecho a voto.

La estrategia de participación se diseñaría con, entre otros, los siguientes componentes

- validadores preferidos votados por el Consejo Homa

- estrategia de desinversión, por ejemplo, riesgo/recompensa con una serie de validadores, esto puede ajustarse dinámicamente para maximizar el rendimiento, en combinación con el mecanismo de optimización incorporado de Polkadot

- criterios de selección del validador, por ejemplo, seguridad, comisiones del validador, reputación, tiempo de actividad, optimización para mitigar el riesgo de corte, confiabilidad, por ejemplo, infraestructura múltiple para validadores múltiples

- estrategia de reinversión: el protocolo reequilibrará periódicamente la recompensa recibida, nuevas actividades de staking y redención, y algorítmicamente decidirá si reinvertir y ganar recompensas compuestas.

Habrá un documento técnico económico que detallará más los algoritmos, los cálculos y las estrategias de participación.

3.6 Gobernanza

El conjunto de la red de Acala está regido por el Consejo General y consejos especializados. Consejos especializados gobernarían dominios específicos de la red, por ejemplo, el Consejo Financiero gobernaría la gestión financiera y de riesgos de la red, y el Consejo Homa gobernaría el protocolo Homa.

Para realizar cualquier cambio en el Protocolo Homa, la idea es componer titulares activos de L-DOT y ACA, a través del Consejo General y el Consejo Homa para administrar una decisión de actualización específica del Protocolo Homa. Una propuesta de cambio puede ser planteada por el consejo o el titular público (L-DOT o ACA), pero la decisión de aprobarla o no se toma colectivamente. Existe un camino hacia la descentralización de los referéndums de consejos electos a los referéndums públicos.

Cualquier actualización de la red estaría bajo la dirección del Consejo General. Los titulares de L-DOT tienen derecho a gobernar las propuestas específicas del protocolo Homa a través del Consejo Homa. El Consejo General tendría la supervisión del Consejo Homa para asegurar el bienestar general de la red Acala.

Se otorgarían derechos de voto especiales a los titulares de L-DOT para participar en la votación a favor o en contra de las propuestas relacionadas con el protocolo Homa, que incluyen, entre otras, estas áreas.

- actualizar el modelo de tipo de cambio

- actualizar la estructura de tarifas

- actualizar la reserva del pool de participación

- actualizar canjear modelo de tarifa premium

- actualizar y proponer una nueva estrategia de participación

4. Oferta inicial de Parachain (IPO)

Hay varias formas de participar en la red de Polkadot, desde un uso alto hasta un uso bajo, desde una personalización alta hasta limitada:

- implementado como parachain con seguridad continua permanente (durante el período de la ranura subastada) para un alto uso y una cadena totalmente personalizada

- desplegado como parathread para cadena totalmente personalizada con menor uso, modelo económico de alquiler de seguridad de pago por uso

- implementados como contratos inteligentes en un parachain o parathread para aprovechar la seguridad de Polkadot a través de su modelo económico

Convertirse en Parachain mediante el arrendamiento de una ranura de Parachain de Polkadot sería una opción ideal para iniciar la Red Acala y maximizar sus beneficios y llegar a otras cadenas y aplicaciones en la red Polkadot. Polkadot utiliza una subasta de velas especialmente diseñada para vender el derecho de arrendamiento de las tragamonedas Parachain. Es un mecanismo diseñado para la equidad, por ejemplo, para evitar ataques de francotiradores tempranos y proporcionar a los postores una mayor valoración y mayores posibilidades de ganar.

Para asegurar un espacio de parachain, Acala Network requerirá que los titulares de DOT de apoyo bloqueen sus DOT para ofertar por un espacio de forma colectiva, que se lleve a cabo una IPO (oferta inicial de parachain) de Crowdfund y que los tokens de ACA se distribuyan como recompensas a los propietarios de DOT que participar en la oferta pública inicial con éxito, para compensar sus costos de oportunidad de tener sus DOT bloqueados durante la primera ronda de 24 meses.

Planeamos arrendar la tragamonedas Parachain por tres rondas de seis años (24 meses en cada ronda) y cambiar a nuestro puente de cadena de bloques independiente a Polkadot después de seis años. La propuesta detallada está disponible en nuestro Informe técnico sobre economía de fichas .

En caso de que nuestra primera subasta de tragamonedas de Parachain no tenga éxito, continuaremos lanzando nuestra red principal en Parathreads. Los DOT recaudados en IPO se devolverán a sus propietarios, y los tokens ACA aún se acuñarán en el lanzamiento, pero solo se distribuirán a ACALA Founders y Seed Investment Partner de acuerdo con el plan original, con el resto reservado para futuras oportunidades de inversión, incluida IPO en el segundo Subasta de paracaídas.

En comparación con Parachain, hay costos de gas usando Parathreads, dependiendo de la frecuencia de validación. Cuanto más frecuente se procesa una validación, más segura es la red, a un precio de costos de gas más altos. Los titulares de ACA votarán para determinar la frecuencia. Se liberará una pequeña cantidad de tokens ACA de la reserva y se venderá al público por DOT diariamente para cubrir todos los costos de gas de la validación diaria de la red. Por ejemplo, si los costos totales de gasolina se estiman en 5 tokens ACA de DOT para el día, el sistema liberará y venderá 5 tokens ACA. Se planteará otra oferta pública inicial para arrendar una ranura de Parachain antes de la segunda subasta de Parachain.

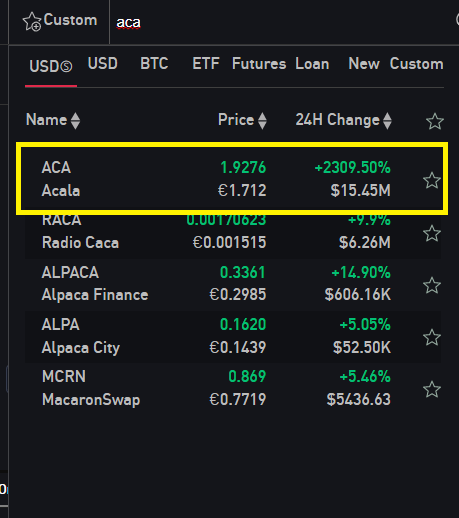

¿Cómo comprar Acala Network (ACA) Token Con Gate.io ?

También se puede comprar directamente en Binance, aunque nosotros usamos más Gate. El sistema es el mismo. Pero debajo de este tutorial, dejamos también el de Binance.

Lo primero que tenemos que hacer es crear una cuenta en Gate.io si no la tenemos, así que aquí les dejo el enlace: Registro Gate.io.

PASO 1 PARA COMPRAR Acala Network (ACA) Token:

Lo primero será registrarse en Gate.io si no lo estás aún , así que aquí tienen el enlace de registro: Registro GATE.IO

Una vez estemos registrados y con todo verificado, tenemos que comprar USDT para intercambiarlo por LABS Token y como no se puede comprar con tarjeta en Gate.io, por lo menos en España, nosotros usaremos Binance para comprarlo y transferirlo a Gate.io.

Para comprar USDT en Binance usaremos el mismo método que comprando ETH en el tutorial de uniswap , pero simplemente compramos USDT en vez de ETH.

PASO 2 PARA COMPRAR Acala Network (ACA) Token:

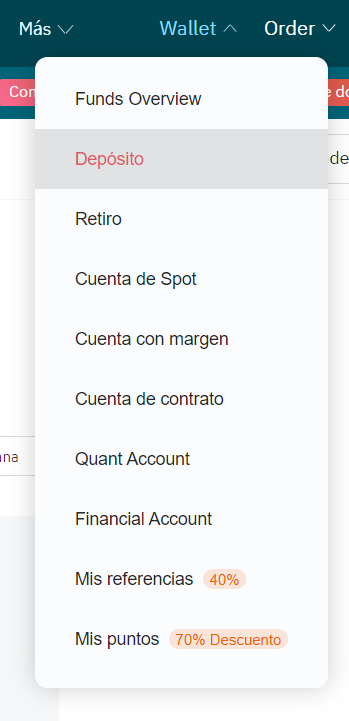

Una vez con nuestros USDT tenemos que transferirlos a Gate.io y para ello nos tenemos que dirigir a nuestra Wallet de Gate.io y darle a “Depósito” para depositar los USDT.

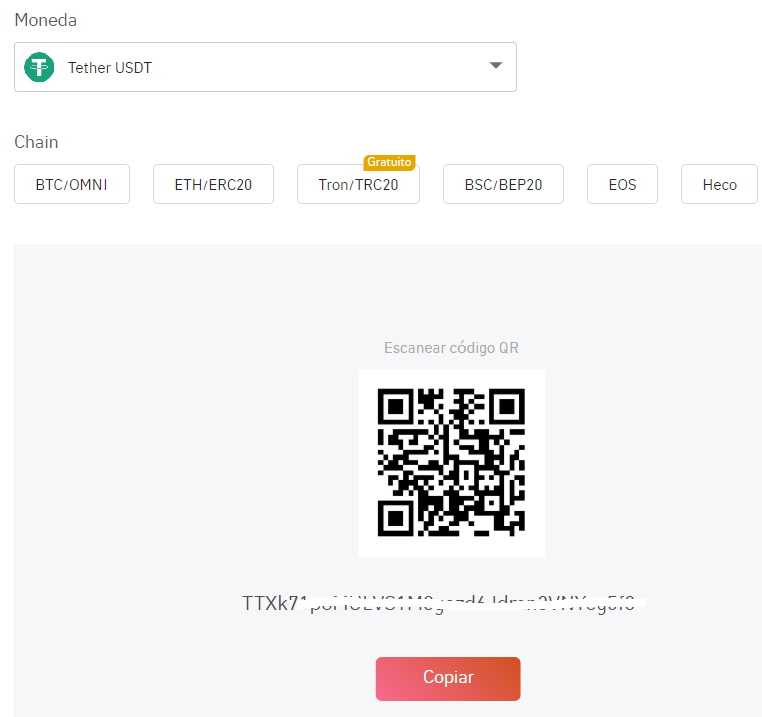

Al darle a “Depósito” nos llevará a la siguiente página, en la cual tenemos que seleccionar la moneda que queremos depositar (USDT) y elegimos la red TRON.

Copiamos la dirección y nos vamos al Exchange donde tengamos los USDT , en nuestro caso es Binance y le damos a retirar, tenemos que pegar la dirección que copiamos antes y elegir la cantidad a retirar.

Y listo al rato ya tendremos nuestros USDT en Gate.io.

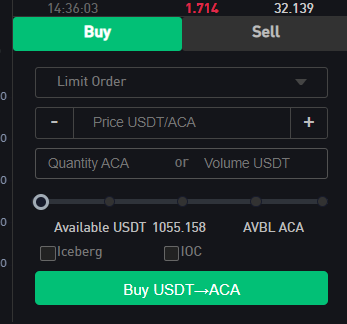

PASO 3 PARA COMPRAR Acala Network (ACA) Token:

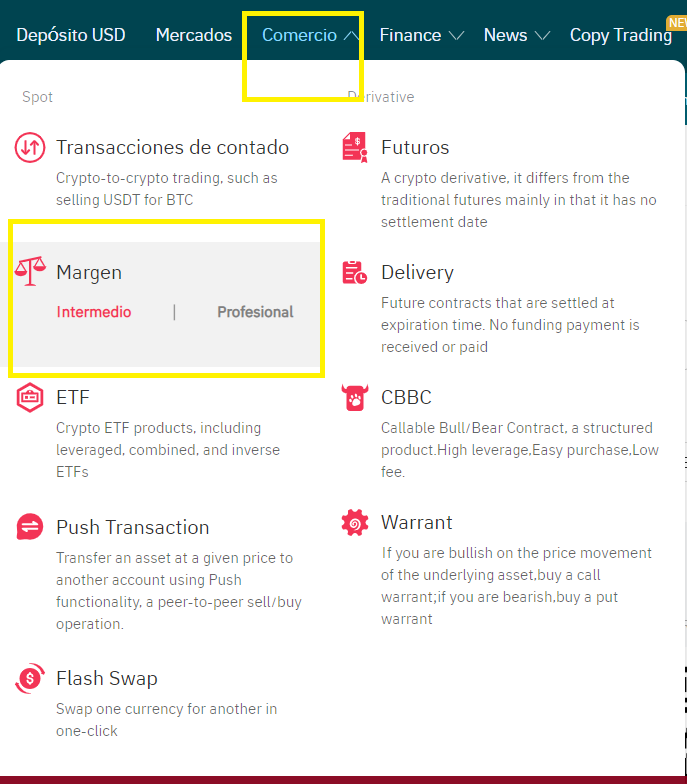

Ahora tenemos que entrar en Gate.io y darle a mercado, para luego darle a “Profesional”

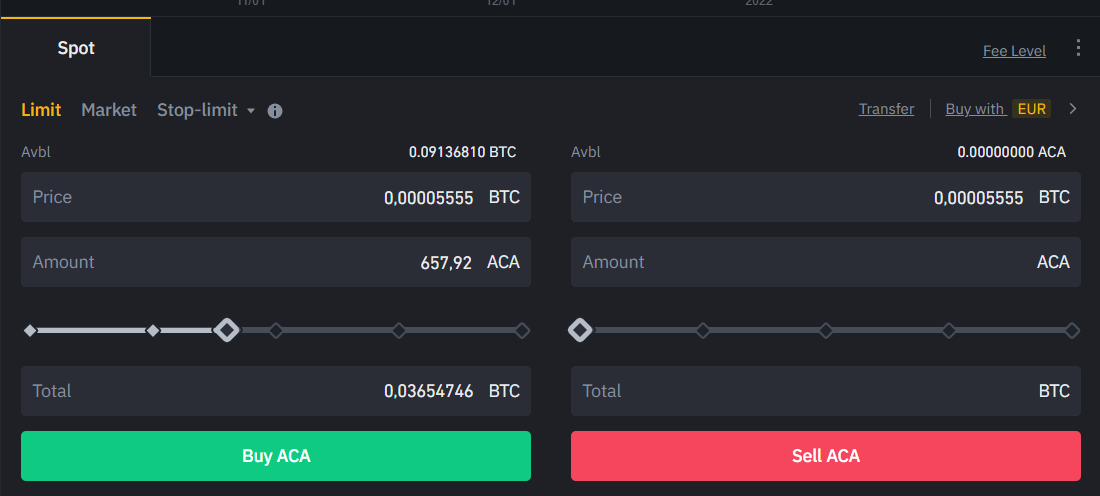

Ahora tenemos que buscar “ACA” en el buscador y seleccionaremos el par “ACA/USDT” .

Una vez que le demos a “ACA” vamos a la parte de abajo a la derecha y ponemos la cantidad de ACA que queremos intercambiar por USDT .

Le damos a comprar y listo, ya lo tenemos en nuestra Wallet de Gate.io .

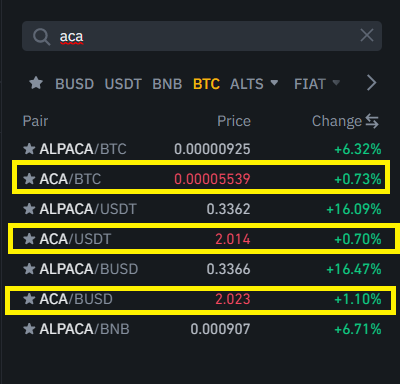

¿Cómo comprar Acala Network (ACA) Token?

Puede comprar ACA en todos los principales intercambios de criptomonedas . El intercambio con mayor volumen y menor deslizamiento es Binance . Puede comprar ACA usando BTC, ETH, USDT o BNB.

En nuestro caso para el tutorial vamos a comprarlo con USDT

PASO 1 Para comprar Acala Network (ACA) Token en Binance

- Lo primero lógicamente será entrar en Binance, si no estás registrado hazlo aquí.

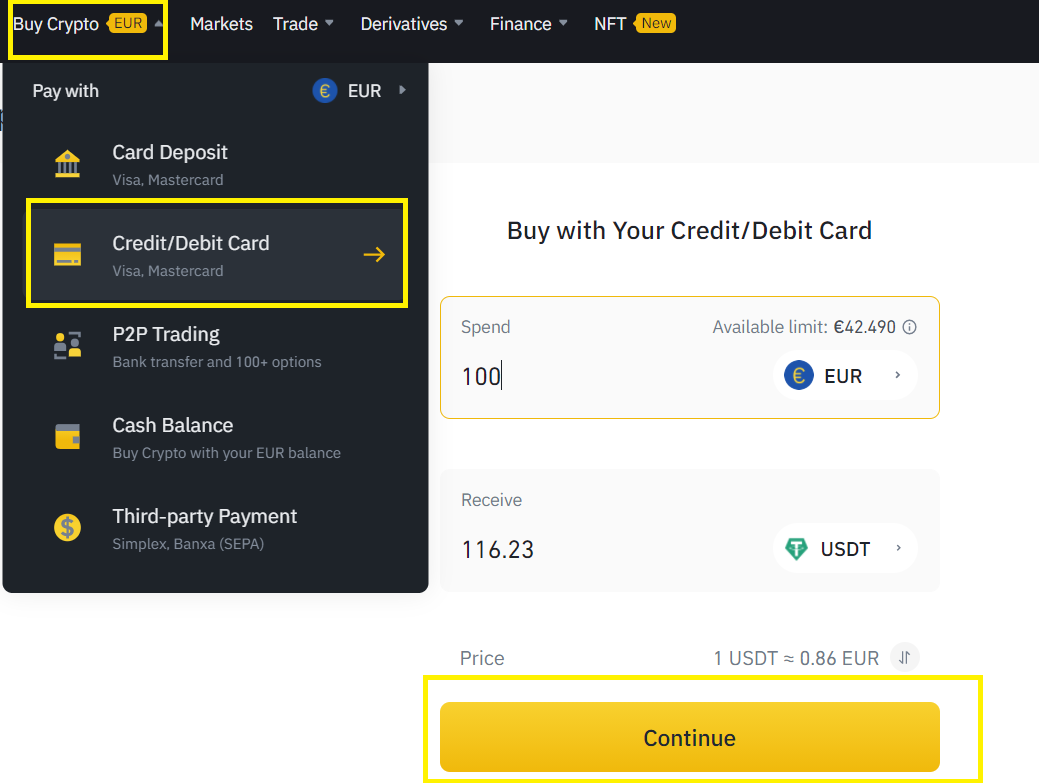

Una vez dentro de Binance, tenemos que comprar USDT , lo podemos hacer con tarjeta de Crédito o débito en la sección “Comprar Crypto”.

PASO 2 Para comprar Acala Network (ACA) Token en Binance

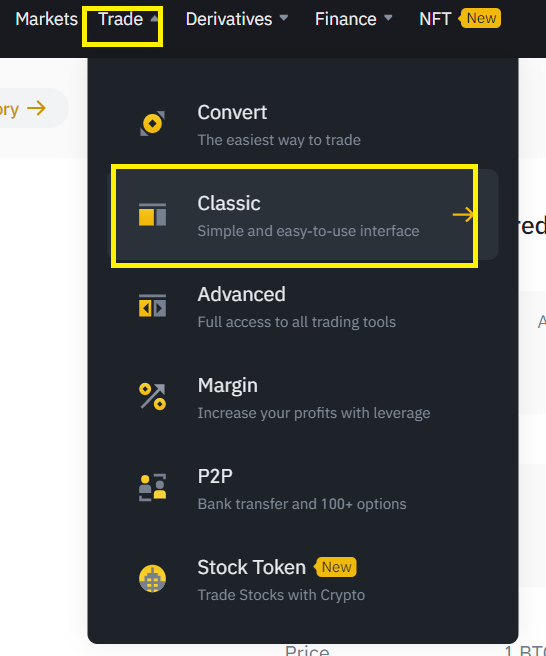

- Una vez con nuestros USDT en Binance, tenemos que comprar Acala Network (ACA) Token y para eso nos vamos a dirigir a “TRADE” para elegir luego “CLASSIC”.

- Ahora una vez dentro nos vamos al lado derecho de la página y buscamos el Token ACA y seleccionamos el PAR “ACA/USDT” y le damos Click.

PASO 3 Para comprar Acala Network (ACA) Token en Binance

- Una vez dentro del Mercado Clásico y seleccionado el Par ACA/USDT , ponemos la cantidad de USDT que queremos intercambiar por ACA y le damos comprar.

- Y listo ya tenemos nuestros Acala Network (ACA) Token en Binance.

Web oficial: https://acala.network/

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones