S&P 500, VIX, EURUSD, pronósticos de tasas, riesgos de recesión y puntos de discusión sobre liquidez:

- La perspectiva del mercado: USDJPY alcista por encima de 141; EURUSD alcista por encima de 1.0000; Oro bajista por debajo de 1.750

- La liquidez es la consideración más inmediata para el potencial del mercado, pero una transición en la próxima semana verá un regreso a la tenencia y un punto de partida extremadamente bajo en la volatilidad.

- Existe una gran variedad de riesgos a partir de los eventos clave de la próxima semana, desde el IPC de la Eurozona y el deflactor del PCE de EE. UU. hasta la especulación de tasas, la confianza del consumidor de EE. UU. y las NFP hasta los temores de recesión.

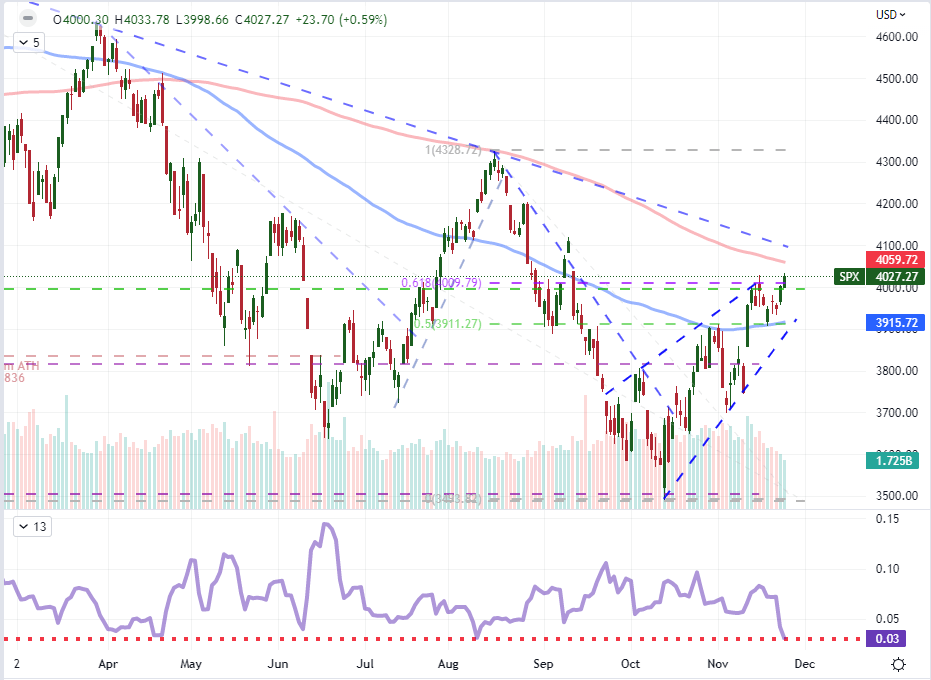

Como muchos esperaban, las condiciones estacionales finalmente se abrirían camino y los mercados se dirigirían a la notoria fuga de liquidez que es la temporada navideña de Acción de Gracias en los EE. UU. A pesar de la presencia de algunos eventos fundamentales monitoreados de cerca (entre otros, las previsiones económicas de la OCDE, los PMI de noviembre y las actas de la reunión del FOMC), los niveles de liquidez suprimidos no desencadenarían inadvertidamente una alta volatilidad en el capital principal. Durante el resto de la semana de comercio de vacaciones, habrá una escalada significativa en la restricción de participación; pero esto no debe tomarse como evidencia confiable de que los mercados estarán completamente contenidos en rangos agudos. Las condiciones de poca profundidad pueden generar olas severas a corto plazo. Dicho esto, mientras no haya titulares importantes e inesperados de los centros financieros más grandes del mundo; es probable que cambiemos nuestras expectativas de desarrollos sistémicos a la nueva semana de negociación. El S&P 500, como su principal medida de sentimiento, iniciará el retorno de la liquidez luego de su rango de negociación de 9 días más ajustado desde enero. Las barreras en este rango técnicamente limitado se alinean aproximadamente con los promedios móviles simples de 200 y 100 días… para que sea más fácil de monitorear para los menos inclinados técnicamente.

Gráfico S&P 500 con SMA de 100 y 200 días y rango de historial de 1 día (diario)

Gráfico creado el Plataforma de vista comercial

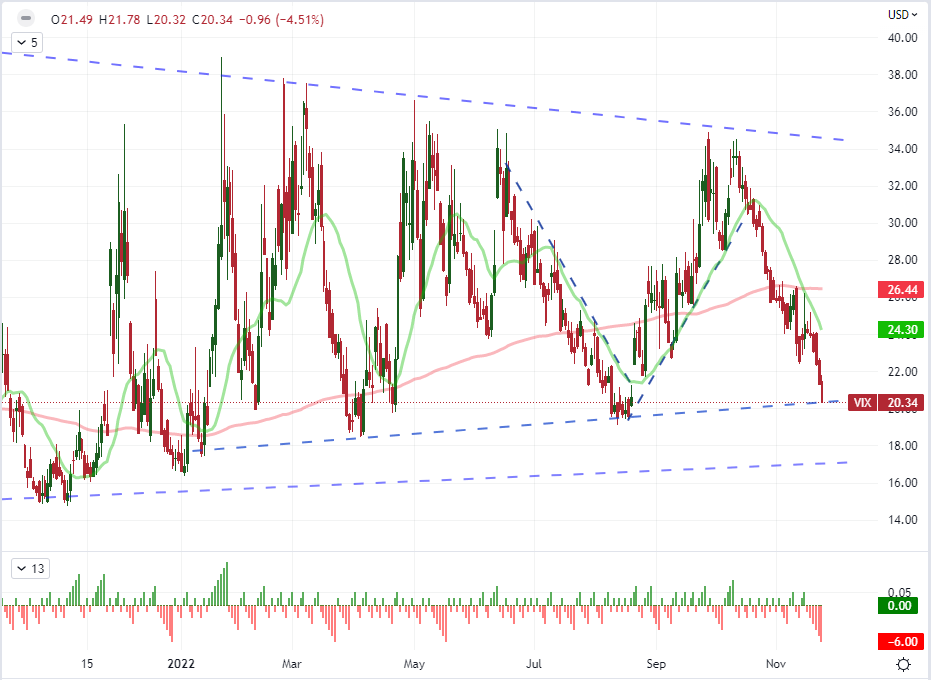

A medida que analizamos la nueva semana de negociación con expectativas de liquidez posteriores a las vacaciones y un aumento significativo en el ritmo de los eventos de riesgo planificados, creo que es importante reflexionar sobre el estado de complacencia del mercado. Hay muchas formas de medir el síndrome del pato sentado del mercado, pero el índice VIX más popular presenta la medida accesible con un nivel excepcional de ventaja. El llamado «índice del miedo» cayó durante seis sesiones de negociación consecutivas hasta el cierre del miércoles, cerrando en una cuña desgastada alrededor del nivel 20. Este no es un mínimo histórico extremo en el VIX, pero se registra como un nadir relativo. que previamente ha desencadenado una reversión en la volatilidad esperada (implícita), así como algunos giros notables para los mercados de capital subyacentes (el S&P 500 como base aquí). En general, estos parecen ser niveles excepcionalmente bajos debido a las preocupaciones sobre los riesgos de recesión, e incluso las «condiciones comerciales de vacaciones» no justificarían excluir la exposición al riesgo en este momento.

Gráfico del índice de volatilidad VIX con SMA de 20 y 200 días y movimientos de velas consecutivos (diario)

Gráfico creado el Plataforma de vista comercial

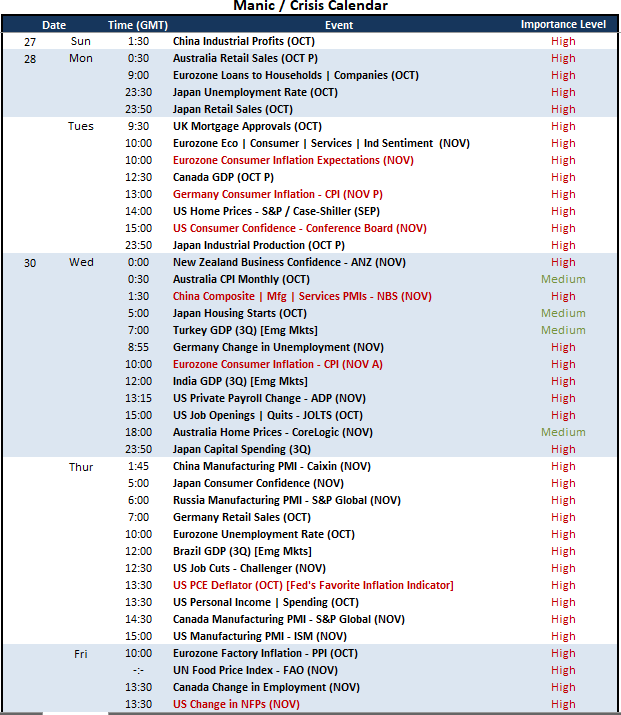

Si bien la liquidez jugará un papel muy importante en la capacidad del mercado para generar una tracción significativa en la próxima semana, el riesgo de eventos importantes planeados jugará un papel muy importante en nuestros niveles de actividad eventuales. Existen amenazas económicas no resueltas y sistémicamente importantes en el mercado abierto que pueden desencadenarse fácilmente por un evento de riesgo diseñado de alto nivel. En general, estoy monitoreando las actualizaciones fundamentales programadas y no programadas que hablan de la evolución de la política monetaria y los riesgos de recesión. Dicho esto, la interrupción financiera imprevista debe considerarse un posible riesgo fuera de control. Desarrollos como la invasión rusa de Ucrania, la debacle del «mini presupuesto» del Reino Unido y la implosión de las criptomonedas FTX son eventos distintos en lo que va de 2022; y es poco probable que sean el menor de los desarrollos impredecibles que encontramos en el futuro. Aparte de lo imprevisible, existen amenazas muy reales y conocidas en los riesgos de recesión y las presiones de la política monetaria. En cuanto a la primera consideración, ofreció la advertencia de la OCDE la semana pasada de que las perspectivas para la actividad económica en 2023 parecían cada vez más frías y dependientes de la expansión de países como China e India. La evidencia de un cambio de una expansión económica reducida a una contracción total parece ser una formalidad de datos atrasados, pero el mercado todavía parece vivir con una sensación de esperanza.

Riesgo de eventos macro críticos en el calendario económico global para las próximas 48 horas

Calendario creado por John Kicklighter

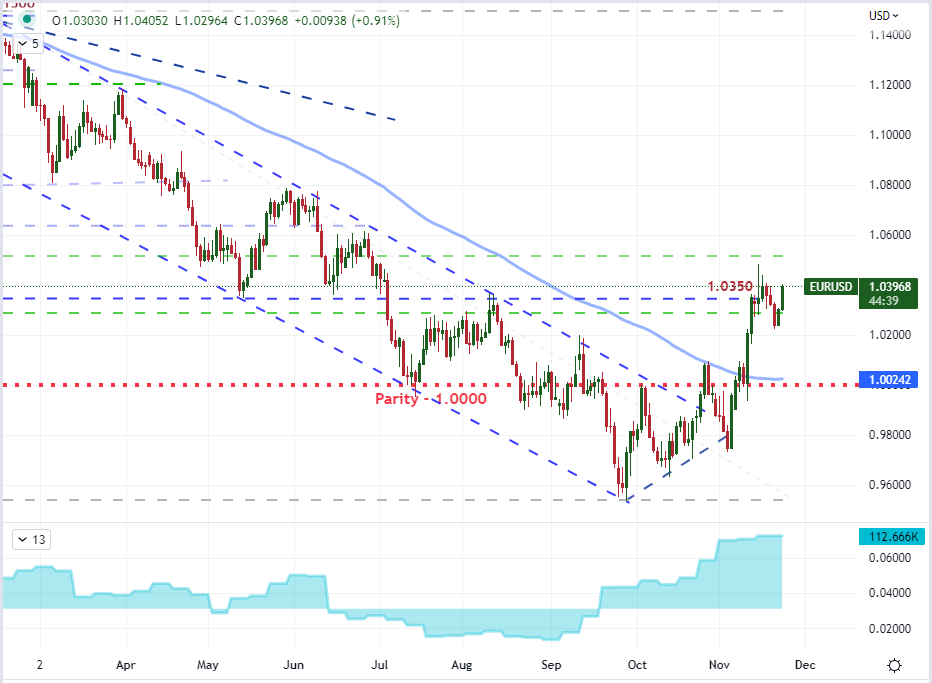

Para los mercados en la encrucijada de las principales tendencias fundamentales, parece haber pocas medidas más expuestas que el EURUSD. Esto no quiere decir que este tipo de cambio se deba a una clara tendencia productiva y productiva. La realidad tiende a encontrar justo el resultado opuesto cuando el riesgo de eventos planificados es denso. Cuando existe el riesgo de que un evento planeado en cualquier lado del par tienda a ‘ganar’ o ‘fallar’, el impacto puede ser más o menos compensado en la acción del precio realizada. En el lado del euro del tipo de cambio, el indicador de inflación al consumidor (IPC) de la eurozona y la tasa de desempleo serán una carga crítica para una economía que, según advirtió la OCDE, estaba en un riesgo excepcional en 2023 y dado que se ha instado al BCE a «cerrar el brecha «con la Reserva Federal. Mientras tanto, el dólar se verá impulsado por una combinación de eventos de riesgo en la encuesta de confianza del consumidor del Conference Board, la deflación PCE (la lectura preferida de la inflación por la Fed) y las nóminas no agrícolas de noviembre para una lectura integral en la parte superior preocupaciones fundamentales del mercado más grande del mundo.

|

Cambiar a |

Deseo |

Corto |

OI |

| Diariamente | -6% | 0% | -3% |

| semanalmente | 1% | -4% | -2% |

Gráfico EURUSD con colocación de especificaciones netas de SMA y COT de 100 y 200 días (diariamente)

Gráfico creado el Plataforma de vista comercial

Descubra qué tipo de comerciante de divisas es usted

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones