El banco central de EE. UU. Anunció un cambio significativo en la postura de su política monetaria a fines de 2021, pero el impacto final del colchón más agresivo apenas se registró para el dólar y los activos de riesgo en general. Si tomáramos literalmente la falta de dirección de este cambio de importancia sistémica, sería fácil interpretar que alguna otra consideración fundamental está impulsando al dólar, o que simplemente nos hemos desvinculado por completo de las corrientes económicas y financieras. Sin embargo, sería miope creer que algunos de los vientos más influyentes del mercado ya no importan. La anticipación respaldada por indicaciones prospectivas ciertamente ayudó a amortiguar el golpe de las últimas noticias, pero la disminución de la liquidez fue probablemente el aspecto más distorsionador. A medida que nos acerquemos a 2022, los mercados volverán a llenarse y la Fed se encontrará cerca del final del grupo hawkish. Entonces, ¿qué curso tomará el dólar en el nuevo año?

Gráficos de profundidad de la política monetaria

A medida que entramos en un nuevo año comercial, parece que también nos estamos moviendo hacia aguas diferentes de la política monetaria. Si bien todavía hay algunas palomas muy importantes entre los principales bancos centrales (como el Banco Central Europeo y el Banco de Japón); la mayoría está disminuyendo, esperando subidas de tipos a corto plazo o ya elevando los índices de referencia. Este trasfondo es importante porque proporciona un contexto de valor relativo. Si solo la Reserva Federal estuviera en el proceso de subir las tasas mientras que los otros pares importantes estuvieran estáticos o flexibilizando, ¿habría una clara ventaja de acarreo para el dólar? Este es, por supuesto, un viento favorable siempre que la carrera del apetito por el riesgo posterior a la pandemia continúe ininterrumpidamente en el nuevo año. Tal como está, algunas de las monedas que han disfrutado de una ventaja de acarreo frente al dólar en el pasado, incluida la libra esterlina, el dólar neozelandés y el dólar canadiense, tienen una vez más una prima de rendimiento actual y esperada, pero también está aquí el dólar. ganó terreno de forma más agresiva en los dos últimos meses del año pasado.

Gráfico 1: Posición relativa de política monetaria – De John Kicklighter

cryptoshitcompra.com/wp-content/uploads/2021/12/El-camino-del-halcon-del-dolar-no-es-necesariamente-alcista.png«/>

Los pronósticos tienen más peso en los movimientos futuros que las diferencias de desempeño actuales. Esto representa un mayor riesgo a la baja para el dólar estadounidense durante los primeros tres meses del año. En la decisión de tasa del FOMC del 15 de diciembre, la declaración de política anunció el ritmo acelerado de reducción ($ 30 mil millones por mes) que pondría fin a la QE a fines de marzo, mientras que el resumen de proyecciones económicas (SEP) elevó el pronóstico para subidas de tipos en 2022 a tres subidas de 25 puntos básicos. Esto es un poco más agresivo de lo que el mercado esperaba que ajustara el banco central, desde un solo aumento de 25 pb en septiembre, por lo que quizás haya un poco más de ventaja en esta dimensión fundamental en el futuro. Sin embargo, es poco probable una mayor aceleración de los pronósticos de tasas sin que represente problemas alternativos. Si la Fed avanza a un ritmo más rápido que tres subidas durante 9 meses, considerando que el primer movimiento se produce después del final del taper, es bastante agresivo con el estado de incertidumbre económica. Es probable que una medida de este tipo solo suceda en un entorno en el que otros bancos centrales estén subiendo bajo la misma presión que la inflación, lo que reduciría el potencial de acarreo. Alternativamente, si las presiones financieras aumentan y el banco central de EE. UU. Limita sus pronósticos, es probable que se produzca una pérdida significativa de participación del dólar.

Gráfico 2: Pronóstico de cambio de tasa de EE. UU. Implícito en el cambio de fondos federales de 2022 – Marco de tiempo diario (agosto a diciembre de 2021)

png«/>

Fuente: TradingView; Preparado por John Kicklighter

Añadiendo tendencias de riesgo a la mezcla

Hubo un cambio en el ritmo de la política monetaria en la segunda mitad de 2022 por una razón: la inflación demostró ser más persistente de lo que habían anticipado las autoridades. Si bien hay quienes ven la inflación solo en lo que significa para la política del banco central, es importante recordar que existen implicaciones económicas muy reales. Los crecientes costos de los productos al por mayor para las empresas y los consumidores están frenando la actividad económica. Si la desaceleración de la recuperación es demasiado abrupta, puede exacerbar fácilmente las preocupaciones existentes que flotan en el mercado y el nivel rico de los mercados en general, lo que a su vez conduce a un retroceso del mercado. Como moneda de acarreo, el dólar tiene mucho terreno que perder después de cobrar al dólar en la segunda mitad del año pasado. Para aquellos que han estado operando en períodos de mercado más extremos, una visión bajista de la moneda estadounidense durante la aversión al riesgo puede parecer contraria a todo lo que sugieren los libros de texto; pero el billete verde es más apropiado un refugio de último recurso. Si caemos en un período de ‘riesgo libre’ que abarque todo el sistema financiero, entonces el dólar podría recurrir a su papel más rudimentario. De lo contrario, trátelo como un negocio de riesgo.

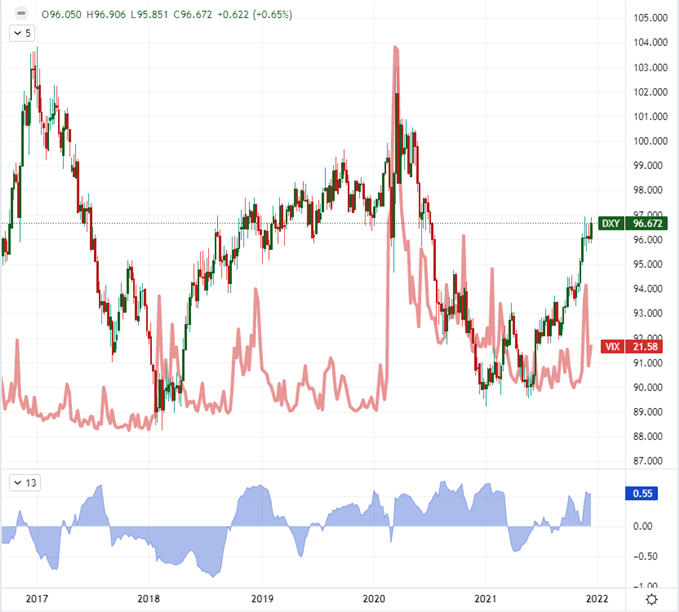

Gráfico 3: Índice del dólar DXY superpuesto al VIX y correlación a las 20 semanas (semanal)

Fuente: TradingView; Preparado por John Kicklighter

Riesgos externos que no están anclados al banco central

Con el estado de refugio seguro del dólar en mente y un cambio de enfoque lejos de la política monetaria localizada, hay otros problemas que los operadores del dólar deben contemplar durante la apertura de 2022. La complicación del próximo límite de deuda de EE. UU. Es una fecha límite que sigue reajustándose. Después de otro retraso de último minuto, la amenaza de un impago impensable de EE. UU. Se ha trasladado al primer trimestre de 2022. Con toda probabilidad, el gobierno encontrará suficiente apoyo para otro retraso, pero los mercados nunca dudarán de este movimiento. Más incierta es la situación con la última ola de coronavirus. La variante omicron ha visto un resurgimiento de infecciones en la costa, ya que algunos países de ultramar ya han tomado medidas para cerrar sus economías y detener la propagación. ¿Los funcionarios estadounidenses se verán finalmente obligados a seguir una solución similar?

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones