Dólar australiano, AUD/USD, dólar estadounidense, Fed, SVB, ABS, CPI, RBA: puntos de conversación

- EL dólar australiano suavizado después de un mes suave PCI cifra

- El AUD subió durante la sesión nocturna con un estado de ánimo positivo en el mercado.

- Si el RBA aún se mantiene el próximo martes, ¿a dónde irá? USD/USD?

El dólar australiano rebotó al alza durante la noche ya que el aumento del apetito por el riesgo impulsó algunos bolsillos del mercado pero perdió otros. El número del IPC de hoy socavó eso con la trayectoria de la tasa del RBA ahora en el punto de mira.

El australiano, el neozelandés y otras divisas de beta alta encontraron soporte, al igual que algunas materias primas antes del cierre de Nueva York. El petróleo crudo WTI ha subido más del 6% en lo que va de semana.

Wall Street se debilitó levemente el martes cuando la atención volvió a la posibilidad de una subida de tipos de la Fed en su próxima reunión a principios de mayo.

La aparente resolución de la crisis bancaria ha disipado hasta ahora los temores de los inversores a un mayor contagio. Los reguladores estadounidenses peregrinaron ayer al Capitolio para comparecer ante el Senado.

Señalaron que el problema con SVB Financial era la mala gestión del balance.

Conocido como descalce de vencimientos o descalce de activos y pasivos, el banco utilizó los depósitos de los clientes para comprar bonos del Tesoro con varios años de vencimiento. Esto significa que los depósitos en efectivo (pasivos) con vencimiento a día cero se cubren con bonos (activos) a largo plazo.

El valor de estos bonos (activos) se deterioró significativamente a medida que sus rendimientos aumentaron rápidamente hasta 2022. La obligación con los depositantes (pasivos) se mantuvo sin cambios.

La ventaja del sentimiento es que, a primera vista, el problema de SVB es exclusivo de ese banco, en lugar de un problema sistémico.

Opere de manera más inteligente: regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

suscríbete al boletín

En cualquier caso, el par AUD/USD se consolidó cerca de 67 centavos con esa noticia antes de la cifra del IPC mensual de la Oficina de Estadísticas de Australia (ABS).

Comenzaron esta serie de datos en septiembre del año pasado y hay dos publicaciones de este tipo entre los datos trimestrales. Estos informes cubren el 62-73% de la canasta trimestral ponderada.

El objetivo de inflación obligatorio del RBA del 2-3% durante el ciclo económico se marca frente al IPC trimestral.

La cifra de hoy se situó en el 6,8 % interanual hasta finales de febrero frente al 7,2 % previsto. La lectura favorable sobre las presiones de los precios hundió al dólar australiano.

Desafortunadamente, este número mensual aún tiene que demostrar que es un indicador confiable de dónde estará el IPC de la canasta completa trimestral.

La única comparación entre los dos puntos de datos es el número año tras año hasta fines de 2023. Esas impresiones mostraron una disparidad del 0,6%.

Parece probable que el RBA detenga su ciclo de aumento de tasas por primera vez desde mayo pasado en su reunión de política monetaria de abril. El mercado de tipos de interés no prevé nuevas subidas y prevé un recorte de 25 puntos básicos para finales de año.

El IPC oficial del primer trimestre se publicará a fines de abril. Será monitoreado de cerca en busca de pistas sobre la validez de dónde está realmente la inflación antes de la próxima decisión del RBA en mayo.

Los rendimientos estadounidenses se desplomaron a raíz de la crisis bancaria, pero se han estabilizado desde entonces. Los ACGB hicieron lo mismo y sus rendimientos se desplomaron con las notas estadounidenses.

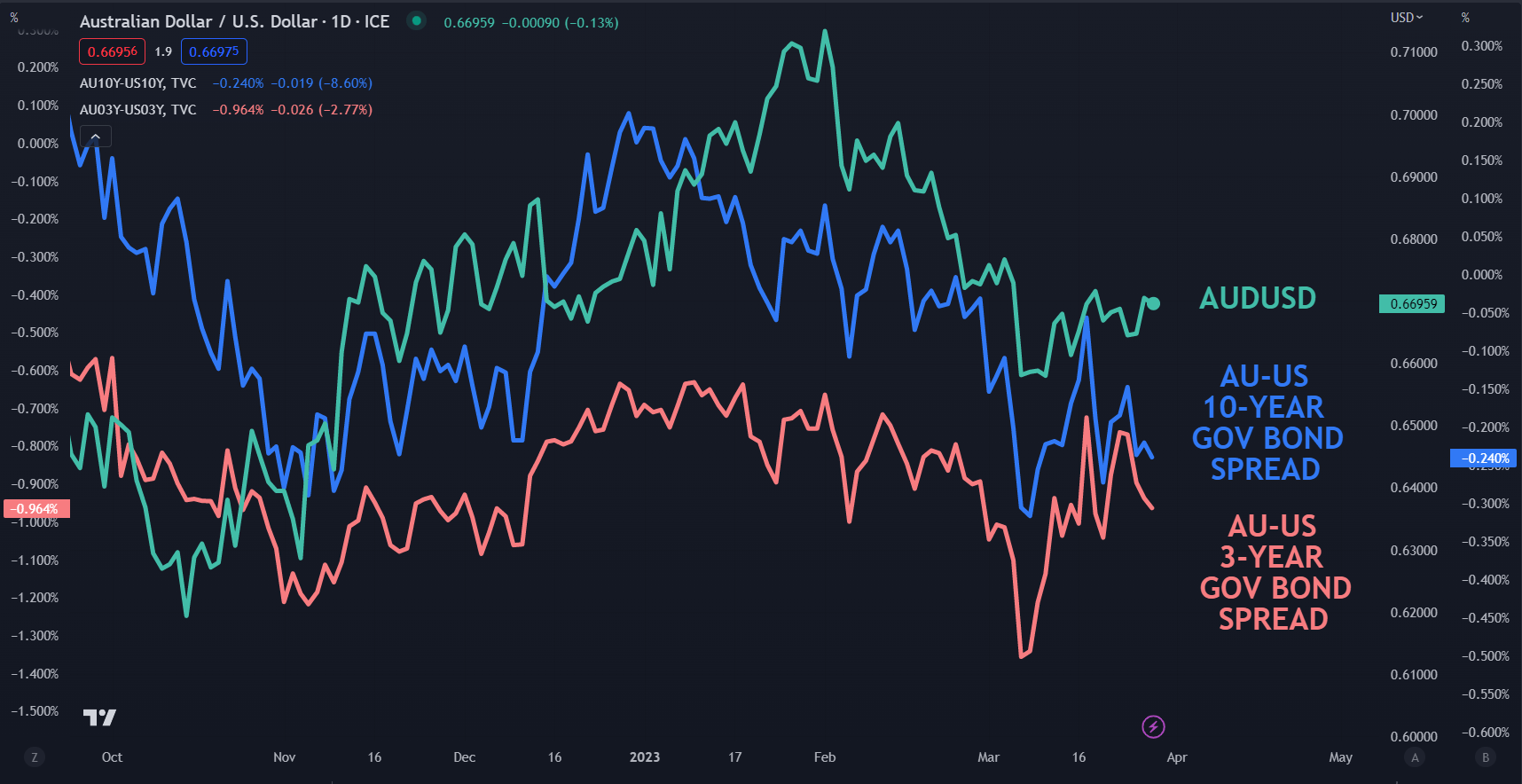

Los bonos de referencia a 10 años tienen un diferencial de rendimiento cercano a los 25 puntos básicos a favor del dólar, mientras que la parte de la curva a 3 años ronda los 95 puntos básicos a favor del «gran dólar». La brecha más amplia a corto plazo destaca la disparidad entre el RBA y la Fed.

AUD/USD FRENTE AL SPREAD DEL BONO AU-US A 3 AÑOS Y 10 AÑOS

— Escrito por Daniel McCarthy, estratega de DailyFX.com

Póngase en contacto con Daniele a través de @DanMcCathyFX en Twitter

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones