¿Qué es la política monetaria restrictiva?

Contractual la política monetaria es el proceso mediante el cual un banco central utiliza diversas herramientas para reducir la inflación y el nivel general de actividad económica. Los bancos centrales hacen esto a través de una combinación de aumentos de las tasas de interés, aumento de los requisitos de reserva para los bancos comerciales y reducción de la oferta monetaria a través de la venta de bonos del gobierno a gran escala, también conocida como ajuste cuantitativo (QT).

Puede parecer contradictorio querer bajar el nivel de actividad económica, pero una economía que opera por encima de una tasa sostenible produce efectos indeseables como inflación – el aumento generalizado de los precios de los bienes y servicios típicos adquiridos por las familias.

Por lo tanto, los banqueros centrales utilizan una variedad de herramientas monetarias para reducir intencionalmente el nivel de actividad económica sin hacer que la economía caiga en picada. Este delicado acto de equilibrio a menudo se denomina «aterrizaje suave», ya que los funcionarios modifican deliberadamente las condiciones financieras, lo que obliga a las personas y empresas a pensar más detenidamente sobre los comportamientos de compra actuales y futuros.

La política monetaria restrictiva a menudo sigue a un período de apoyo o «política monetaria acomodaticia» (cf. facilitación por cantidad) donde los bancos centrales facilitan las condiciones económicas al reducir el costo de los préstamos mediante la reducción de la tasa de interés de referencia del país; y aumentando la oferta monetaria en la economía a través de la venta masiva de bonos. Cuando las tasas de interés están cerca de cero, el costo de pedir dinero prestado es casi gratuito, lo que estimula la inversión y el gasto general en una economía después de una recesión.

Herramientas de política monetaria restrictivas

Los bancos centrales están aprovechando el aumento de la tasa de interés de referencia, el aumento de los requisitos de reserva para los bancos comerciales y la venta masiva de bonos. Cada uno se explora a continuación:

1) Aumento de la tasa de interés de referencia

La tasa de interés de referencia o base se refiere a la tasa de interés que un banco central cobra a los bancos comerciales por los préstamos a un día. Funciona como la tasa de interés de la que se derivan otras tasas de interés. Por ejemplo, un préstamo hipotecario o personal consistirá en la tasa de interés de referencia más el porcentaje adicional que el banco comercial cobra sobre el préstamo para proporcionar ingresos por intereses y cualquier prima de riesgo relevante para compensar a la institución por cualquier riesgo de crédito único del individuo.

Por lo tanto, aumentar la tasa base conduce a un aumento en todas las demás tasas de interés vinculadas a la tasa base, lo que resulta en un aumento general de los costos por intereses. Los costos más altos dejan a las personas y las empresas con un ingreso disponible más bajo, lo que se traduce en menos gastos y menos dinero que gira en torno a la economía.

2) Aumentar los requisitos de reserva

Los bancos comerciales están obligados a mantener una fracción de los depósitos de los clientes en el banco central para cumplir con los pasivos en caso de retiros repentinos. También es un medio por el cual el banco central controla la oferta monetaria en la economía. Cuando el banco central quiere controlar la cantidad de dinero que fluye a través del sistema financiero, puede aumentar el requisito de reserva que impide que los bancos comerciales presten ese dinero al público.

3) Operaciones de mercado abierto (venta de bonos masivos)

Los bancos centrales también endurecen las condiciones financieras vendiendo grandes cantidades de bonos del gobierno, a menudo denominados genéricamente «bonos del gobierno». Mientras exploramos esta sección, veremos los bonos del gobierno de EE. UU. para facilitar la referencia, pero los principios siguen siendo los mismos para cualquier otro banco central. Vender bonos significa que el comprador/inversor tiene que desprenderse de su propio dinero, que el banco central retira del sistema durante un período prolongado durante la vigencia del bono.

El efecto de la política monetaria restrictiva

La política monetaria estricta tiene el efecto de reducir la actividad económica y reducir la inflación.

1) Efecto de tasas de interés más altas: Las tasas de interés más altas en una economía hacen que sea más costoso pedir dinero prestado, lo que significa que las inversiones de capital a gran escala tienden a disminuir junto con el gasto general. A nivel individual, los pagos de la hipoteca aumentan, dejando a los hogares con menor ingreso disponible.

Otro efecto de bajar las tasas de interés más altas es el mayor costo de oportunidad del gasto. Las inversiones relacionadas con intereses y los depósitos bancarios se vuelven más atractivos en un entorno de tasas de interés en aumento, ya que los ahorradores ganarán más con su dinero. Sin embargo, aún se debe tener en cuenta la inflación, ya que una inflación alta seguirá dejando a los ahorradores con un rendimiento real negativo si está por encima de la tasa de interés nominal.

2) Efecto del aumento de encaje legal: Aunque los requisitos de reserva se utilizan para proporcionar liquidez a los bancos comerciales en tiempos de tensión, también pueden modificarse para controlar la oferta monetaria en la economía. Cuando la economía se sobrecalienta, los bancos centrales pueden aumentar los requisitos de reserva, lo que obliga a los bancos a tener más capital que antes, lo que reduce directamente la cantidad de préstamos que los bancos pueden otorgar. Las tasas de interés más altas, combinadas con menos préstamos emitidos, reducen la actividad económica, como se esperaba.

3) Efecto de operaciones de mercado abierto (venta de bonos masivos): El Tesoro de los Estados Unidos los valores tienen diferentes vidas y tipos de interés («Letras del Tesoro» vencen entre 4 semanas y 1 año, «valores» entre 2 y 10 años y «bonos» entre 20 y 30 años). tesoros se consideran lo más cerca posible de una inversión «sin riesgo» y, por lo tanto, a menudo se usan como punto de referencia para préstamos con horizontes de tiempo coincidentes, es decir, la tasa de interés de un bono del tesoro a 30 años se puede usar como punto de referencia cuando se emite una hipoteca a 30 años con una tasa de interés por encima del punto de referencia para tener en cuenta el riesgo.

Vender cantidades masivas de bonos reduce el precio del bono y, de hecho, aumenta el rendimiento del bono. Una acción de tesorería (bonos) de mayor rendimiento significa que es más costoso para el gobierno pedir dinero prestado y, por lo tanto, tendrá que controlar cualquier gasto innecesario.

Ejemplos de política monetaria restrictiva

La política monetaria restrictiva es mas directo en la teoria y en la practica ya que hay muchas variables exógenas que pueden influir en el resultado. Esta es la razón por la que los banqueros centrales se esfuerzan por ser ágiles, dotándose de opciones para navegar entre resultados no deseados, y tienden a adoptar un enfoque «dependiente de los datos» al responder a diferentes situaciones.

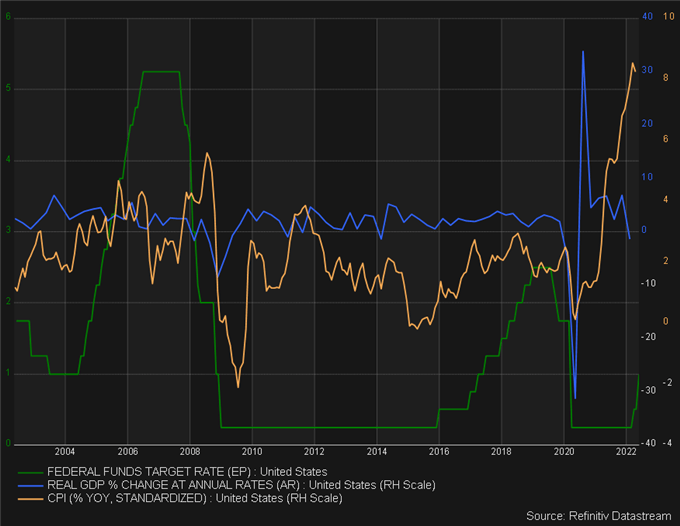

El siguiente ejemplo incluye la tasa de interés de EE. UU. (tasa de fondos federales), el PIB real y la inflación (IPC) durante 20 años en los que la política de ajuste se aplicó dos veces. Algo crucial a tener en cuenta es que la inflación tiende a retrasar el proceso de subida de tipos y esto se debe a que las subidas de tipos tardan en filtrarse en la economía para tener el efecto deseado. Como tal, la inflación de mayo de 2004 a junio de 2006 en realidad continuó su tendencia alcista a medida que aumentaban las tasas, antes de volver finalmente a la baja. Lo mismo se observa en el período de diciembre de 2015 a diciembre de 2018.

Gráfico: Ejemplo de una política monetaria restrictiva examinada

Fuente: flujo de datos de Refinitiv

En ambos ejemplos, la política monetaria estricta no ha podido seguir su curso completo ya que dos crisis separadas desestabilizaron todo el panorama financiero. En 2008/2009 tuvimos la crisis financiera mundial (GFC) y en 2020 la propagación del coronavirus sacudió los mercados provocando bloqueos que detuvieron el comercio mundial casi de la noche a la mañana.

Estos ejemplos resaltan la difícil tarea de adoptar e implementar una política monetaria restrictiva. Claro, la pandemia fue una crisis de salud global, y la GFC nació de la codicia, las fechorías financieras y la falla regulatoria. Lo más importante a tener en cuenta en ambos casos es que la política monetaria no existe en una burbuja y es susceptible a shocks internos o externos al sistema financiero. Se puede comparar con un piloto que vuela bajo condiciones controladas en un simulador de vuelo en comparación con un vuelo real en el que se puede llamar a un piloto para que aterrice en un avión durante fuertes vientos cruzados de 90 grados.

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones