S&P 500, decisión de tasa del FOMC, dólar estadounidense y USDJPY Puntos de conversación:

- La perspectiva del mercado: S&P 500 Eminis bajista por debajo de 3.900; USDJPY Alcista por encima de 132.00

- El mercado se ha abierto camino a través de una intensa sesión de eventos de riesgo, pero el foco permanece en la cotización más alta del miércoles: el FOMC decisión tarifaria

- Analizamos los escenarios de la decisión de la Reserva Federal, las complicaciones del impacto en el mercado y por qué presto mucha atención al S&P 500 y al USD/JPY.

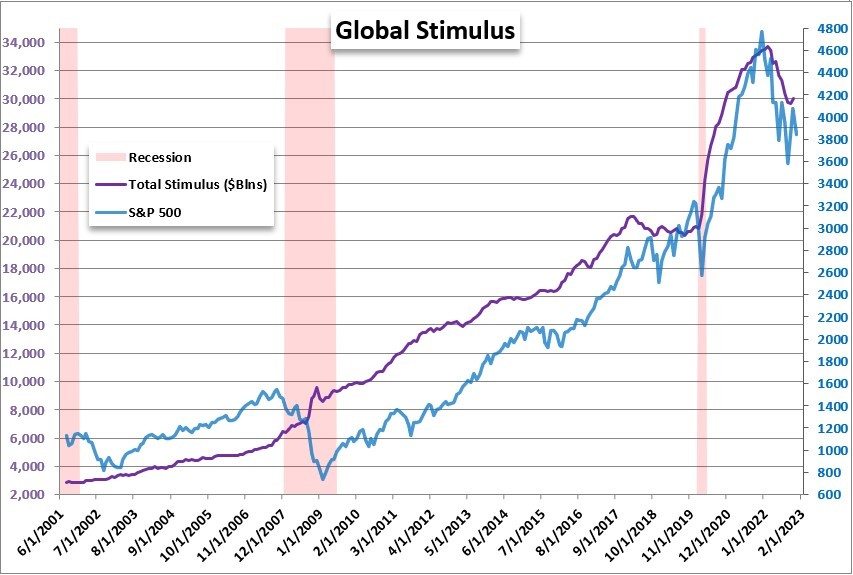

Nos estamos acercando al riesgo del evento importante más observado de esta semana: la decisión sobre las tasas del FOMC. A pesar de la opinión general del mercado de que la política monetaria en los EE. UU. y los principales bancos centrales se acerca al final del régimen de ajuste, el impacto de la especulación en los matices de este futuro inmediato parece estar creciendo. La influencia de las tasas de interés y el estímulo es tan profunda debido a la inmersión de décadas en arreglos poco ortodoxos por parte de los principales bancos centrales del mundo para estabilizar el mundo antes de salir de una crisis financiera (la «Gran Recesión»). Sin embargo, después de tres o cuatro años de ese incendio, la intención comenzó a desvanecerse. La lucha contra una crisis de deuda europea y su posible contagio ofrecieron alguna justificación para continuar, pero finalmente el impacto económico disminuyó para ser reemplazado por un esfuerzo pasivo para mantener estables los mercados financieros. Para aquellos que han venido a comerciar/invertir durante la última década, nunca han ignorado este aspecto del sistema. A su vez, puede ser difícil para estos participantes del mercado no ver el estímulo como una estructura permanente de «reversión a la media», lo que a su vez los hace escépticos sobre la intención declarada de los bancos centrales de asumir la carga del riesgo del mercado. Este es el telón de fondo que formula la importancia del evento principal de esta semana.

Gráfico S&P 500 superpuesto con estímulo agregado de los principales bancos centrales y recesiones de EE. UU. (mensual)

Gráfico creado por John Kicklighter

De cara a la decisión de la Fed, parte de la ansiedad que se alimenta de forma natural por la escala del evento se puede ver en los mercados de capitales. Hice referencia a la volatilidad errante en puntos de referencia como el S&P 500 a continuación o el rango extremadamente restrictivo del dólar estadounidense (índice DXY). Ambos son indicativos de un mercado absorto en el abanico de posibilidades de un evento fundamental excepcional. Para DXY, un episodio de volatilidad no ampliaría el rango actual de 12 días y 1.37%, el comercio más ajustado en casi un año. Para el S&P 500, el repunte del 1,5% fue un poco más inusual. Si bien la intensidad del cargo parece ser un efecto secundario de la anticipación, una acumulación de «riesgo de interés» antes de un evento que puede tener dificultades para «pagar» ese entusiasmo es inusual. El volumen del índice fue el más alto desde el lavado de vacaciones del 16 de diciembre, mientras que el interés abierto en los futuros de emini todavía está cerca de su nivel más bajo desde 2007. Esta es una actividad inusual y podría sumarse a una reacción volátil después de eso, que probablemente será un resultado «en línea». de la Fed.

Gráfico de S&P 500 con SMA de 200 días, volumen, interés abierto de futuros E-mini y ROC de 1 día (diario)

Gráfico creado el Plataforma de vista comercial

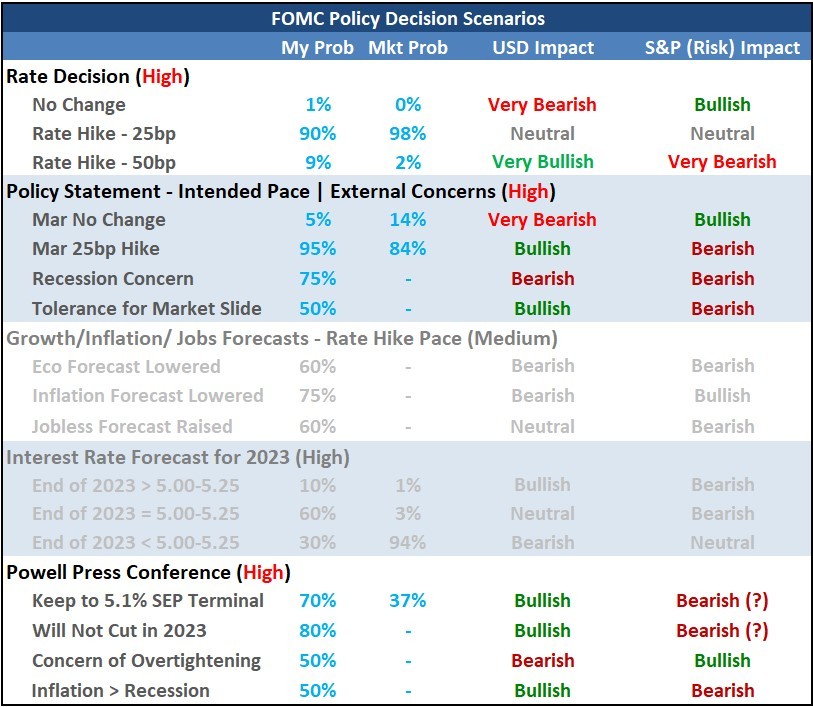

Entonces, ¿qué estamos esperando del primer anuncio de política de la Reserva Federal de 2023? Esta no es una de las llamadas reuniones trimestrales que ofrecen pronósticos actualizados sobre crecimiento, inflación, empleo y tasas de interés, también llamado Resumen del Proyecto Económico. Esto nos deja con: los cambios de política reales; la declaración de política monetaria y la conferencia de prensa del presidente Jerome Powell media hora después. Los mercados confían mucho (98 % según los futuros de los fondos federales) en que la Fed reducirá aún más su ritmo de endurecimiento desde un aumento de 50 pb en diciembre a un movimiento de 25 pb hoy. Dada la certeza de los mercados en este precio, cualquier desviación aquí sería la base para una severa volatilidad de reprecio. De lo contrario, la atención se centrará en el estándar para la especulación últimamente: hasta dónde y hasta dónde se extenderá este régimen de aumento de tasas. Según los futuros, el mercado espera solo un aumento más de 25 puntos básicos en marzo, lo que elevaría la tasa terminal a un rango de 4,75 a 5,00%. El problema es que la propia Fed ha proyectado un rango de tasa terminal de 5,00 a 5,25 (o un nivel promedio de 5,1 desde 5,125) por ciento. ¿Continuarán los mercados simplemente aceptando estar en desacuerdo, o los comentarios de Powell justificarán o cerrarán la brecha? Ahí radica el potencial de volatilidad.

Tabla de escenarios del FOMC

Mesa creada por John Kicklighter

Cambiando de marcha de la respuesta general de «riesgo» a la cotización fundamental más importante de esta semana a una influencia más enfocada, el USDJPY encabeza mi lista. Para aquellos que están sopesando la respuesta del dólar a la actualización de la política, consideren la escala de los principales eventos de riesgo que se imprimirán alrededor y después de la actualización del banco central de EE. UU. En particular, un tipo de cambio favorecido como el EUR/USD se verá muy complicado por la decisión de política monetaria del Banco Central Europeo (BCE) del jueves. En lo que respecta al USD/JPY, el libro mayor japonés es bastante ligero. Más importante aún, el BOJ no ofrece mucho en la forma de contrapeso de la política monetaria, por lo que es un reflejo más completo del dólar. En este frente, el tipo de cambio se ha desviado del diferencial de rendimiento entre EE. UU. y Japón, pero el factor más poderoso para mí es el potencial de volatilidad. Existe una fuerte correlación entre USDJPY y el VIX. Y, si bien es posible que el evento de la Fed se desarrolle sin incidentes para desinflar la volatilidad esperada, la lectura ya es muy baja. El potencial para una mayor escala sustancial es bajo. Alternativamente, el riesgo y el impacto de un brote son altos.

Gráfico de USDJPY superpuesto al diferencial de rendimiento de 2 años entre EE. UU. y Japón y al VIX (diario)

Gráfico creado el Plataforma de vista comercial

Finalmente, vale la pena hacer un balance completo de lo que se está desarrollando en el mercado a medida que las anteojeras de volatilidad están levantadas y enfocadas en el FOMC. También se basará en el potencial de crecimiento de EE. UU. en el informe manufacturero ISM del miércoles. Las ganancias aumentarán después de horas con Meta/Facebook, pero alcanzarán su punto máximo mañana después del cierre con Apple, Amazon y Google. Luego están las decisiones sobre tasas del BCE y del BOE que darán forma al marco general de la política monetaria.

Principales riesgos de los eventos macroeconómicos globales para la próxima semana

Calendario creado por John Kicklighter

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones