Este artículo examina los factores clave que podrían influir en la trayectoria del dólar americano en el primer trimestre de 2024. Para obtener información técnica sobre la dinámica de la acción del precio, descargue el pronóstico completo del primer trimestre.

Recomendado por Diego Colmán

Obtenga su pronóstico USD gratuito

Dólar estadounidense – Resumen del mercado

El dólar estadounidense, medido por el índice DXY, comenzó el cuarto trimestre al alza, alcanzando brevemente su posición más fuerte en casi un año. Estas ganancias se vieron respaldadas por el aumento constante y constante de los rendimientos de los bonos del Tesoro estadounidense, catalizado por las apuestas de que la Reserva Federal mantendría una postura estricta durante un período prolongado para restaurar la estabilidad de precios en la economía.

Sin embargo, el dólar no logró mantener su impulso alcista por mucho tiempo. Poco después de establecer un nuevo máximo para 2023 a principios de octubre, el DXY bajó, debilitado por la fuerte corrección a la baja de los rendimientos reales y nominales tras los datos positivos de inflación.

A medida que las fuerzas inflacionarias se desaceleran, los mercados han comenzado a descontar recortes agresivos de las tasas en los próximos años en un esfuerzo por adelantarse al próximo ciclo de flexibilización del FOMC. El banco central estadounidense inicialmente resistió las presiones para un cambio, pero cedió en su reunión de diciembre, cuando indicó que ya había comenzado a «hablar» sobre recortar los costos de financiamiento.

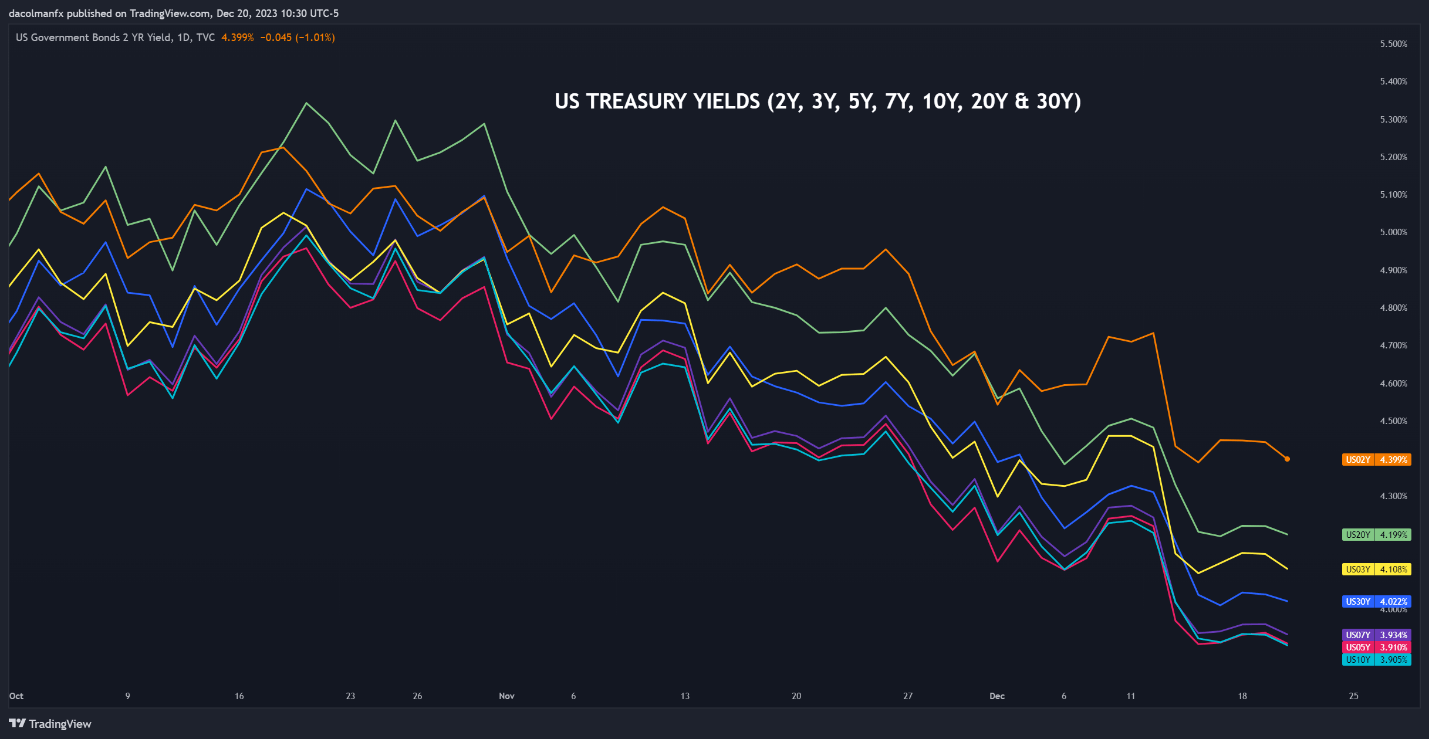

El giro de la Reserva Federal aceleró el retroceso de los rendimientos, enviando el bono a 2 años por debajo del 4,40%, un retroceso significativo desde el máximo del ciclo del 5,25%. Al mismo tiempo, el bono a 10 años cayó por debajo de la marca del 4,0%, mientras que semanas antes amenazaba con superar el nivel psicológico del 5,0%. En este contexto, el índice del dólar estadounidense se desplomó y alcanzó su punto más débil desde agosto.

El siguiente gráfico muestra la tendencia de los rendimientos de los bonos del Tesoro de EE. UU. en el cuarto trimestre.

Evolución de los rendimientos de los bonos del Tesoro estadounidense en el cuarto trimestre

Fuente: TradingView, elaborado por Diego Colman

¿Se pregunta cuál es la perspectiva técnica y fundamental para el dólar estadounidense? Obtenga claridad con nuestras últimas predicciones. ¡Descarga una copia gratuita ahora!

Recomendado por Diego Colmán

Obtenga su pronóstico USD gratuito

Perspectiva fundamental del dólar estadounidense

El inesperado giro moderado de la Reserva Federal es una señal clara de que los funcionarios quieren ajustar la política a tiempo para provocar un aterrizaje suave; en otras palabras, están priorizando el crecimiento sobre la inflación. Esta tendencia no cambiará de la noche a la mañana, pero probablemente se consolidará aún más en el corto plazo, por lo que la senda de menor resistencia seguirá siendo más baja tanto para los rendimientos de los bonos como para el dólar estadounidense, al menos durante los dos primeros meses de 2024.

Sin embargo, el viento de cola podría inclinarse a favor del dólar hacia finales del primer trimestre, cuando se dispondrá de datos adicionales para una evaluación más completa del panorama macroeconómico.

La significativa flexibilización de las condiciones financieras observada en noviembre y diciembre, que desencadenó un fuerte aumento de las acciones, probablemente amplificará el efecto riqueza antes del nuevo año, lo que ayudará a respaldar el sólido consumo de los hogares, el principal motor del PIB. En este contexto, no debería descartarse por completo la perspectiva de una recuperación económica a medio plazo.

Cualquier reaceleración del crecimiento debería estimular el aumento del empleo y fortalecer la rigidez del mercado laboral, ejerciendo presión al alza sobre los salarios. En este entorno, la inflación podría estabilizarse muy por encima del objetivo del 2,0% y al mismo tiempo permanecer sesgada al alza, lo que impediría a la Reserva Federal llevar a cabo una vigorosa campaña de flexibilización.

Si bien existe una mayor sensación de optimismo sobre las perspectivas de inflación de Estados Unidos tras los alentadores datos del IPC y del PCE subyacente de la última parte de 2023, es prematuro cantar victoria. Cualquier pausa o reversión al alza de la tendencia subyacente de los precios al consumidor el próximo año podría ser catastrófica para la confianza, provocando una reevaluación agresiva de las expectativas sobre las tasas de interés.

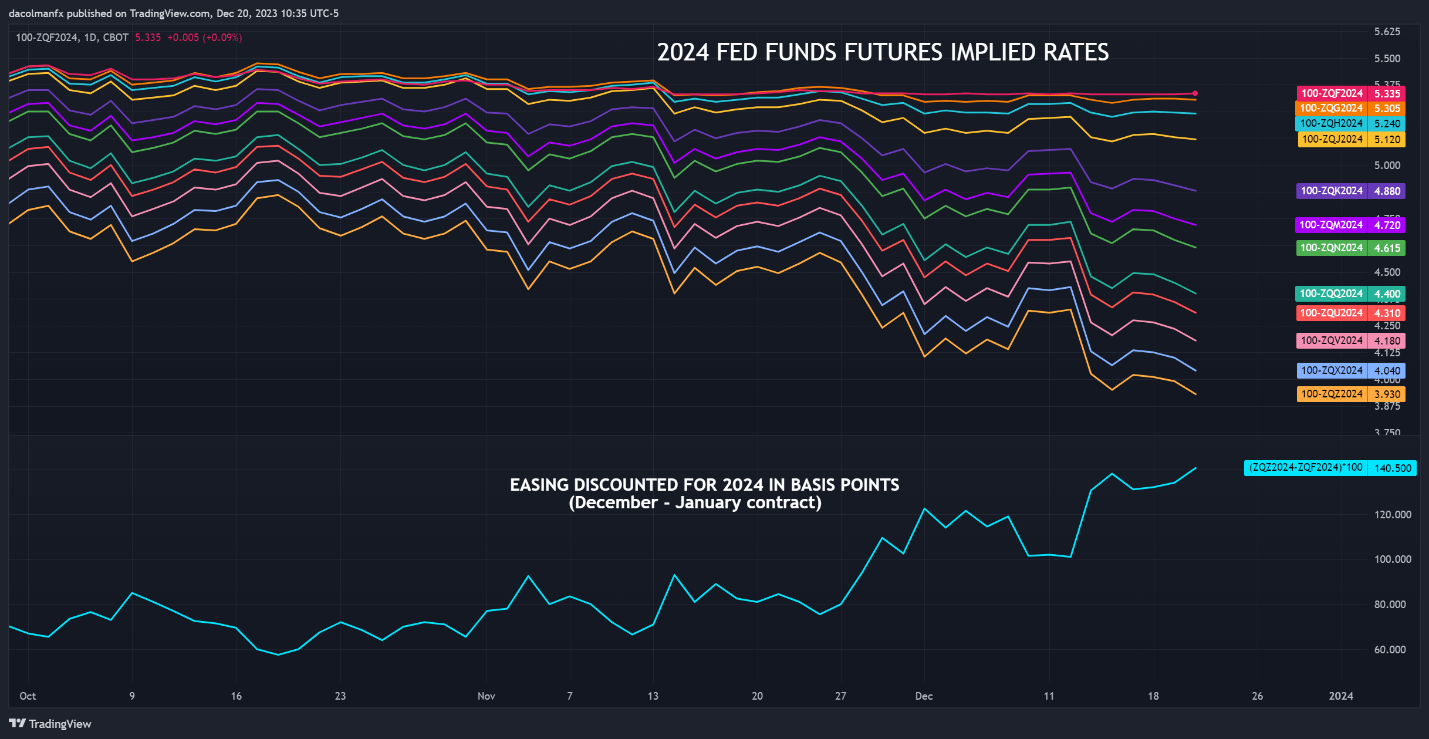

El gráfico describe las expectativas del mercado sobre la flexibilización de la política monetaria en 2024.

¿Busca nuevas estrategias para 2024? Explore las mejores ideas comerciales desarrolladas por el equipo de expertos de DailyFX

Recomendado por Diego Colmán

Obtenga su predicción gratuita de las mejores oportunidades comerciales

Rendimientos implícitos de los futuros de fondos federales de 2024 para contratos mensuales

Fuente: TradingView, gráfico creado por Diego Colman

Los vientos podrían inclinarse a favor del dólar estadounidense hacia finales del primer trimestre

A medida que se acerca la transición del primer al segundo trimestre, los operadores finalmente pueden darse cuenta de que la Reserva Federal no tendrá la flexibilidad para recortar las tasas tan agresivamente como una vez descontado el precio. Al adaptarse a una nueva realidad y cambiar los supuestos del mercado, los rendimientos estadounidenses podrían experimentar una recuperación moderada, fomentando condiciones óptimas para que el dólar estadounidense se recupere de manera más sostenible que sus principales competidores.

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones