No puedo recordar muchas cosas que hayan caído durante 12 días consecutivos, pero aquí estamos. Bitcoin cayó otros $ 2420 hoy, rompiendo el nivel de $ 20,000 y continuando cayendo a $ 18,171, que está justo por encima de los mínimos de la sesión.

Bitcoin diario 18 de junio» class=»media-center__image» width=»794″ height=»523″ src=»https://cryptoshitcompra.com/wp-content/uploads/2022/06/Bitcoin-se-acerca-a-18000-en-el-dia-12.jpg» style=»object-fit:contain;» data-v-4573bc2e=»»/>

Este es el mínimo desde mediados de diciembre de 2020 y no hay mucho soporte en el gráfico semanal.

Si bien la caída del 12 % de Bitcoin hoy es negativa, la caída del 14,5 % de Ethereum es aún peor. Rompió $ 1000 por primera vez desde enero de 2021 y continuó en $ 932.

La semana pasada destacamos la importancia de $ 1700 como soporte y, vaya, nunca implosionó después del descanso. Cayó un 45% en menos de dos semanas.

El catalizador del último tramo hacia abajo fue la implosión de la luna, seguida de los problemas en Celsius y luego la caída evidente de la cripto fondo de cobertura

fondo especulativo

Los fondos de cobertura son fondos de inversión que utilizan una combinación de fondos y diferentes estrategias comerciales para optimizar los rendimientos para los inversores. Estos fondos negocian una amplia gama de activos y, al hacerlo, pueden aprovechar mejor las técnicas de negociación, la gestión de riesgos y estrategias de cartera más complejas. Las funciones principales de los fondos de cobertura son mejorar el rendimiento en relación con los activos individuales, generando así un mejor rendimiento. Esto se ve favorecido por diversas estrategias como las técnicas de venta en corto, el uso de apalancamiento o derivados, entre otras. ¿Quién usa los fondos de cobertura? Los fondos de cobertura no son comunes para el inversor minorista ordinario y por una buena razón. Su complejidad y los reguladores en los Estados Unidos y otras jurisdicciones a menudo prohíben que el comerciante profano confíe en estos en lugar de estrategias de inversión más normalizadas. Como tal, los fondos de cobertura generalmente se reservan para inversores de alto valor neto, comerciantes institucionales u otros comerciantes igualmente avanzados. Estos fondos se clasifican como inversiones alternativas, en contraste con los fondos mutuos de más fácil acceso y los fondos negociados en bolsa (ETF) en particular. Estos son mucho más comunes entre los comerciantes minoristas habituales. Los fondos de cobertura tradicionalmente implican invertir en activos líquidos, lo que significa que los usuarios pueden inyectar más capital o retirarlo en función del valor liquidativo general del fondo. Estos fondos han visto un fuerte aumento en la regulación en los últimos años debido a las consecuencias de la crisis financiera mundial. El ímpetu para esto fue el deseo de los reguladores de controlar mejor los fondos de cobertura, empleando una mayor supervisión y apuntalando lagunas regulatorias. Los administradores de fondos de cobertura operan sobre la base de las tarifas cobradas por los administradores de inversiones. Por lo general, se cobran anualmente, junto con una comisión de rendimiento del valor liquidativo (NAV).

Los fondos de cobertura son fondos de inversión que utilizan una combinación de fondos y diferentes estrategias comerciales para optimizar los rendimientos para los inversores. Estos fondos negocian una amplia gama de activos y, al hacerlo, pueden aprovechar mejor las técnicas de negociación, la gestión de riesgos y estrategias de cartera más complejas. Las funciones principales de los fondos de cobertura son mejorar el rendimiento en relación con los activos individuales, generando así un mejor rendimiento. Esto se ve favorecido por diversas estrategias como las técnicas de venta en corto, el uso de apalancamiento o derivados, entre otras. ¿Quién usa los fondos de cobertura? Los fondos de cobertura no son comunes para el inversor minorista ordinario y por una buena razón. Su complejidad y los reguladores en los Estados Unidos y otras jurisdicciones a menudo prohíben que el comerciante profano confíe en estos en lugar de estrategias de inversión más normalizadas. Como tal, los fondos de cobertura generalmente se reservan para inversores de alto valor neto, comerciantes institucionales u otros comerciantes igualmente avanzados. Estos fondos se clasifican como inversiones alternativas, en contraste con los fondos mutuos de más fácil acceso y los fondos negociados en bolsa (ETF) en particular. Estos son mucho más comunes entre los comerciantes minoristas habituales. Los fondos de cobertura tradicionalmente implican invertir en activos líquidos, lo que significa que los usuarios pueden inyectar más capital o retirarlo en función del valor liquidativo general del fondo. Estos fondos han visto un fuerte aumento en la regulación en los últimos años debido a las consecuencias de la crisis financiera mundial. El ímpetu para esto fue el deseo de los reguladores de controlar mejor los fondos de cobertura, empleando una mayor supervisión y apuntalando lagunas regulatorias. Los administradores de fondos de cobertura operan sobre la base de las tarifas cobradas por los administradores de inversiones. Por lo general, se cobran anualmente, junto con una comisión de rendimiento del valor liquidativo (NAV).

Leer este término 3AC.

Nada va bien para siempre y mercado bajista

mercado bajista

Un mercado bajista se define como un mercado financiero donde los precios caen o se espera que bajen. Esta designación se usa más comúnmente en el mercado de valores, aunque también se puede aplicar a otros mercados, incluidos bienes raíces, divisas, productos básicos, etc. Un mercado bajista se diferencia de las caídas periódicas de los activos en virtud de su duración, no de su frecuencia. Por ejemplo, un mercado bajista normalmente verá largos períodos durante los cuales una gran cantidad de precios de acciones caen durante meses, o incluso años. Explicación de los mercados bajistas Como cualquier activo, los movimientos son impulsados por la especulación y la medida de los niveles de optimismo en los mercados. En el caso de los mercados bajistas, la confianza de los inversionistas es débil y un impulsor de activos en dirección a la baja. Por supuesto, hay múltiples factores en juego con cualquier impulso sostenido o direccional en los precios de los activos. Esto afecta la especulación, los efectos psicológicos y otros estímulos externos. A menudo, los mercados bajistas no tienen un punto de inicio o final claro, ni utilizan métricas específicas en su análisis o identificación. Más bien, el caso del mercado de valores puede ayudar a definir un mercado bajista. Por ejemplo, si los precios de las acciones caen un 20 %, generalmente después de un aumento del 20 % y antes de un segundo aumento del 20 %, se puede suponer que existe un mercado bajista. Además, se sabe que los mercados bajistas son difíciles de predecir, aunque también hay varios factores que pueden ayudar a marcar el comienzo de un mercado bajista. Los mercados bajistas comúnmente ocurren cuando la economía se está contrayendo o durante períodos de debilidad, agitación o incertidumbre. Esto está respaldado por lecturas débiles del producto interno bruto (PIB) y un aumento sostenido del desempleo o una disminución de las ganancias corporativas. La confianza de los inversores también es un factor determinante, que tiende a declinar de manera sostenida durante un período de mercado bajista.

Un mercado bajista se define como un mercado financiero donde los precios caen o se espera que bajen. Esta designación se usa más comúnmente en el mercado de valores, aunque también se puede aplicar a otros mercados, incluidos bienes raíces, divisas, productos básicos, etc. Un mercado bajista se diferencia de las caídas periódicas de los activos en virtud de su duración, no de su frecuencia. Por ejemplo, un mercado bajista normalmente verá largos períodos durante los cuales una gran cantidad de precios de acciones caen durante meses, o incluso años. Explicación de los mercados bajistas Como cualquier activo, los movimientos son impulsados por la especulación y la medida de los niveles de optimismo en los mercados. En el caso de los mercados bajistas, la confianza de los inversionistas es débil y un impulsor de activos en dirección a la baja. Por supuesto, hay múltiples factores en juego con cualquier impulso sostenido o direccional en los precios de los activos. Esto afecta la especulación, los efectos psicológicos y otros estímulos externos. A menudo, los mercados bajistas no tienen un punto de inicio o final claro, ni utilizan métricas específicas en su análisis o identificación. Más bien, el caso del mercado de valores puede ayudar a definir un mercado bajista. Por ejemplo, si los precios de las acciones caen un 20 %, generalmente después de un aumento del 20 % y antes de un segundo aumento del 20 %, se puede suponer que existe un mercado bajista. Además, se sabe que los mercados bajistas son difíciles de predecir, aunque también hay varios factores que pueden ayudar a marcar el comienzo de un mercado bajista. Los mercados bajistas comúnmente ocurren cuando la economía se está contrayendo o durante períodos de debilidad, agitación o incertidumbre. Esto está respaldado por lecturas débiles del producto interno bruto (PIB) y un aumento sostenido del desempleo o una disminución de las ganancias corporativas. La confianza de los inversores también es un factor determinante, que tiende a declinar de manera sostenida durante un período de mercado bajista.

Leer este término los rebotes pueden ser increíbles. A pesar de lo mal que se ven estos gráficos, habrá rebotes, pero en este momento es un ciclo de retroalimentación negativa a la baja.

Aún más preocupantes son las preguntas persistentes sobre la utilidad de la Web 3.0. La idea de una Internet descentralizada y sin permiso es embriagadora, pero una década después, todavía estamos luchando para desarrollar casos de uso legal. Al mismo tiempo, el dinero barato se ha agotado, por lo que será cada vez más difícil construir algo nuevo. Con suerte, las semillas se han plantado para algo más que especulación y lavado de dinero.

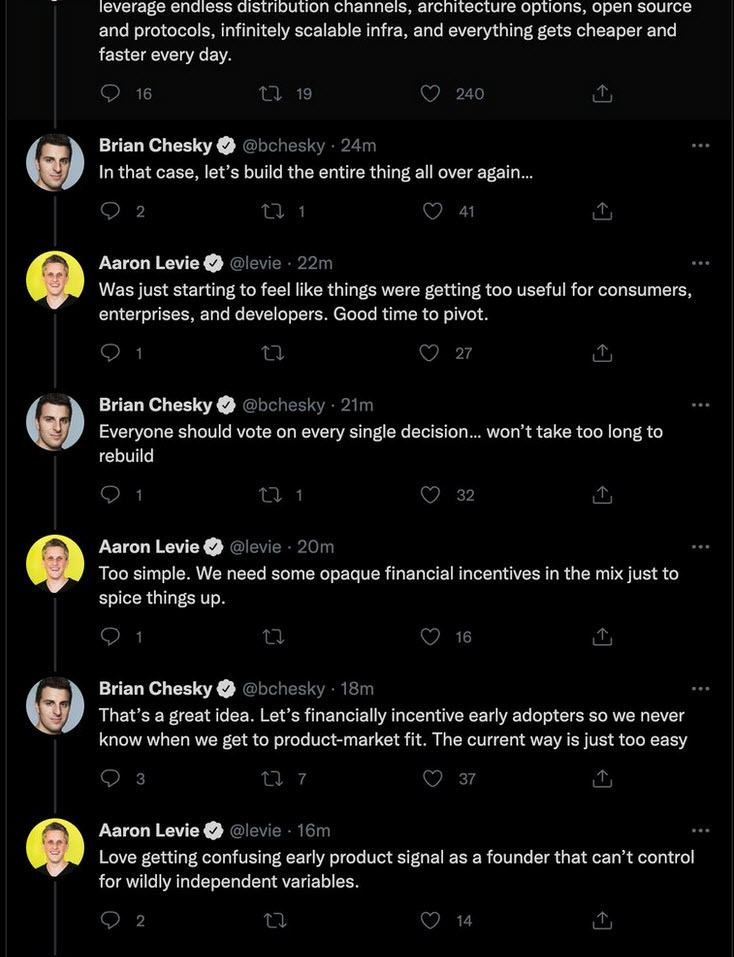

Este hilo de los fundadores de AirBnB y Box hizo un buen comentario sobre la adaptación al mercado de productos en un hilo de enero.

Levie agregó a esto hoy, diciendo:

«Y esa fue la versión diplomática 🙃. No creo que sea una buena idea que la industria de la tecnología ande diciendo que hemos ideado una nueva Internet revolucionaria (lo cual es evidentemente falso) mientras absorbe la inversión de los consumidores en un sistema defectuoso. antes de PMF».

Es una crítica punzante pero también es una muestra de la etapa en la que nos encontramos ahora mismo. La gente está royendo el corazón de la idea.

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones