Puntos de conversación sobre el S&P 500, el dólar, el IPC, los rendimientos y las ganancias:

- La perspectiva del mercado: S&P 500 Eminis bajista por debajo de 3.900; USDCNH Bajista por debajo de 7.0000

- NOSOTROS inflación se contrajo levemente en diciembre, lo que hizo que el IPC interanual bajara al 6,5%; pero esto no fue suficiente para impulsar al S&P 500 a través de la SMA de 200 días

- Con las ganancias de los bancos de EE. UU. disponibles antes de la apertura del viernes, el entusiasmo o la advertencia podrían ayudar a impulsar a los mercados a «explotar» o «revertirse».

Recomendado por John Kicklighter

Obtenga su predicción gratuita de las mejores oportunidades comerciales

La publicación del Índice de Precios al Consumidor (IPC) de EE. UU. la última sesión no defraudó en cuanto a su capacidad para generar volatilidad. Sin embargo, su contribución a un claro desarrollo de tendencia fue ciertamente desigual. Por un lado, el dólar ha absorbido un fuerte golpe que prolongaría la productividad de su deslizamiento bajista de los últimos meses. Alternativamente, los supuestos beneficios de una inflación más débil que permitieron a la Reserva Federal aliviar la presión sobre los mercados financieros no se han traducido en un seguimiento material de un avance de varios días para el S&P 500. Los mismos escenarios fundamentales promovidos en este contexto existen y el Los datos han facilitado ese hilo particular de especulación, pero tal vez el mercado haya valorado gran parte de la buena voluntad por adelantado. Si es así, simplemente estamos esperando la próxima gran actualización en torno a la cual los mercados puedan satisfacer su entusiasmo. De lo contrario, podríamos llegar a un punto de equilibrio en el que el reconocimiento del límite de política agresiva de la Fed refleje con precisión el potencial del apetito alcista subyacente. Si hacemos el último escenario, podría ser un cambio fundamental más amplio donde las «malas noticias» generan más tracción.

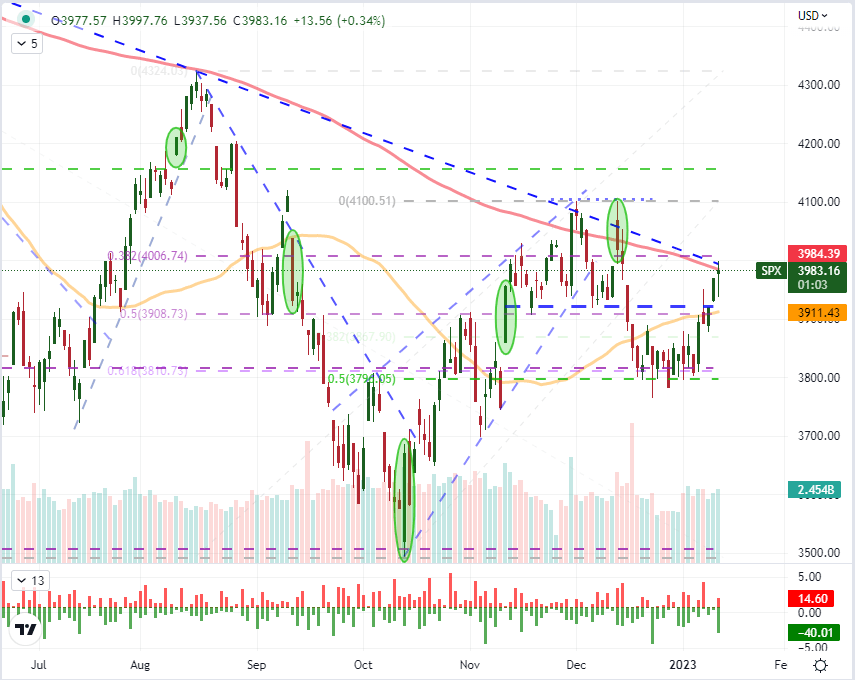

A medida que continuamos evaluando la interpretación del mercado de los desarrollos clave en el futuro y evaluamos la prioridad del tema subyacente, mantengo un ojo en la evolución del sentimiento a través del gráfico. La última sesión fue un día muy volátil pero, en última instancia, improductivo para los principales índices estadounidenses. El Promedio Industrial Dow Jones fue el de mejor desempeño de los tres principales con una ganancia del 0,6% en una oscilación diaria mucho más pequeña. El S&P 500, por otro lado, fue mucho más volátil y registró la ganancia más pequeña con un movimiento del 0,3%. En particular, la volatilidad intradía nos ha dejado grandes «mechas» que reflejan indecisión y, al mismo tiempo, claramente no logran superar el promedio móvil simple de 200 días (los puristas fundamentales también tienden a saber dónde está ese nivel) y la resistencia de la línea de tendencia se remonta a 2021. Esta posición y un mayor estado de ansiedad podrían convertir casi cualquier riesgo de eventos significativos en una «comida especulativa», pero las próximas ganancias bancarias son especialmente abundantes.

Gráfico S&P 500 con volumen, SMA de 50 y 200 días y «Mechas» (diario)

Gráfico creado el Plataforma de vista comercial

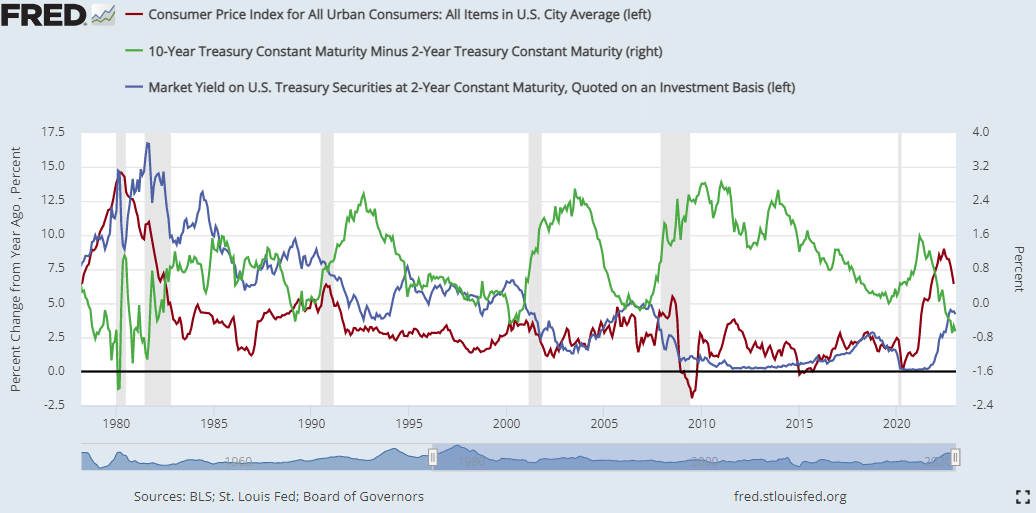

Antes de pasar a la siguiente chispa fundamental inmediata, como suele ser el caso de un mercado con un período de atención muy corto, debemos considerar las implicaciones más profundas de este informe de inflación recién publicado. Si bien la lectura del 6,5% del titular es sin duda otro gran paso atrás en el retroceso de la lectura anual desde los máximos de cuatro décadas, la medida sigue siendo muy alta. El objetivo de la Reserva Federal es un nivel constante de inflación anual del 2%, lo que llevará algún tiempo antes de que regresemos. Mientras tanto, el riesgo de que otro estallido inesperado de la inflación a través de fuerzas externas empuje al mundo hacia un crecimiento de precios incorporado (por ejemplo, un crecimiento descontrolado de los salarios), podría crear una situación económica extremadamente difícil de transitar. La Reserva Federal y otros se han comprometido a mantener el rumbo y hacer retroceder esa amenaza que es algo que los mercados disputan y no están descontando. Es posible, por supuesto, que el banco central se vea obligado a abandonar su plan, pero esto no se debe a una desaceleración de la inflación en línea con las expectativas. Vendría de una caída problemática en la actividad económica, y este no es un resultado alcista para los mercados.

Gráfico del IPC primario de EE. UU. interanual, rendimiento del Tesoro de EE. UU. a 2 años y diferencial de rendimiento 2-10 (diario)

Gráfico creado en la base de datos económica de la Reserva Federal de St Louis

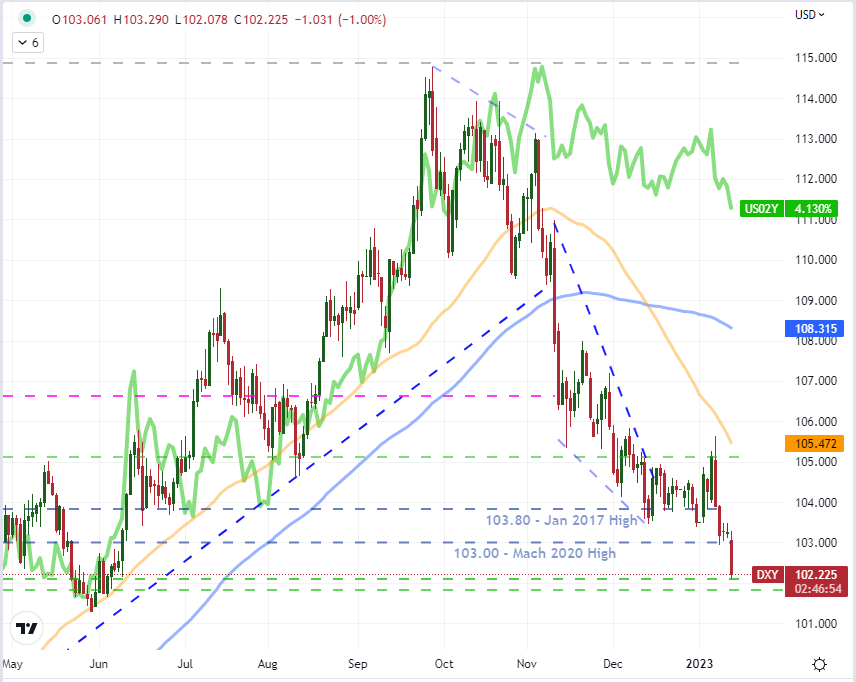

Mientras que el desempeño del S&P 500 es más un factor de tendencias más amplias en el sentimiento y la prioridad general del mercado de temas fundamentales abstractos, la imagen del dólar estadounidense es más inmediata y matizada cuando se trata de tasas de interés relativas. El dólar ha subido tremendamente durante el último año con la gran ayuda de su régimen de política monetaria avanzado y agresivo, junto con el beneficio de una perspectiva económica relativamente sólida (mientras que muchos competidores estaban experimentando rebajas más grandes). Hemos pasado el período de expansión «premium» detrás de la posición del dólar y el equilibrio visto a través del rendimiento y el potencial de crecimiento con los competidores claramente ha desinflado la moneda. En algún momento, los mercados encontrarán una sensación de equilibrio en el valor en relación con la meseta que hemos alcanzado en los diferenciales. La última sesión, el rendimiento del Tesoro de EE. UU. a 2 años cayó por debajo de su promedio móvil simple de 100 días por primera vez en 375 días hábiles. Sin embargo, todavía está en 4.13%. Esto es más alto que muchos de sus contrapartes y el curso para los EE. UU. generalmente tiende a hacerse eco del resto del mundo. En otras palabras, si la Fed está cerca de estabilizarse (y ciertamente si se ve obligada a recortar), es probable que pares como el BOE, el BCE y el RBA hagan lo mismo. Esto mantendría el diferencial de rendimiento al tiempo que fortalecería el caso de refugio seguro del dólar. Sin embargo, aún no hemos alcanzado ese umbral ya que DXY cayó la última sesión después de que el IPC despegara de su máximo anterior desde su pico de «pánico pandémico» de marzo de 2020.

Recomendado por John Kicklighter

Obtenga su pronóstico de USD gratis

Gráfico del índice del dólar DXY con SMA de 50 y 100 días y rendimiento de EE. UU. a 2 años (diario)

Gráfico creado el Plataforma de vista comercial

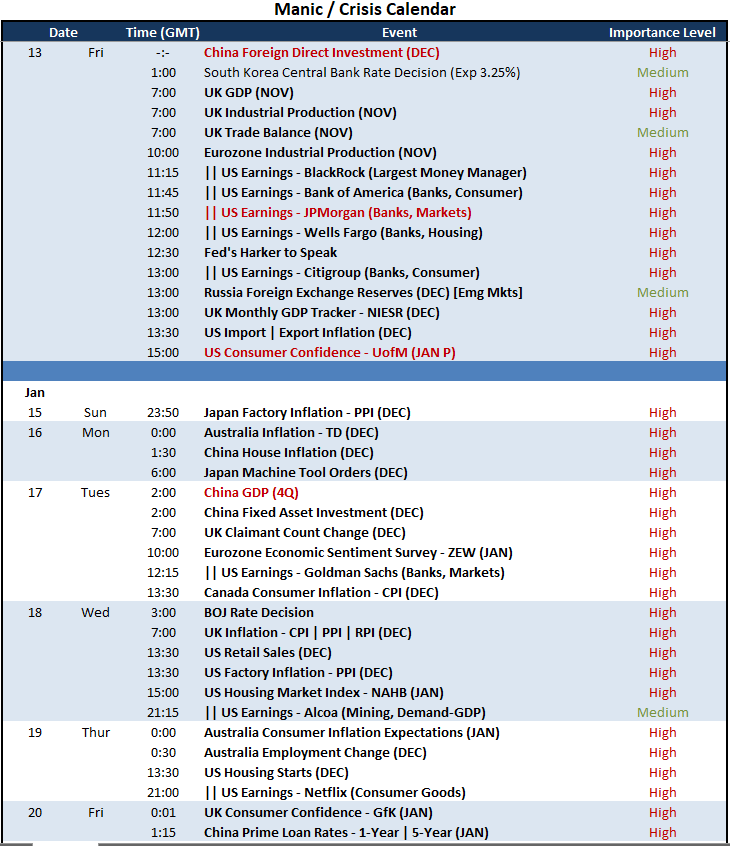

Al entrar en el último día de negociación de la semana, buscaré una sensación de resolución para el S&P 500 en esa SMA de 200 días y con el dólar aparentemente en el lado de la acción de una ruptura. Se planean algunas actualizaciones principales de alto perfil, pero me centraré en dos. La Encuesta de Confianza del Consumidor de la Universidad de Michigan de enero incluye expectativas de inflación, pero se centrará principalmente en evaluar el potencial económico. Dicho esto, los mercados de valores tienden a clasificar las ganancias por encima de las cifras económicas oficiales, como el PIB, como un reflejo de la salud subyacente. Veamos qué tipo de estado de ánimo puede inspirar esta combinación de datos.

Principales eventos macroeconómicos de riesgo para el viernes y la próxima semana

Calendario creado por John Kicklighter

Descubra qué tipo de comerciante de divisas es usted

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones