S&P 500, dólar, pronóstico de la Fed, riesgos de recesión y puntos de discusión sobre liquidez:

- La perspectiva del mercado: USDJPY alcista por encima de 141; EURUSD alcista por encima de 1.0000; Oro bajista por debajo de 1.750

- Se ha desarrollado congestión para el S&P 500 y el dólar, lo que se basará en las expectativas ya presentadas por la próxima fuga de liquidez durante las vacaciones de Acción de Gracias.

- La divergencia en los pronósticos de tasas de la Fed podría ejercer presión sobre una ruptura del dólar, pero también es importante monitorear los pronósticos de tasas más amplios y las amenazas de recesión.

Los mercados están renunciando a las tendencias para las fiestas… pero no subestimes la volatilidad

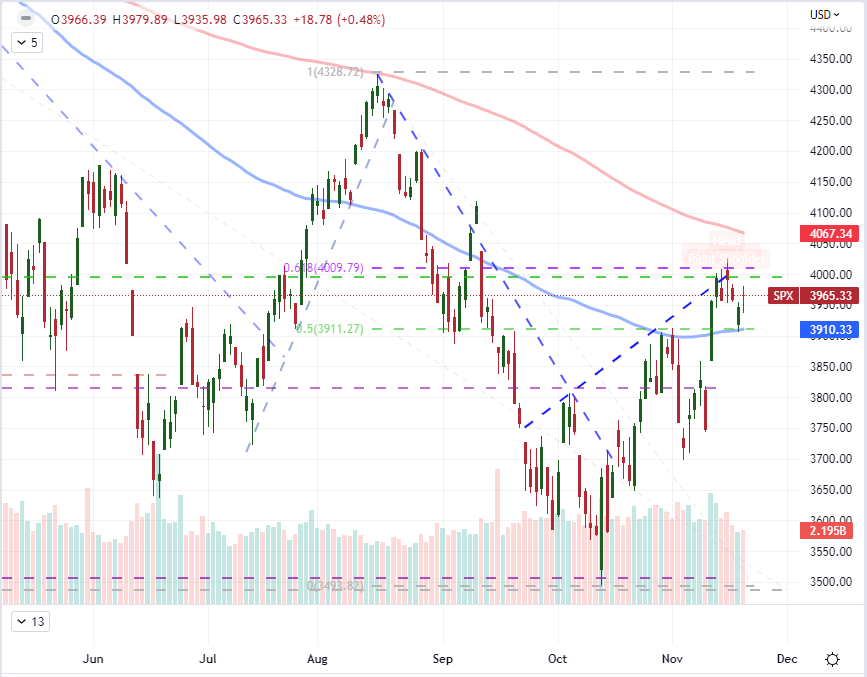

Hace menos de dos semanas, estábamos en medio de una volatilidad excepcional que, por casualidad, favoreció una perspectiva “dólar bajista” y una perspectiva “dólar bajista”. El catalizador de ese movimiento fue el informe de inflación al consumidor de EE. UU. más bajo de lo esperado, que a su vez supuestamente explotó el tema confiable de la especulación de la tasa de interés que impulsa el mercado. A pesar de las especulaciones de que esta actualización tendría efecto con una tasa de referencia «terminal» más baja, no ha habido mucho funcionamiento después de la carga inicial. Esto no debería ser una sorpresa dada la tasa aún alta de presiones de precios y los vientos en contra de problemas como una recesión entrante. Puede haber un equilibrio tenue en el entorno macro, pero es el reflujo de liquidez que tenemos por delante lo que en última instancia podría evitar que una medida de riesgo como el S&P 500 supere su rango técnico establecido, rodeado de numerosos promedios móviles, retrocesos de Fibonacci y valores históricamente significativos. .

Gráfico S&P 500 con SMA de 100 y 200 días y tasa de cambio diaria (diariamente)

Gráfico creado el Plataforma de vista comercial

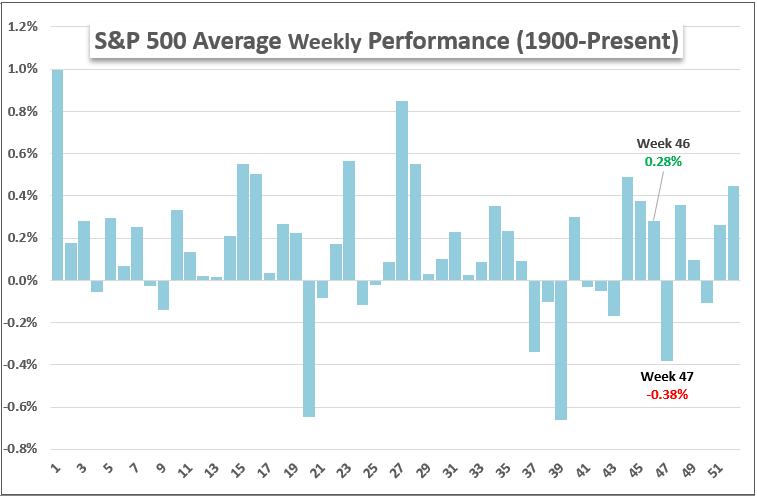

Tomando nuestro punto de referencia de lo que está por delante de las normas históricas, el mes de noviembre es notable como un momento en el que históricamente el volumen y la volatilidad han retrocedido, mientras que el S&P 500 subyacente registró su segundo mejor desempeño del año calendario. Sin embargo, hay más actividades que se encuentran dentro del mes mismo. En una base más granular, la semana 47 del año (en la que estamos entrando) tuvo la tercera pérdida semanal más grande del año. Esto parecería entrar en conflicto con las expectativas de un escenario de mercado de vacaciones lento con el Día de Acción de Gracias el jueves. Vale la pena señalar que, históricamente, el feriado estadounidense no siempre cae en la misma semana del año, aunque suele ser entre las semanas 47 y 48.

Gráfico del rendimiento semanal promedio del S&P 500 por año calendario hasta 1900

Gráfico creado por John Kicklighter

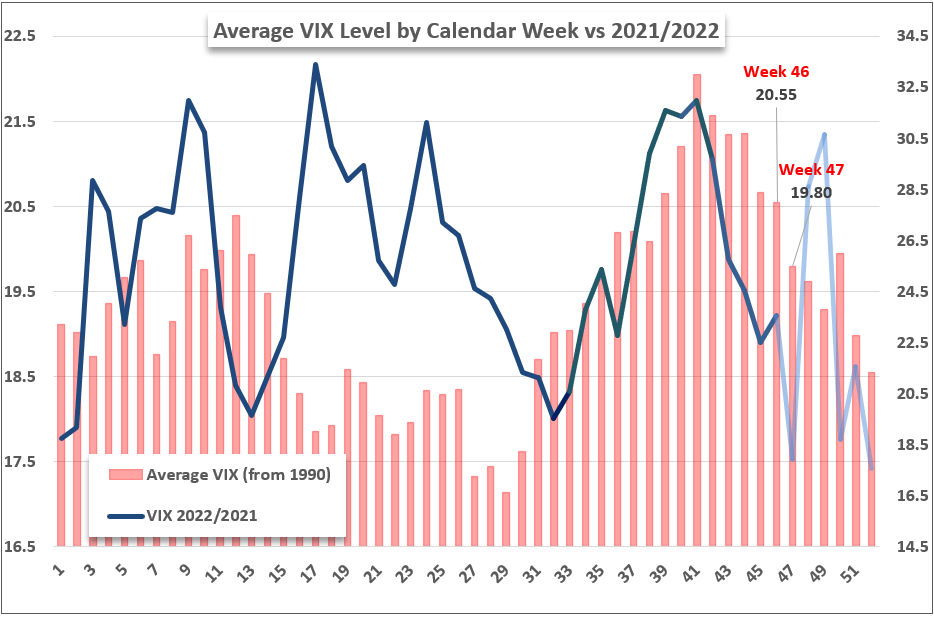

Ya sea que el Día de Acción de Gracias sea la semana 47 o 48 del año, las implicaciones para la volatilidad parecen ser muy parecidas. Mirando los promedios históricos del VIX desde el inicio de su serie oficial (1990), históricamente hay una caída en la actividad. Por otra parte, siempre hay oportunidades para excepciones. De hecho, en 2021, hubo un aumento de la volatilidad durante las semanas 48 y 49 del año. Todo se reduce a la atención fundamental del mercado junto con los eventos programados y no programados que cruzan los cables. En ese frente, tenemos un telón de fondo gravemente sin resolver para una recesión oscura. Con respecto al evento de riesgo futuro, hay algunas publicaciones conocidas que tienen la capacidad de mover los mercados.

Gráfico del VIX actual y el nivel medio semanal del VIX hasta 1990

Gráfico creado por John Kicklighter

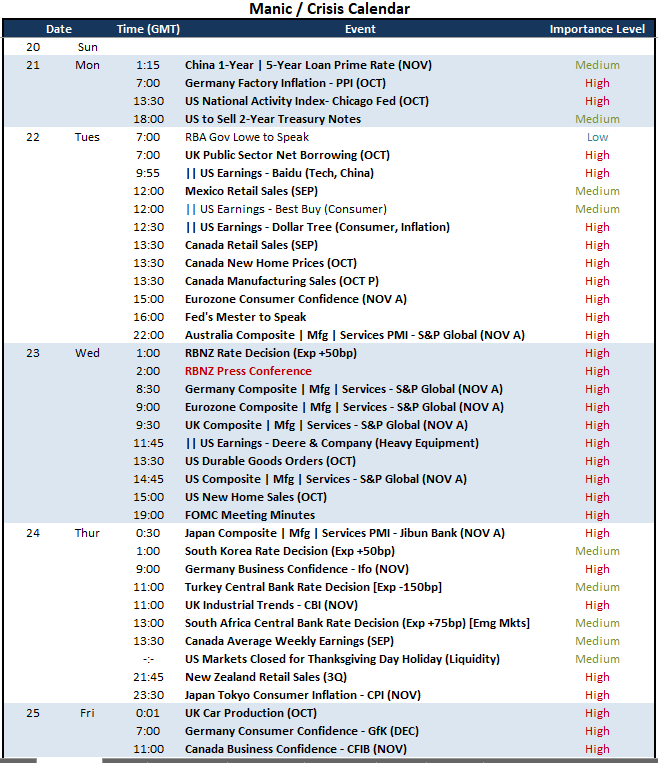

Riesgos y temas de los eventos programados

Según el registro económico programado para la próxima semana, ciertamente hay un límite en las publicaciones notables hasta el final de la próxima semana, pero hay más de unas pocas cotizaciones de alto perfil que estaré monitoreando por su potencial de volatilidad. Para el tema más completo y global, la imagen completa y oportuna de la actividad económica vendrá a través de los PMI de noviembre que se esperan el miércoles. La brújula de estas medidas económicas ha estado apuntando hacia el sur durante algunos meses con muchos en contracción técnica. Si esta tendencia se extiende hacia el futuro, la amenaza de que la realidad se hunda solo aumentará. Mientras tanto, indicadores como el índice de actividad nacional de EE. UU. de la Fed de Chicago, los pedidos de bienes duraderos y las ventas de casas nuevas reflejarán cosas importantes para la economía más grande del mundo. Las ganancias también pueden ser leves esta semana, pero las actualizaciones de Best Buy, Dollar Tree e incluso Baidu hablarán sobre normas importantes (remanente de memes, inflación y China).

Riesgo de eventos macro críticos en el calendario económico mundial para la próxima semana

Calendario creado por John Kicklighter

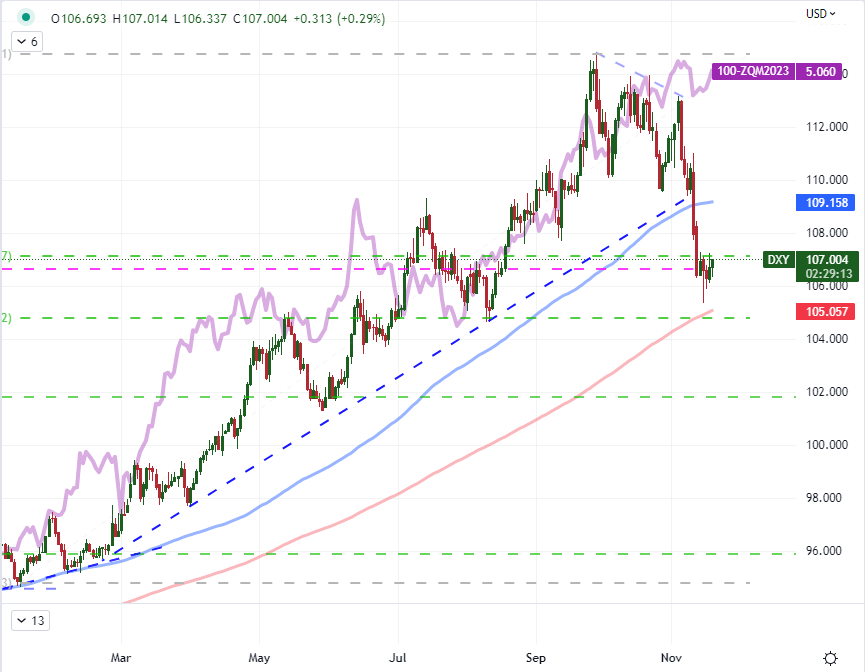

Si bien la amenaza de la recesión sigue siendo el tema fundamental más nebuloso y, por lo tanto, poderoso para mí, seguir adelante; hay otras cuestiones que son más que capaces de generar volatilidad. Para el dólar estadounidense y los mercados de capitales, las perspectivas de la política monetaria siguen siendo un factor determinante. La semana pasada, el discurso de la Fed entregó un mensaje subyacente inequívoco: que, a pesar del reciente reflujo de la inflación, aún había que hacer más ajustes, y a una tasa terminal más alta de lo anticipado anteriormente. Mirando las expectativas del mercado a través de los futuros de los fondos federales, la tasa implícita ha fluctuado solo modestamente hasta junio de 2023 y desde entonces ha regresado por encima del 5,00%. Esto ofrece una posición de corto plazo significativamente divergente entre estas tasas implícitas y el desempeño del dólar. ¿Continuarán divergiendo o volverán a alinearse? Y, si uno corrige al otro; quien capitulará.

Recomendado por John Kicklighter

Obtenga su pronóstico de USD gratis

Gráfico del índice del dólar DXY superpuesto a la tasa de fondos federales implícita de junio de 2023 (diariamente)

Gráfico creado el Plataforma de vista comercial

Opere de manera más inteligente: regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

suscríbete al boletín

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones