PRÓXIMOS EVENTOS:

- Lunes: PMI de servicios de Nueva Zelanda, índice del mercado inmobiliario de EE. UU. NAHB.

- Martes: Actas de la reunión del RBA, IPC canadiense, permisos de construcción en EE. UU. y nuevas construcciones.

- Miércoles: PBoC LPR, IPC del Reino Unido, resumen de las deliberaciones del BoC, decisión política del FOMC.

- Jueves: PIB de Nueva Zelanda, decisión política del SNB, decisión política del Banco de Inglaterra, solicitudes de desempleo en EE.UU.

- Viernes: IPC japonés, decisión política del Banco de Japón, ventas minoristas en el Reino Unido, ventas minoristas en Canadá, PMI preliminares para Australia, Japón, Reino Unido, EZ y EE. UU.

Martes

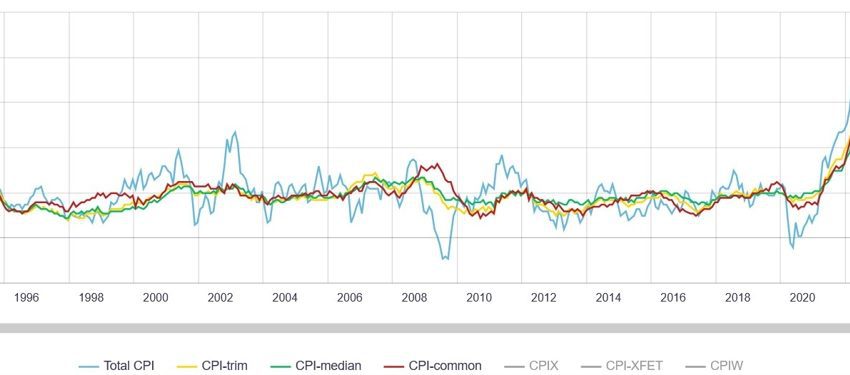

Se espera que el IPC general interanual de Canadá aumente hasta el 3,8% desde el 3,3% anterior, mientras que la lectura mensual se pronostica en el 0,2% desde el 0,6% anterior. El BoC sigue quejándose de la lenta desinflación en las medidas subyacentes, que superaron las expectativas de meses anteriores aunque fueron inferiores a las lecturas anteriores. Actualmente no hay consenso sobre las medidas básicas, pero cifras más altas pondrían al banco central en una posición difícil dado el reciente aumento del crecimiento salarial.

Medidas de inflación canadienses

Miércoles

Se espera que el IPC general interanual del Reino Unido aumente hasta el 7,1% desde el 6,8% anterior, mientras que la cifra mensual se pronostica en el 0,7% desde el -0,4% anterior. Un aumento tan grande se debe al aumento de los precios de la energía, y los bancos centrales actualmente están más centrados en medidas clave. El IPC subyacente interanual del Reino Unido se pronostica en 6,8% frente al 6,9% anterior, mientras que M/M se prevé en un incómodo 0,7% frente al 0,3% anterior. Es poco probable que este informe cambie los precios de mercado para la reunión del Banco de Inglaterra de esta semana, donde se espera que el banco central aumente 25 puntos básicos, pero influirá en las expectativas para futuras reuniones.

IPC subyacente del Reino Unido interanual

Se espera que la Fed mantenga las tasas estables en 5,25-5,50%, pero la atención del mercado se centrará en las Proyecciones Económicas Resumidas (SEP) y el Dot Plot para ver si el banco central todavía ve la necesidad de otra subida de tasas o si ya ha alcanzado su tasa terminal. Tenga en cuenta que en el gráfico de puntos de junio la Reserva Federal aumentó sus proyecciones sobre los tipos terminales en 50 puntos básicos hasta el 5,6% en comparación con el 5,1% anterior de marzo. Actualmente, el mercado ve una probabilidad de 50/50 de otra subida de tipos en la reunión de noviembre, dada la solidez de los datos económicos recientes y se esperan recortes de tipos en el tercer trimestre de 2024.

Reserva Federal

Jueves

Se espera que el BNS mantenga los tipos estables en el 1,75% dados los débiles datos económicos y las medidas de inflación general y general que se encuentran en el rango objetivo del SNB del 0-2%.

BNS

Se espera que el Banco de Inglaterra aumente el tipo bancario en 25 puntos básicos, hasta el 5,50%, siendo Dhingra el habitual disidente. Las comunicaciones recientes parecen inclinarse más hacia mantener las tasas de interés altas el tiempo suficiente para que se implemente el ajuste en el proceso. No obstante, el banco central debería mantener todas las opciones sobre la mesa dadas las tasas de inflación y crecimiento de los salarios.

Banco de Inglaterra

Las solicitudes de desempleo en Estados Unidos volvieron a superar las expectativas la semana pasada, ya que el mercado laboral continúa debilitándose, aunque sigue siendo bastante ajustado. Esta semana, el consenso sitúa las solicitudes iniciales en 225.000 frente a las 220.000 anteriores y las solicitudes continuas en 1.695.000 frente a las 1.688.000 anteriores.

Reclamaciones iniciales de los Estados Unidos

Viernes

Se espera que el BoJ mantenga todo sin cambios con tasas en -0,10% y el YCC apuntará a los JGB a 10 años al 0% con un límite blando de -/+0,50% y un límite estricto de 1,00%. El rendimiento del bono a 10 años subió recientemente al 0,70% después de que el gobernador del BoJ, Ueda, comentara sobre una “salida silenciosa” del NIRP si los datos respaldan tal medida. El BoJ, por supuesto, intervino comprando JGB ilimitados la semana pasada, ya que ya ha dicho varias veces que lo hará si el ritmo de los movimientos es demasiado rápido. Además, los datos sobre el crecimiento de los salarios siguen apuntando a una desaceleración, y esto es algo que el Banco de Japón está siguiendo muy de cerca.

Banco de Japón

Los PMI preliminares suelen ser los grandes impulsores del mercado, ya que son los indicadores adelantados más importantes que tenemos. Se espera que el mercado se centre en los PMI de la eurozona y de Estados Unidos, y es probable que estos últimos tengan un mayor impacto en los mercados globales dependiendo del resultado. Se espera que el PMI manufacturero de EE. UU. coincida con la lectura anterior en 47,9, mientras que el PMI de servicios se considera más bajo en 50,3 en comparación con el 50,5 anterior.

Pymes

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones