Puntos de conversación sobre el S&P 500, VIX, FOMC, ECB, EURUSD y USDJPY:

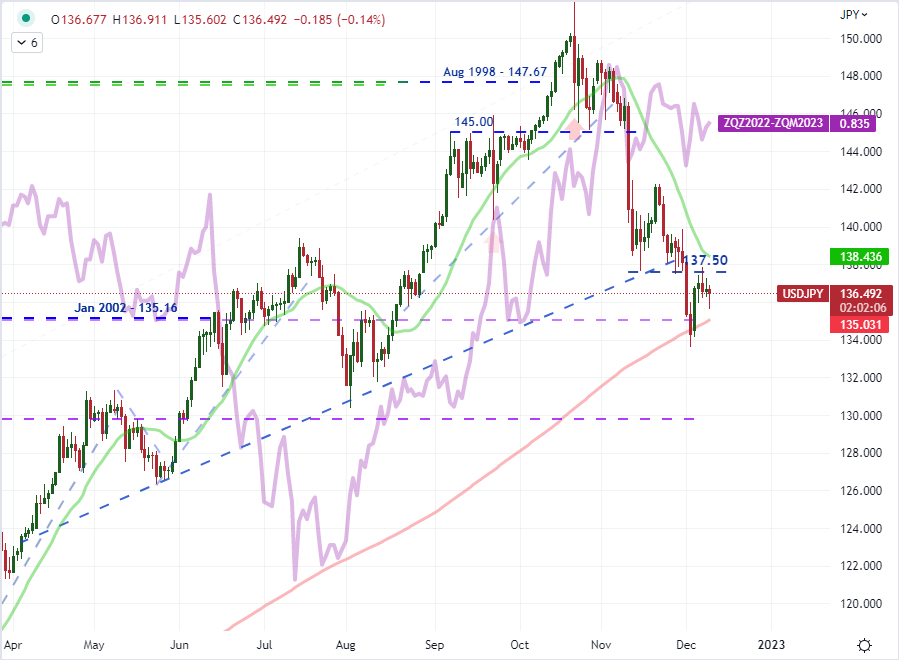

- La perspectiva del mercado: USDJPY bajista por debajo de 137; GBPUSD alcista por encima de 1.2300; S&P 500 bajista por debajo de 4.030

- Estamos entrando en una semana cargada de eventos de riesgo; de hecho, podría estar sobrecargada ya que eventos como el IPC y la decisión sobre la tasa del FOMC pueden frenar el desarrollo de la tendencia.

- El principal evento de riesgo es la decisión de tasas de la Reserva Federal, pero las publicaciones de políticas del BCE y del BOE podrían resultar igualmente importantes para el tema de la política monetaria.

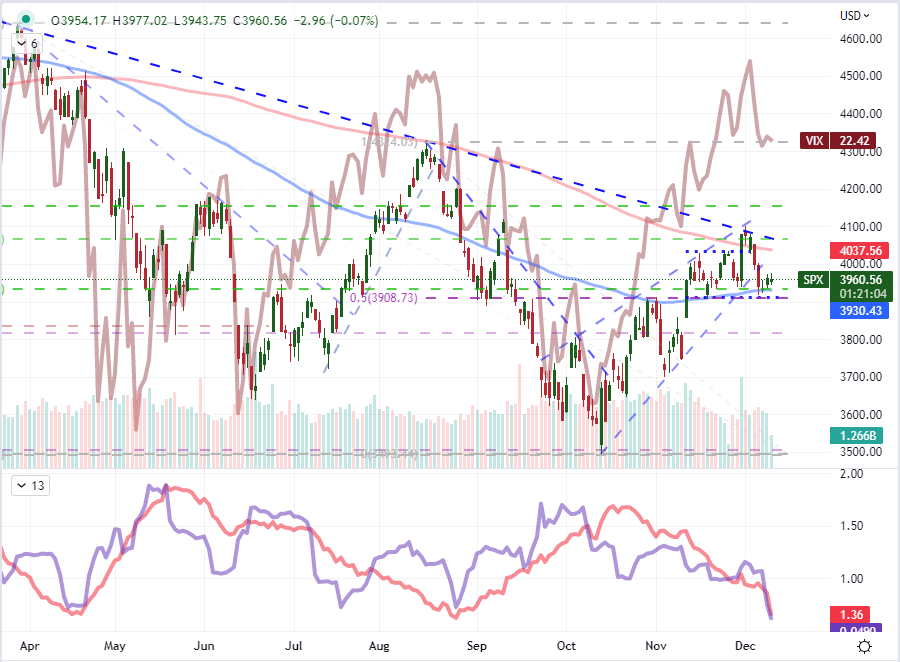

Habrá un aumento dramático y una caída en la liquidez en el futuro. De cara a la próxima semana, existe una densidad de riesgo significativa de eventos de perfil más alto de lo que normalmente encontramos en el registro económico. Y, después de esa racha, sentiremos que el tirón de la liquidez navideña se agota a medida que las últimas dos semanas se reducen con la publicación de datos y satisfacemos el apetito de los inversores por las condiciones estacionales para tomar un descanso de las pantallas. Este es el curso «probable» de los negocios en el futuro, pero ciertamente ha habido desviaciones de esa norma a lo largo de la historia. Cuando se trata de tendencias de riesgo, encuentro que el ‘miedo’ es mucho más virulento que la ‘codicia’. Esto significa que si elimináramos las restricciones sobre las condiciones del mercado para finales de año (las próximas tres semanas), probablemente se establecería la aversión al riesgo. Mirándolo de esta manera, el VIX ya bajo (invertido en el gráfico a continuación) probablemente limitaría un repunte de un proxy como el S&P 500 a un catalizador como una decisión relativamente moderada de la Fed. Para el índice, hay un rango al alza al promedio móvil de 200 días y posiblemente hasta la resistencia de la línea de tendencia de 2022 alrededor de 4.070, que sería un «camino de menor resistencia». Superarlo podría ser difícil. Alternativamente, si terminamos rompiendo el mínimo del rango del mes pasado y el punto medio del rango de agosto a octubre alrededor de 3.910; cualquier sentimiento de «miedo» podría amplificar el movimiento del mercado.

Gráfico S&P 500 con SMA de 100 y 200 días, VIX invertido, rango de 20 días y ATR (diario)

Gráfico creado el Plataforma de vista comercial

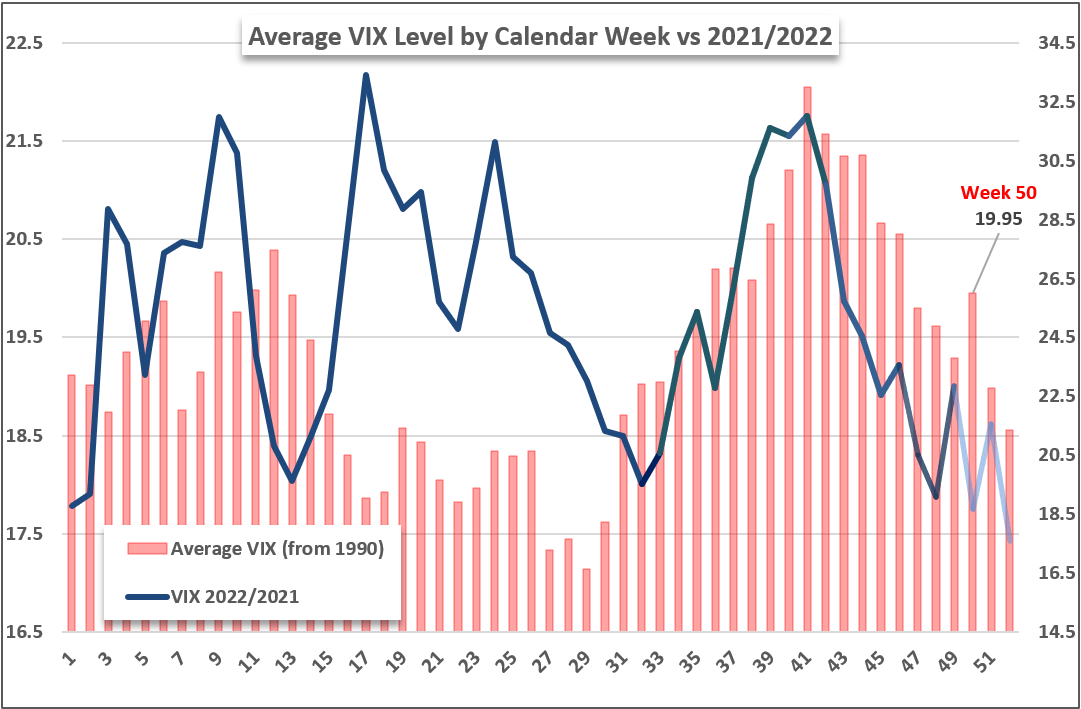

Estacionalmente, estamos pasando por diciembre, que tiende a ver disminuciones significativas en el volumen y la volatilidad dadas las condiciones navideñas de fin de año. Dicho esto, se puede ver un aumento estadístico en el desempeño semanal promedio del VIX específico para la semana 50 del año. Esta es quizás la única actividad destacada que surgió en el índice de «miedo» durante el año promedio desde su creación en 1900. ¿Por qué sería? Una consideración es que la volatilidad tiende a disminuir durante este período hasta el invierno, lo que hace que se destaquen las tomas en contra de la tendencia. Básicamente, la semana 50 tiende a celebrar eventos importantes como la decisión de tasas del FOMC y el último conjunto de lecturas de noviembre y principios de diciembre antes de que los servicios estadísticos cierren en Occidente durante la temporada navideña. Claramente, existe una capacidad de rebote de la volatilidad, pero si el salto se puede traducir o no en una actividad persistente en el crepúsculo de liquidez para 2023 depende de las tendencias que podamos aprovechar.

Gráfico de índice de volatilidad VIX 2022 y 2021 con nivel histórico promedio semanal

Gráfico creado por John Kicklighter

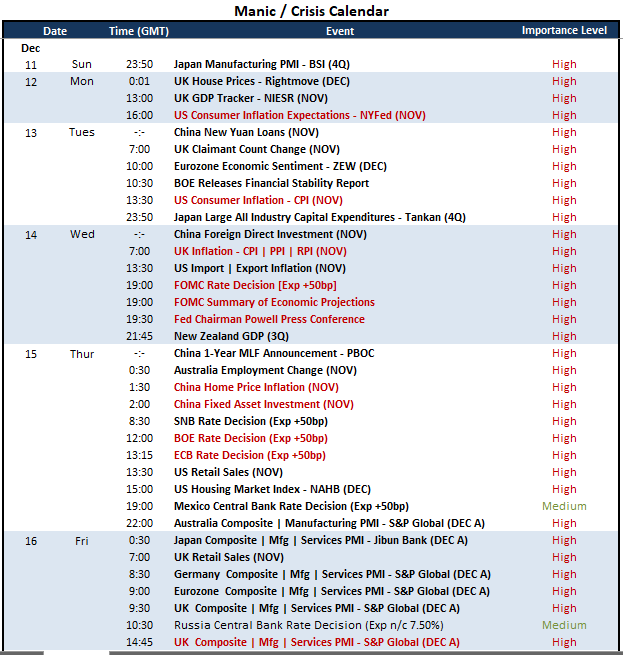

Mirando el registro económico de barril, hay una cantidad extraordinariamente densa de eventos importantes que mueven el mercado que reflejan temas como las tendencias de la política monetaria y los riesgos de recesión, además de cubrir las principales regiones económicas como los EE. UU. y la Eurozona. Esa amplitud puede conducir a una volatilidad severa y favorece el mayor potencial para aprovechar una corriente fundamental profunda que he visto durante algún tiempo. En general, la decisión sobre las tasas del FOMC conlleva el mayor potencial de influencia en el mercado. Es el banco central más grande del mundo, ofrece una visión de los fundamentos más productiva y se considera que se encuentra en la cúspide de una transición desde un período extremo de endurecimiento de las tasas a un estancamiento muy disputado (los mercados aún especulan con recortes de tasas en la segunda mitad de 2023). ). Para mí, el componente central de este evento es lo que la Fed ofrece como pronóstico oficial para las tasas en 2023. Si bien es posible que obtengamos una idea de la declaración de política o de los comentarios del presidente Powell media hora después del anuncio, el Resumen de proyección económica (SEP ) nos dará una predicción en blanco y negro del paréntesis. Además, el peso de este evento probablemente amortiguará el impacto, al menos la posible secuela, del IPC publicado el martes; y probablemente distorsionará la interpretación de los datos posteriores, como las ventas minoristas.

Principales riesgos de los eventos macroeconómicos para la próxima semana

Calendario creado por John Kicklighter

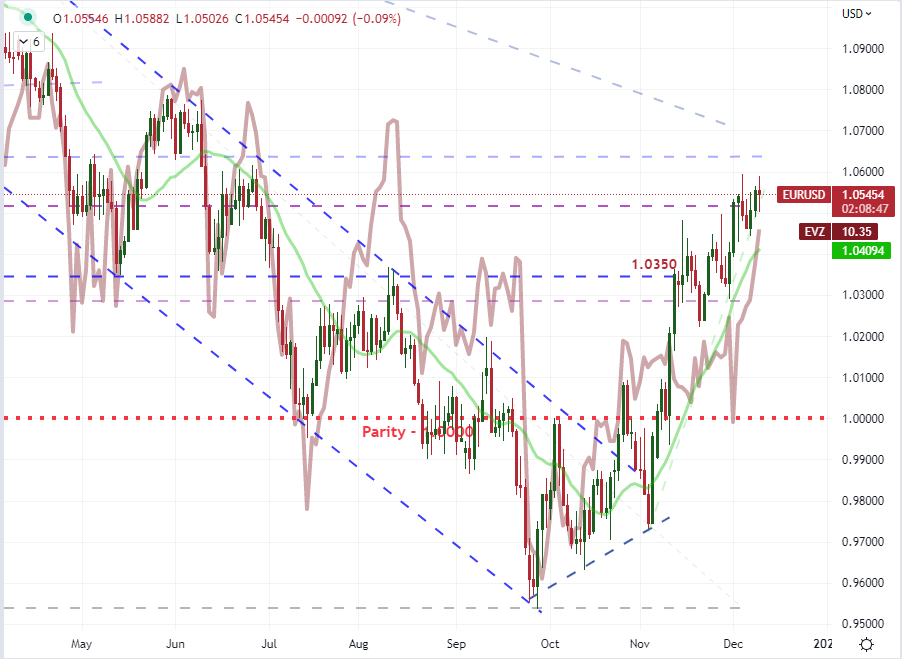

A pesar de lo importante y poderoso que es el riesgo de eventos en los EE. UU. esta semana, no es la única carrera de riesgo disponible. Después del registro de EE. UU., las listas de la Eurozona podrían ser las segundas más importantes, aunque el segundo lugar está en debate. Además de la decisión de la Fed, también esperamos la decisión del Banco Central Europeo (BCE) y el Banco de Inglaterra (BOE) el jueves, un día después de la decisión de la Fed. Se espera que los tres suban 50 puntos básicos, pero esto haría que el BCE se ubicara significativamente por debajo de sus contrapartes de EE. UU. y el Reino Unido. Sin embargo, la influencia de la política monetaria se predice más que las clasificaciones actuales. Si el BCE acepta el llamado de la OCDE para cerrar aún más la brecha de tasas con la Reserva Federal, podría agregar otra ventaja al EUR/USD al probar el nivel de 1.0600. Una influencia más pasiva también podría ser una desaceleración natural en la volatilidad de divisas hacia el final del año, considerando que ha habido una fuerte correlación inversa entre EURUSD y EVZ (como se ve a continuación).

|

Cambiar a |

Deseo |

Corto |

OI |

| Diariamente | -9% | -4% | -6% |

| semanalmente | 3% | 3% | 3% |

Gráfico de EURUSD con SMA de 20 días e índice de volatilidad del euro invertido (diario)

Gráfico creado el Plataforma de vista comercial

Teniendo en cuenta la cantidad de eventos de riesgo que hay en el calendario por delante, puede ser difícil encontrar una intersección importante que tenga un trasfondo claro (o incluso un solo enfoque). Tanto el EURUSD como el GBPUSD deberán tener en cuenta las decisiones de tasas de los respectivos bancos centrales que podrían amplificarse o compensarse entre sí. Para USDJPY, no existe un balance fundamental comparable y existe una mayor sensibilidad a temas más amplios de política monetaria y trayectoria de riesgo. Para la especulación de tipos, la atención se centrará en la decisión sobre tipos de la Fed, lo que puede conducir a un enfoque más discreto. Dicho esto, se espera que el FOMC modere su ritmo en el futuro con el debate sobre qué tan rápido ocurre la desaceleración, aunque todavía vemos una desaceleración que sería una presión bajista variable en este par de carry. Para las tendencias de riesgo, se puede cargar un rebote de corta duración en el apetito por el riesgo; pero el valor atípico más productivo para la tendencia sería la aversión al riesgo, que también enviaría al USD/JPY a la baja. Estos no son resultados seguros, pero la convergencia del potencial y la probabilidad hace que el lado corto del USDJPY sea más atractivo en términos relativos.

|

Cambiar a |

Deseo |

Corto |

OI |

| Diariamente | -7% | 0% | -3% |

| semanalmente | -12% | 24% | 6% |

Gráfico USD/JPY con SMA de 20 y 200 días, previsión futura de fondos federales H1 2023 (diario)

Gráfico creado el Plataforma de vista comercial

Opere de manera más inteligente: regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

suscríbete al boletín

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones