La reducción impermanente o a corto plazo es un tipo de amenaza que se produce cuando el Proveedor de Liquidez (LP) ofrece liquidez a los DEX AMM. Sin embargo, los LP continúan ofreciendo liquidez sabiendo que los costos de transacción compensarán la reducción temporal encontrada. ¡Conozcamos el alivio temporal con Coinlive a través del artículo a continuación!

cryptoshitcompra.com/wp-content/uploads/2023/11/¿Que-es-la-reduccion-impermanente-Obtenga-mas-informacion-sobre-las.jpg» width=»1920″ height=»1080″ alt=»»/>

¿Qué es la reducción impermanente? Obtenga más información sobre las “pérdidas transitorias” al proporcionar liquidez LP

¿Qué es la reducción impermanente?

La reducción impermanente o reducción a corto plazo es un tipo de amenaza que se produce cuando el proveedor de liquidez (LP) ofrece liquidez en AMM DEX como Uniswap, PancakeSwap, SushiSwap,… La reducción impermanente se produce debido a alteraciones del precio de venta que involucran pares de monedas. . /token en un grupo en el que los LP ofrecen liquidez cuando la industria de las criptomonedas es notablemente volátil.

¿Qué es la reducción impermanente?

La reducción impermanente es uno de los defectos característicos de los DEX AMM a diferencia de los CEX, ya que no tienen una guía de compra, sino que son solo un grupo que contiene numerosos estilos de criptoactivos. Cuando un consumidor retira un volumen de activos del pool, modificará la proporción moneda/token en el pool, lo que resultará en una reducción impermanente de LP.

Entonces, ¿por qué los LP proceden a ofrecer liquidez aun cuando saben que existe una amenaza de reducción? La respuesta es que la reducción temporal aún se puede superar con tarifas de transacción. De hecho, incluso los grupos de Uniswap vulnerables a una reducción temporal pueden valer la pena gracias a los cargos de transacción.

Uniswap cuesta LP 0,3% por cada transacción de intercambio de tokens. Si un grupo ofrecido experimenta un mayor volumen de operaciones, puede valer la pena proporcionar liquidez incluso si ese grupo experimenta numerosas pérdidas a corto plazo. Sin embargo, esto depende del protocolo, el fondo de liquidez distinto, los activos depositados y las situaciones de la industria de las criptomonedas.

¿Por qué la reducción impermanente se identifica como “pérdida temporal”?

La reducción impermanente se produce solo cuando la tasa de cambio que involucra dos tipos de activos cambia, a diferencia de cuando LP se deposita para proporcionar liquidez. Volverán a su valor anterior si los precios de intercambio de estos dos activos vuelven a su nivel original. Sin embargo, las pérdidas a corto plazo pueden convertirse en pérdidas duraderas si sus precios de ninguna manera regresan al mismo nivel o si los LP retiran dinero del fondo de liquidez cuando los precios han fluctuado.

¿Cómo se comporta la pérdida impermanente?

Coinlive considerará un caso en el que los LP ofrezcan liquidez para pares USDT y ETH en Uniswap. Digamos que el LP llamado Bob al principio deposita un ETH y cien USDC en el fondo de liquidez de Uniswap. En los DEX AMM, el par de tokens depositados en el grupo debe tener exactamente el mismo valor, lo que significa que el precio de venta de ETH es de cien USDC en el momento de la provisión de liquidez.

Además, el grupo tiene un total de diez ETH y 1000 USDC proporcionados por la liquidez proporcionada por otros LP. Entonces Bob tiene una “participación” del diez% en el fondo común y un dinero total que vale $2,000.

La mayoría de los fondos de liquidez en AMM DEX utilizan una fórmula x*y = k para ayudar a mantener una correlación continua que involucra dos tokens. Aquí k es igual a diez 000.

Supongamos que el precio de venta de ETH aumenta a 400 USD, los comerciantes de arbitraje considerarán la posibilidad y obtendrán ETH con USDC del grupo, ya que el precio de venta de ETH será más asequible que el de otros intercambios para generar ingresos. . A partir de aquí, USDC se agrega al grupo y se retira ETH, la proporción inmediatamente después del cambio será de cinco ETH y 2,000 USD, lo que garantiza que la k continua se mantenga en 10,000.

Bob decide retirar su “participación” del diez% en el grupo de .5 ETH y 200 USDC, por un total de 400 USD. Bob ha producido grandes ganancias porque proporcionó liquidez por valor de 200 dólares. Sin embargo, si Bob tiene un ETH y cien USDC en lugar de suministrar liquidez, tendrá 500 USD cuando el precio de venta del ETH aumente. Desde aquí, podemos ver que valdría mucho más la pena para Bob mantener en lugar de ofrecer liquidez al grupo.

En esta situación, Bob aceptó voluntariamente la amenaza de una reducción temporal para compensar con las comisiones comerciales, y su reducción también fue insignificante ya que el depósito preliminar era bastante compacto. Sin embargo, recuerda que una reducción temporal puede provocar pérdidas importantes si la industria es notablemente volátil.

Estimación de la reducción impermanente para LP

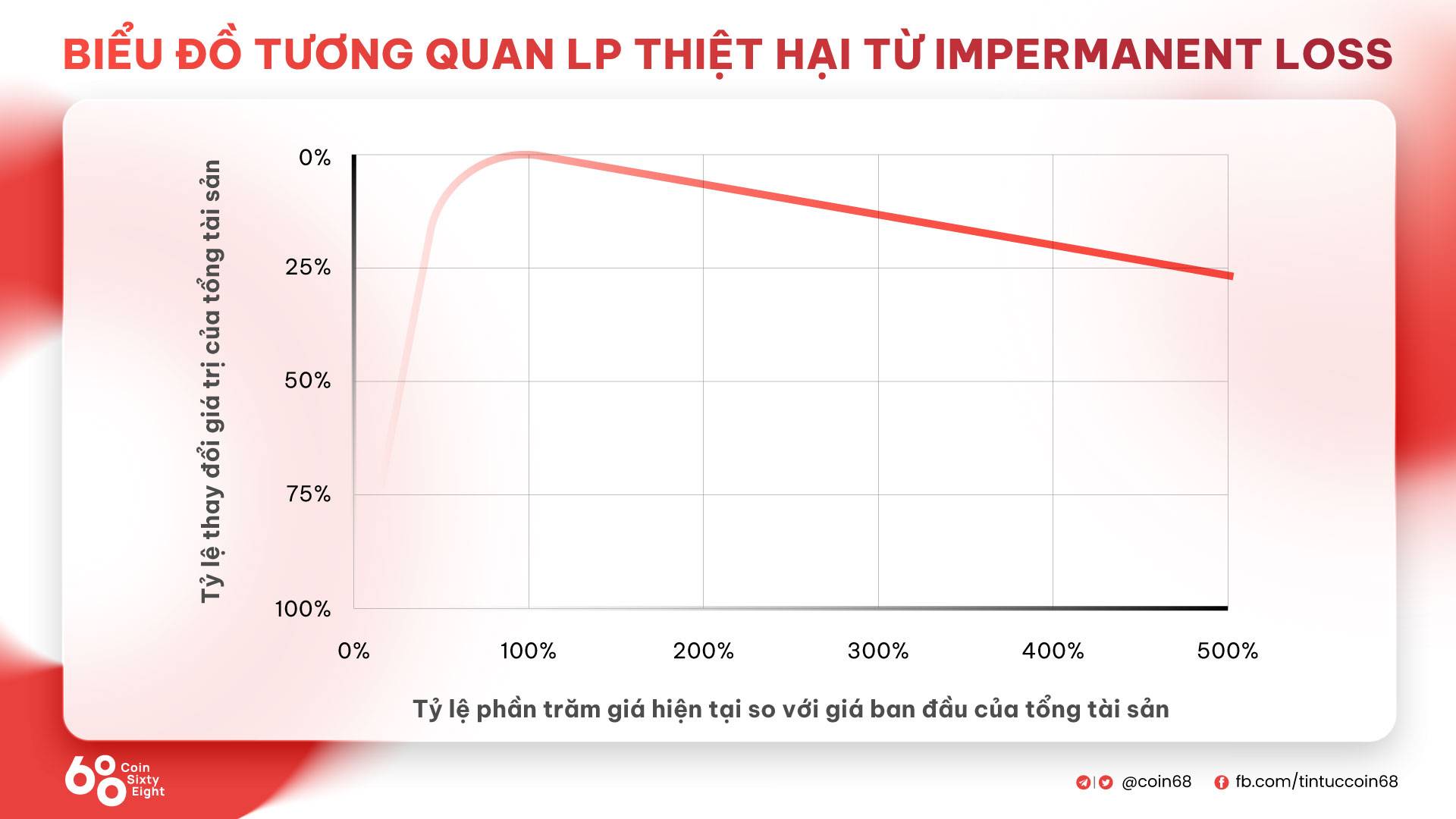

La pérdida impermanente tiene lugar en cada instrucción cuando la moneda/ficha aumenta o disminuye, lo que indica que LP sufre una pérdida impermanente que es inevitable. La reducción estimada de corto plazo para los LP al momento de suministrar liquidez es la siguiente:

-

Modificación de precio x1.25, reducción de LP .6%.

-

Modificación de precio x1.50, reducción de LP del dos.%.

-

Modificación de precio x1,75, reducción de LP del 3,8%.

-

Modificación de precio x2, reducción de LP del 5,7%.

-

Modificación de precio x3, reducción de LP del 13,4%.

-

Modificación de precio x4, reducción de LP del veinte.%.

-

Modificación de precio x5, reducción de LP del 25,5%.

Formas de reducir la amenaza de una reducción impermanente

Proporcionar liquidez con capital compacto

En primer lugar, los LP deben comenzar por ofrecer liquidez con un volumen compacto de capital para medir el nivel de riesgo de una reducción temporal. Además, los LP también pueden ofrecer liquidez cuando la industria está dispuesta a tener la tarifa de reducción no permanente más baja.

Proporcionar liquidez al grupo de monedas estables

Si los LP tienen una menor tolerancia a las amenazas, pueden elegir grupos de monedas estables como DAI/USDT, USDT/USDC,… para evitar prácticamente por completo una reducción impermanente. Todas las monedas estables están vinculadas al dólar estadounidense, por lo que tendrán una volatilidad menor que otros activos criptográficos. Sin embargo, esto indica que los LP obtendrán menos ganancias que los pools con pares de monedas/tokens de mayor amenaza.

Proporcionar liquidez al grupo de monedas estables

Proporciona liquidez al pool con solo 1 token

Proporcionar liquidez en un grupo con solo 1 token se identifica como Disposiciones de liquidez de activo único (SALP) en las que los LP deben ofrecer solo una forma única de token en el grupo en AMM DEX. Este es un dispositivo que simplifica el sistema de suministro de liquidez y minimiza la reducción temporal debido al desequilibrio que involucra los tokens.

Algunas plataformas DeFi que ayudan a los grupos con un solo token incluyen: Beefy Finance, Wombat Exchange, Gamma Strategies,…

Proporcionar liquidez conjunta con diferenciales de tokens más altos

Los LP pueden proporcionar liquidez en grupos que no requieren una proporción de pares de tokens de 50/50 en algunas plataformas como Bancor y Balancer. Algunos fondos de liquidez requieren diferentes ratios como 80/20, 60/40,…

Por ejemplo: El enlace al sitio web/fondo de liquidez ETH con una proporción de 80/20 ayudará a los LP a reducir la amenaza de una reducción impermanente a medida que aumenta el valor del enlace al sitio web, ya que están en gran medida expuestos al enlace al sitio web con el 80% del fondo. Sin embargo, si ETH aumenta sustancialmente en relación con el enlace del sitio web, la reducción impermanente será sustancialmente mayor. Sin embargo, es poco probable que esto suceda en una frase larga, ya que la capitalización industrial de ETH es sustancialmente mayor que la del enlace del sitio web y solo posee una participación del veinte% en el grupo.

Proporcionar liquidez a DEX AMM con el mecanismo CLMM

CLMM (Liquidez centralizada) es un algoritmo utilizado por DEX AMM que permite a los LP centralizar la liquidez en distintos factores de precios de venta para aumentar la liquidez de los pares de tokens. CLMM ayuda a los LP a reducir la reducción temporal de habilidades y reducir el deslizamiento del precio de venta para los usuarios finales al intercambiar tokens.

Algunas AMM DEX notables que utilizan CLMM contienen:

Uniswap: Este es el AMM DEX más antiguo en Ethereum que permite a los usuarios finales intercambiar tokens ERC-20 sin pasar por intermediarios. Uniswap V3 emplea CLMM para que los LP ofrezcan liquidez solo dentro del rango de precios de venta distinto en el que normalmente se realiza la negociación, en lugar del valor total del activo en la industria.

Uniswap

Orca: Este es el AMM DEX en Solana que ha producido su propia técnica CLMM identificada como Whirlpools. El volumen de liquidez en el ecosistema de Solana ha fluido sustancialmente hacia Orca gracias a este mecanismo CLMM y la plataforma también ha superado a Raydium para convertirse en la mayor plataforma AMM DEX en Solana.

Comerciante Joe: Este es un AMM DEX muy conocido en Avalanche que también emplea el mecanismo CLMM. Trader Joe está inspirado y mejorado sustancialmente por el CLMM de Uniswap V3 y es el principal DEX AMM en el ecosistema Avalanche.

Protocolo Cetus: Este es un DEX AMM que utiliza el mecanismo CLMM desarrollado en los ecosistemas Sui y Aptos. Con el protocolo Cetus, los LP pueden ejecutar diferentes enfoques Maker mientras maximizan las ganancias a través de fondos comunes de liquidez y minimizan el recorte temporal.

Financiamiento turbo: Este es un DEX AMM que utiliza el mecanismo CLMM desarrollado en el ecosistema Sui. Turbos Finance emplea el modelo CLMM para ayudar a los LP a obtener muchos más ingresos de los cargos de transacción y reducir las pérdidas transitorias.

resumen

La reducción impermanente o a corto plazo es un tipo de amenaza que tiene lugar cuando el Proveedor de Liquidez (LP) ofrece liquidez a AMM DEX. Calcular el alivio impermanente es importante si los LP quieren proporcionar liquidez con el menor riesgo posible.

A través de este artículo, probablemente tendrá algunos detalles fundamentales sobre la pérdida impermanente si desea convertirse en un LP en la industria DeFi.

Nota: Coinlive no es responsable de ninguna de sus opciones de inversión. ¡Quiero que usted logre y gane mucho en esta industria potencial!

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones