Puntos de conversación sobre S&P 500, VIX, dólar, recesión y ganancias:

- La perspectiva del mercado: S&P 500 Eminis bajista por debajo de 3.900; USDJPY Alcista por encima de 127.00

- A pesar de cierto riesgo de eventos provocativos (China PIBdecisión del BOJ) y algunos episodios de alta volatilidad (USDJPY, S&P 500), el mercado en general evitó la condena

- A medida que el índice de referencia de EE. UU. provoca otra ruptura de la SMA de 200 días y la extensión DXY mantiene su rango extremadamente estrecho, una serie de riesgos de eventos principales en la próxima semana aumenta las apuestas por interrupciones

Recomendado por John Kicklighter

Obtenga su predicción gratuita de las mejores oportunidades comerciales

Cerramos la tercera semana del nuevo año bursátil, pero el regreso de la liquidez no ha traído consigo una sensación de convicción desde el rango especulativo. Las condiciones subyacentes siguen actuando para sofocar una carga de sentimiento en toda regla, ya sea que se fusione en torno a una visión alcista o bajista. Las normas estacionales para la actividad y el rendimiento de puntos de referencia como el VIX y el S&P 500, respectivamente, no son particularmente propicias para el desarrollo de tendencias, pero el desequilibrio más general de reacción exagerada de anticipación ha tenido una influencia más tangible. El evento de riesgo de la semana pasada simplemente no estuvo a la altura de las circunstancias para finalmente inclinar la balanza de la creencia detrás de las tendencias de riesgo. Desde la actualización del PIB del cuarto trimestre de China hasta la decisión de tasas del BOJ y las ganancias de Netflix, los datos han sido de interés periodístico e incluso indujeron volatilidad para segmentos específicos del sistema financiero. Pero, sistémico no lo fue. Algunos de los eventos de riesgo que tenemos disponibles para la próxima semana tienen un alcance significativamente más especulativo. ¿Podrían el PIB de EE. UU., los PMI de enero, las ganancias de Microsoft o el indicador de inflación favorito de la Fed encender un fuego mayor?

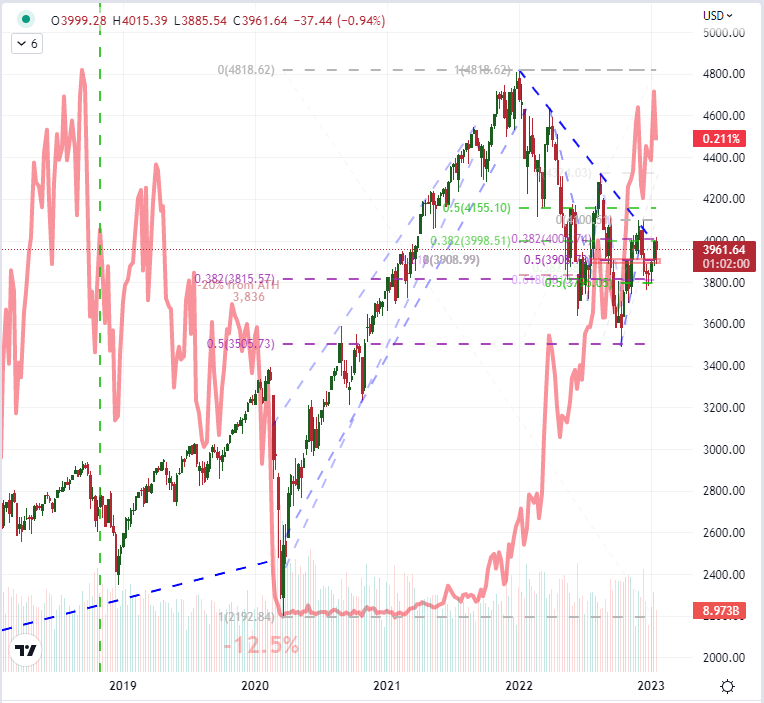

Parte de la ecuación cuando se trata de evaluar la capacidad del mercado para participar en una tendencia más significativa es el contexto. Desde un punto de vista técnico, existen muchas barreras técnicas importantes que podrían considerarse «significativas» si se violaran. Para el S&P 500, los límites han sido flagrantes y completamente pirateados. Se marcó el mínimo desgastado de 3.900, pero solo después de que los alcistas no lograron capitalizar un cierre por encima de la media móvil simple (SMA) de 200 días. Ese promedio móvil en particular ha jugado un papel clave en el mantenimiento de la tendencia con pruebas críticas y rupturas en el pasado que amplifican su peso. Sin embargo, su relevancia parece haber disminuido significativamente en los últimos tiempos, algo a considerar cuando el S&P 500 cierre por encima de la medida técnica al cierre del viernes.

Gráfico del S&P 500 superpuesto al índice VIX/rendimiento del Tesoro de EE. UU. a 2 años (semanal)

Gráfico creado el Plataforma de vista comercial

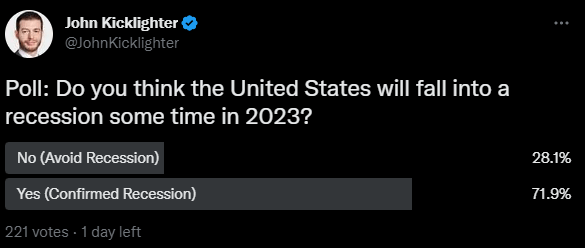

Mientras tanto, una mirada al panorama general es el argumento presentado para los mercados que ya están valorando por completo los futuros problemas fundamentales con el «mercado bajista» técnico en 2022. Si bien esta es una corrección significativa, solo hemos corregido modestamente la construcción de la década anterior. y no ha habido un despliegue de pánico en el mercado que despierte el llamado del oportunismo. ¿Cómo? Con el riesgo/recompensa general a la zaga del mercado (por encima del rendimiento del Tesoro a 2 años frente al VIX) sigue aumentando; el miedo ha sido silenciado. En ausencia de un «descarga» total del mercado, las tendencias fundamentales sistémicas son más importantes para guiar las fases posteriores. Creo que todavía hay dos temas primordiales que dictan la mayor parte del sentimiento del mercado: la política monetaria y las previsiones de crecimiento. Durante la próxima semana, cubriremos el riesgo de eventos en ambos temas, pero creo que los riesgos de recesión son la amenaza menos enfocada con el mayor potencial. Tenemos una actualización económica sobre el «mundo desarrollado» esta semana y el FMI proporcionará una actualización provisional sobre su Perspectiva económica mundial (WEO) el 31 de enero, pero la lectura oficial del PIB del cuarto trimestre para la economía más grande del mundo se publicará el jueves. En honor a este evento de riesgo, pregunté a los comerciantes si creían que EE. UU. caería en una recesión en 2023. Después de 200 votos, el 72% cree que lo hará.

Encuesta que pregunta a los comerciantes la probabilidad de una recesión en EE. UU. en 2023

Encuesta de Twitter.com, @JohnKicklighter

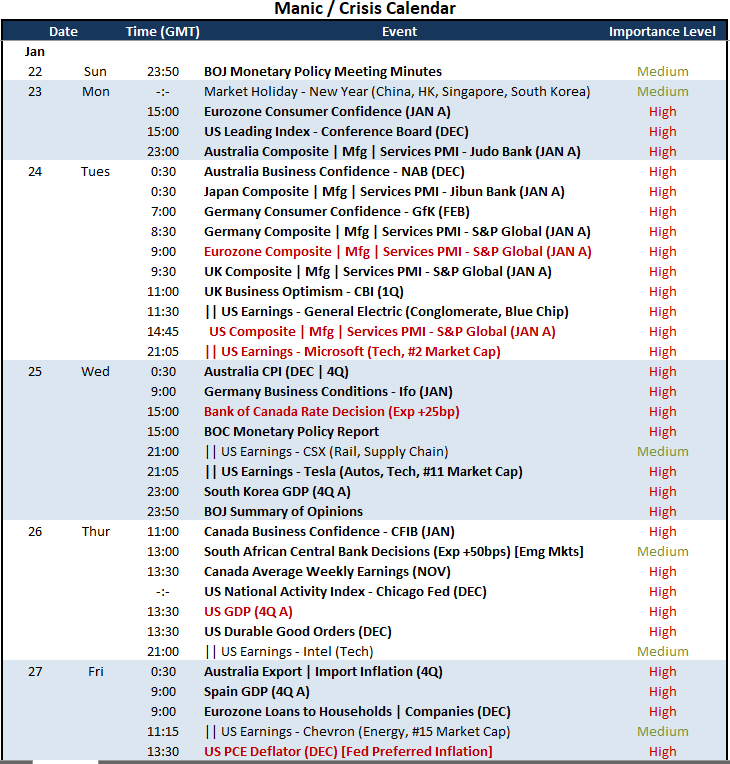

Mirando el libro de contabilidad económico, hay una serie de desarrollos notables que deberíamos seguir. En segundo plano, tenga en cuenta que los mercados chinos estarán fuera de línea durante toda la semana para celebrar el nuevo año. Sin embargo, considerando que los mercados chinos están desconectados de los mercados occidentales, es poco probable que ejerza una influencia significativa en el descubrimiento especulativo global. En lo que se refiere a la política monetaria, la decisión de tasas del Banco de Canadá es el evento más relevante, pero su alcance de influencia es limitado. El deflactor PCE que se publicará el viernes es el indicador de inflación preferido por la Fed, pero no vio mucha respuesta del mercado, probablemente debido a la fecha de publicación del viernes. Hay muchas actualizaciones orientadas al crecimiento desde el PMI de enero del martes hasta las ganancias de EE. UU., con la actualización de Microsoft encabezando la lista, pero la lista principal tiene que ser la publicación del PIB del cuarto trimestre de EE. UU. del viernes. Según las previsiones de consenso de los economistas, se prevé que EE. UU. crezca un 2,6 % anualizado en el último trimestre de 2022. Es probable que haya un sesgo en el escenario en torno a este evento de riesgo. Si los datos son sólidos, puede leerse como una justificación para que la Fed continúe impulsando la lucha contra la inflación con tasas de interés más altas. Si es débil, puede entrar en juego la aversión al riesgo (lo que también beneficiaría el estatus de refugio seguro del dólar).

Principales riesgos de los eventos macroeconómicos globales para la próxima semana

Calendario creado por John Kicklighter

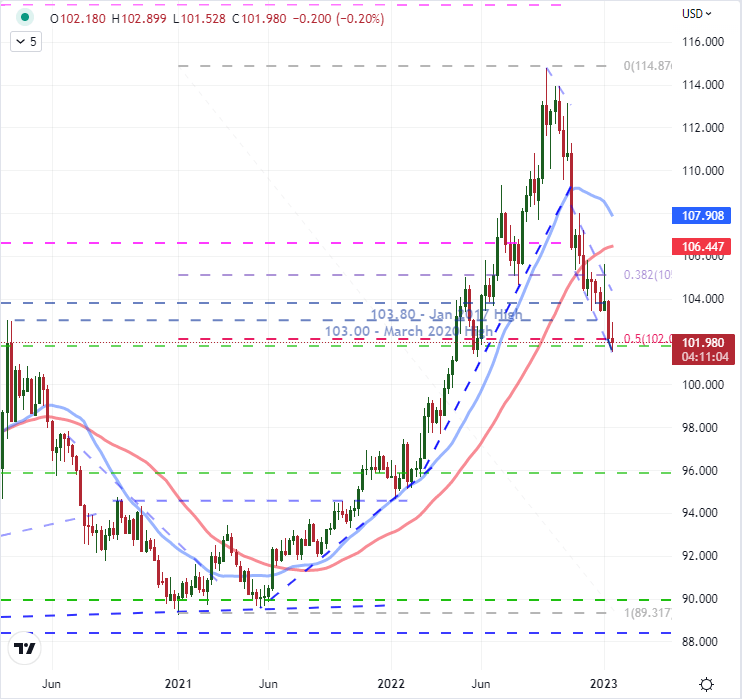

Cuando se trata del dólar, existe el argumento de que está bajo una presión real que justifica una depreciación progresiva: una perspectiva económica que es significativamente más débil que sus contrapartes; riesgo de impago con el techo de la deuda riesgo calculado o diversificación internacional lejos del dólar entre ellos. Dicho esto, creo que gran parte de la caída que ha experimentado el índice DXY en los últimos meses es el resultado de un retroceso especulativo en el repunte anterior cargado por la combinación de aversión al riesgo y la carga de la tasa de interés clave de la Fed. La liberación de la prima en exceso es por su naturaleza un compromiso limitado una vez resuelta la sobreextensión. Teniendo en cuenta que el dólar ha retrocedido la mitad de su ascenso de casi dos años en solo unos pocos meses (estamos a la mitad de la carrera 2021-2022), las preguntas sobre cuán sobreextendido estaba el mercado son razonables.

Gráfico del índice del dólar DXY con SMA de 100 y 200 días (diario)

Gráfico creado el Plataforma de vista comercial

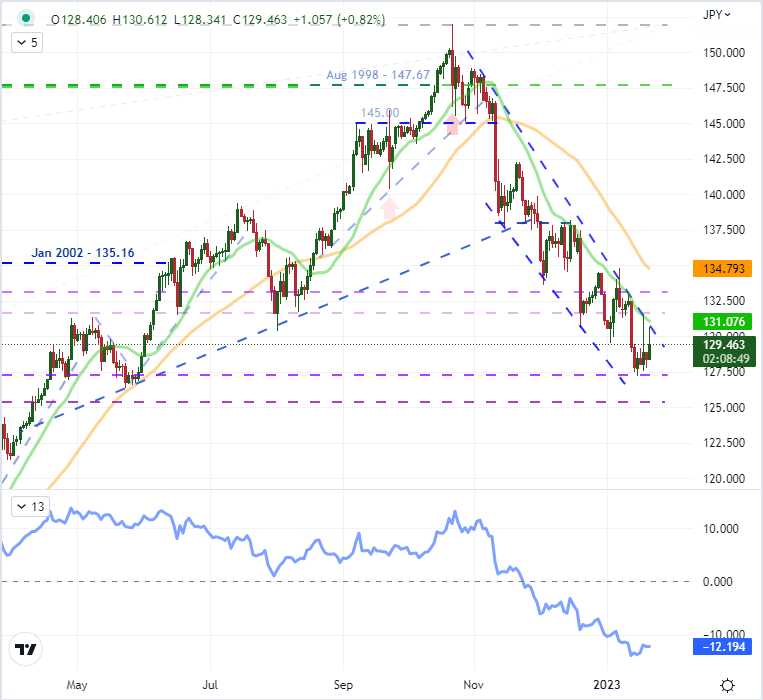

Al mirar el potencial del dólar, hay dos velocidades para evaluar. Está el EURUSD, que se abrió camino en un rango de cotización de seis días excepcionalmente estrecho justo después de romper una resistencia de alto perfil en 1.0750. Eso deja a los intereses especulativos en la estacada. Estoy monitoreando ese par para un descanso, independientemente de la dirección, ya que la congestión es inherentemente extrema. Alternativamente, hay pares que resaltan más claramente el ritmo exagerado de la liquidación del dólar y, por lo tanto, están mejor posicionados para medir su mayor impacto. Desde esta perspectiva, estoy siguiendo el USDJPY, que ha registrado su declive de tres meses más agresivo desde el punto álgido de la Gran Crisis Financiera de 2008. Con un canal de tendencia decreciente muy explícito, los límites técnicos son una valoración distintiva.

|

Cambiar a |

Desear |

Pantalones cortos |

OI |

| Diariamente | -18% | 18% | -2% |

| semanal | -18% | 22% | -1% |

Gráfico USDJPY con SMA de 20 y 500 días, tasa de cambio de 60 días (diariamente)

Gráfico creado el Plataforma de vista comercial

Descubra qué tipo de comerciante de divisas es usted

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones