En esta ocasión hablaremos de Strafi Protocol (FIS) Token, un proyecto que en estos días está despegando bastante y que podemos comprar en en varios Exchanges. FIS token es de la red ETH y en este artículo les vamos a dar toda la información del proyecto en Español (Que no es poca) y también les explicaremos como comprar FIS Token.

Si quieres saltarte toda la información del proyecto, el tutorial de compra, está en la parte final del post.

¿Qué es StaFi Protocol (FIS) Token?

El protocolo StaFi es el primer protocolo descentralizado que desbloquea la liquidez de los activos Staked. StaFi tiene como objetivo resolver la contradicción entre la seguridad de Mainnet y la liquidez del token en el consenso de PoS. Los poseedores de tokens están apostando a través de contratos de apuesta integrados en el protocolo StaFi, y luego obtienen tokens alternativos (rToken, como rXTZ, rAtom, rDot, etc.), los rTokens son negociables y pueden obtener recompensas de apuesta de la cadena original al mismo tiempo.

StaFi es una abreviatura combinada de Staking + Finance. Es un protocolo descentralizado construido con el sustrato. La capa de contrato se compone de múltiples contratos de participación, y la capa de aplicación es principalmente una plataforma de negociación de rTokens.

Resumen Stafi Protocol (FIS) Token:

El mundo de PoS (Proof of Stake) adoptó el modelo de Stake como una característica de seguridad, sopesando a sus jugadores, no la potencia de cómputo como su contraparte de PoW (Proof of Work), sino la cantidad de tokens que están apostando, resolviendo la extravagante carrera armamentista de poder de cómputo por la derecha para producir. Sobre la base de eso, estaba haciendo su debut al tiempo que afirmaba su superioridad sobre PoW. Cualquier sistema de PoS se basa en la capacidad de juego de su token, como un enfoque para mantenerlo lo suficientemente democrático. En cierto modo, está resolviendo el problema de centralización de la potencia informática en PoW. Este mecanismo, sin embargo, pone en juego a “Stake”.

Mientras que las soluciones relevantes no son lo suficientemente perfectas hasta ahora, algunas perjudican los intereses de los poseedores de tokens, otras deprecian el sistema en su conjunto. En un extremo del espectro de PoS, casi todas las pruebas de campo integran incentivos para una relación de participación más alta desde un aspecto de seguridad. En el otro extremo, también están vinculando tokens de participación a un período de bloqueo para evitar posibles ataques de un apostador de tokens voluminoso.

En el medio hay una paradoja entre la seguridad de la red principal y la liquidez de los tokens. Es decir, un sistema que bloquea todos los tokens apostados es extremadamente seguro, pero el crecimiento de su valor está al borde debido a la liquidez de cero tokens. Por lo tanto, estamos decididos a crear un protocolo descentralizado que brinde liquidez, que pueda hacer que los activos bloqueados circulen libremente. De esta manera, la liquidez está garantizada mediante la emisión de rToken (token de recompensa), mientras que los tokens originales se apostan a la cadena permanecen comparativamente estáticos para mantener el sistema seguro.

Ⅰ.Fondo

El PoS fue presentado en 2011 por Quantum Mechanic en Bitcointalk Forum. El sistema reemplaza de forma creativa el peso de la potencia de cálculo por el peso simbólico en las elecciones de Block Producer. Los poseedores de tokens pueden reclamar su ejecución de BP al sistema apostando sus tokens, mientras que el sistema selecciona BP a través de un algoritmo aleatorio. Los seleccionados serán los encargados de empaquetar, verificar las transacciones y prolongar la cadena. Como llegó tarde al juego, PoS se basó en la experiencia de PoW con respecto al consenso, las elecciones, el empaquetado, la validación, etc.

A medida que avanza la tecnología, PoS está dirigiendo el desarrollo del mundo blockchain en rendimiento, capacidad y sostenibilidad. 2019 y el año siguiente verán, con entusiasmo, el aterrizaje del consenso de PoS 1 de segunda generación, ya que proyectos como Cardano, Tezos, Cosmos y Polkadot pronto lanzarán la red principal, lo que los convertirá en la piedra de toque del consenso de PoS en la nueva era.

El modelo de participación en PoS anuló el peso de la potencia informática, integrando el derecho de posesión con el de la minería. Para que los poseedores de tokens puedan participar en el consenso del sistema simplemente mediante la participación. Durante todo el proceso, los titulares de tokens solo tienen que ejecutar servidores de ciertos estándares o delegar en validadores profesionales (después de 2015, todos los proyectos principales de PoS comenzaron a integrar un mecanismo de delegación para mejorar la tasa de participación de los tokens, lo que hace que el sistema sea más seguro). Además, la elección aleatoria resuelve el problema del despilfarro de la potencia informática provocado por las competiciones mineras. Al mismo tiempo, se crea una nueva relación blockchain: los titulares son mineros, lo que da un nuevo aire al mundo de las cadenas públicas.

Los incentivos, sin importar cuando se trata de PoW o PoS, se integran para fomentar la participación en la operación de los nodos. Justo antes del lanzamiento de una red principal que adopte el consenso de PoS, el sistema fortalecerá los incentivos para garantizar que se apuesten suficientes tokens. Por lo tanto, se bloquearán más monedas que se distribuyan inicialmente para aumentar la seguridad sistémica. Como Arthur, el fundador de Tezos, escribió en el documento técnico de ese proyecto: los incentivos preliminares deben ser lo suficientemente altos. Esto es de suma importancia para un lanzamiento seguro de mainnet. Los participantes deben asumir ciertos costos de tiempo y oportunidad (2). Si los incentivos son insuficientes, la red principal soportará graves amenazas a la seguridad. Otro ejemplo, Cosmos escribió una tasa anual flotante que es tan alta como 7% ~ 20% en sus códigos para motivar el replanteo mientras se lanzaba su red principal.

El período de bloqueo es una característica importante que distingue a PoS del consenso de PoW. En el modelo Stake, el sistema tiene requisitos de estabilidad para los tokens apostados, que se utilizan para prevenir ataques de largo alcance: nada en juego. También existe un problema de fragmentación computacional. Los tokens que se han apostado quedan bloqueados por el sistema durante un período determinado (3). Aunque los poseedores de tokens pueden iniciar el desbloqueo en cualquier momento, los tokens seguirán siendo intransferibles durante el período de desbloqueo. Es decir, los tenedores aún no pueden esquivar el riesgo de fluctuaciones de valor del token en esa fase. Esto está subrayado por la contradicción entre la seguridad de Token Stake y la liquidez de los tokens.

La paradoja, en gran medida, causa problemas en ambos sentidos. Mucha gente tiene demasiado miedo de apostar y, como resultado, el sistema estará en peligro. Esta es una pendiente resbaladiza, ya que un pequeño nexo se apodera de la mayoría de los frutos de recompensa mientras el sistema sigue siendo muy riesgoso. Para algunos proyectos de consenso de POS que ya se han lanzado, la tasa de participación es de aproximadamente el 40%. En cuanto a esos proyectos estrella, el número es generalmente alrededor del 50% ~ 60%, hasta el 80%, los menos conocidos solo alrededor del 20%. En teoría, la tasa de participación más satisfactoria, desde el punto de vista de la seguridad, debería ser del 100%, pero a menudo esto no es realista. Además, la tasa de participación del 100% significa que la liquidez del token es 0.

Para muchos proyectos con la visión de crear un sistema operativo blockchain (sistema operativo), la liquidez del token juega un papel importante en sustentar la operación y el valor de el sistema. Entonces, el impacto de la liquidez cero es casi completamente negativo. En la actualidad, PoS world no ha llegado a un acuerdo sobre una tasa de participación razonable. O tal vez deberíamos decirlo de esta manera: es imposible llegar a un acuerdo porque probar una red distribuida con un entorno simulado es casi imposible.

Stafi proporciona una solución segura para abordar el conflicto entre la seguridad de la red principal y la liquidez del token en el modelo Staking. El poseedor del token obtiene activos vinculados de valor equivalente a los tokens mediante Staking a cambio de rTokens equivalentes. Por ejemplo, si un usuario apuesta 1 XTZ, obtendrá rXTZ (recompensa XTZ) que es equivalente al token original.

rXTZ representa rendimientos regulares de tokens y la propiedad de XTZ en la cadena original. Al mismo tiempo, rXTZ puede negociarse en el mercado de activos en condiciones de servidumbre según el protocolo Stafi. A diferencia de XTZ que está apostado y bloqueado en la cadena original, el rXTZ negociable no tiene período de bloqueo, pero sigue generando retornos. Como resultado, los tenedores de rXTZ ya no necesitan asumir el riesgo de volatilidad y emitir juicios oportunos sobre las condiciones del mercado. El protocolo Stafi otorga a los titulares más derechos.

Por motivos económicos, un titular se incorporará al contrato de Stake para Staking porque los riesgos ya no existen. Esto servirá como una adrenalina para la tasa de apuesta. Teóricamente, los proyectos que están lo suficientemente descentralizados aumentarán la tasa de participación a más del 90% (los tokens faltantes no se consideran) y, al mismo tiempo, mantendrán la liquidez por encima del 90% con la ayuda del protocolo Stafi.

Ⅱ. Trabajo existente: liberación de liquidez

Las formas preexistentes de hacer esto son escasas, que se pueden categorizar en descentralizadas y centralizadas.

Un modelo de circulación de tokens centralizado a menudo es respaldado por un tercero, que obtiene la propiedad de los tokens al recolectarlos de los titulares y luego realiza Stake de manera intensiva. Los tokens que están apostados se usarán para producir bloques a través de un nodo, siendo así recompensados. Cuando el tercero obtenga suficientes tokens, estará bien posicionado para emitir tokens alternativos a sus clientes. Luego, también puede lanzar un par comercial con ese token emitido en un extremo, en colaboración con un intercambio centralizado; o incluso crear un par comercial en cualquier intercambio descentralizado. Los titulares de ese token pueden intercambiar la propiedad (también el derecho de redención y el derecho de ingresos) del token original, sin canjear los tokens en la cadena principal. De esta manera, la liquidez de los tokens de Stake se impulsa, hasta cierto punto. Sin embargo, existen efectos secundarios.

Este modelo es casi imposible sin la confianza de los poseedores de tokens en el respaldo de un tercero y en la autenticidad de su derecho de redención e ingreso. La confianza por sí sola es todavía insuficiente. Los titulares deben tener en cuenta la capacidad del tercero de garantizar la profundidad comercial del par comercial con el token.

Esta capacidad está determinada por varios factores, de los cuales uno importante es el bolsillo profundo de terceros lleno de tokens de participación. Un tercero a pequeña escala tiene derecho a emitir los activos en garantía. Sin embargo, si se ejerce el poder, pocos pueden responder. Y esta forma de liberar liquidez existe solo de nombre. Por otro lado, si un solo tercero voluminoso acuña tokens alternativos masivos, puede subyacer otro riesgo: la centralización, exponiendo a esa parte a los ataques de los piratas informáticos. Los activos de los usuarios también pueden sufrir graves pérdidas. Se pueden encontrar ataques similares en el historial de ataques a intercambios centralizados, lo que sucedía con frecuencia. Aparte de los problemas de seguridad, este enfoque se opone al espíritu muy descentralizado en el mundo blockchain.

Otro enfoque centralizado radica en la cooperación entre una parte del proyecto (Desarrolladores o Devs) y un intercambio centralizado. Los activos que están apostados están respaldados por la parte del proyecto para ese intercambio. O, los desarrolladores pueden incluso delegar la custodia de los tokens de Stake bloqueados al intercambio (siempre que la propiedad de los tokens que están apostados la tenga explícitamente Devs cuando se diseñó Stake).

Con el respaldo de Devs, el intercambio puede emitir un token alternativo y crear múltiples pares comerciales derivados de este token para garantizar la liquidez de los tokens de Stake. Mientras tanto, admite todas las acciones de canje de tokens de apuesta en la cadena principal por ese token. Pero el intercambio no se puede eludir. El problema es que los desarrolladores cambian las relaciones de propiedad de los activos y se apropian indebidamente de los activos de forma arbitraria. Cuando se entrega la propiedad de los tokens En el intercambio, pueden ocurrir problemas como acuerdos encubiertos o malversación de fondos. Hay ejemplos en el robo de cambio en la historia. En pocas palabras, los dos enfoques mencionados anteriormente se desvían completamente del espíritu descentralizado de la cadena de bloques.

El tercer enfoque es que los desarrolladores modifiquen el protocolo subyacente para obtener Liquid Token después de apostar (que se puede llamar PBLT, Project-Base Liquid Token). Los usuarios pueden intercambiar PBLT sin esperar el tiempo de desbloqueo del Staking Token, resolviendo la amenaza de seguridad provocada por la desestaca frecuente y brindando comodidad a los usuarios. La ventaja de esta solución radica en PBLT como un token alternativo respaldado por una entidad a nivel de sistema para garantizar la seguridad. Y al mismo tiempo, los derechos de los PBLT son reconocidos por todo el consenso. Sin embargo, el problema es que la mayoría de las cadenas públicas que se han lanzado aún mantienen una actitud relativamente neutral, ya que puede ser difícil modificar directamente la capa subyacente y el proceso de desarrollo comunitario abierto se verá tenso. Para los titulares de tokens de PoS, esta no es una solución completa. En la actualidad, solo Cosmos y Near Protocol han presentado sus propias ideas. Los titulares de otros activos no pueden resolver sus problemas de bloqueo de esta manera.

El protocolo de Stafi está destinado a establecer un contrato de participación en el nivel superior, de modo que el titular pueda iniciar una participación a través del contrato designado y, al mismo tiempo, obtener rTokens, un token alternativo. Los rTokens pueden intercambiar sus posesiones en el intercambio de activos vinculados construido en la capa de aplicación. El proceso de participación del titular y el proceso de emisión de rToken se ejecutan automáticamente mediante el código de contrato. No hay necesidad de ningún endoso de terceros, y el usuario que tiene el token de Stake puede iniciar Stake o canjearlo en cualquier momento, el contrato se ejecutará automáticamente una vez que se apruebe la validación. Excepto por la ausencia de intervención de terceros, todos los derechos de distribución de rToken se devuelven a los titulares de los tokens de la cadena original.

Además, los tenedores pueden emitir los activos garantizados que devengan valor del valor correspondiente, que es similar al método actual de titulización de activos. La mayor diferencia es que son todos y cada uno de los individuos, pero no las instituciones, quienes emiten activos en garantía. El significado de emisión individual es resistir la volatilidad. Por lo tanto, en teoría, este método descentralizado debería motivar mejor al titular de la cadena original a obtener rTokens. Con este fin, la cantidad de rTokens en el mercado también será suficiente para apuntalar el mercado de negociación de bonos con activos bonificados. Mientras tanto, este modelo descentralizado estimulará a la inversa la negociación de activos vinculados, reduciendo así las transacciones al contado. Como resultado, finalmente se hará realidad el gran panorama de la emisión masiva y la negociación de activos en condiciones de servidumbre.

La emisión masiva de rTokens está respaldada por Stake Assets, y Stake Assets está respaldada por la cadena / función pública detrás de su modelo. En la actualidad, no se ha abusado del modelo de Stake, lo que garantiza la calidad de los activos de Stake. Pero el problema / riesgo de este tipo de activo consolidado es que el ingreso regular de este activo de Stake depende en gran medida del Token. Aunque el tenedor puede continuar obteniendo ingresos a través de Stake, esta expectativa de ingresos a la moneda legal sigue fluctuando, lo que provoca expectativas inconsistentes de la negociación de rToken en el mercado comercial.

El apalancamiento puede llenar el mercado en grandes cantidades, lo que brinda más oportunidades y posibilidades para la creación de operaciones de activos vinculados descentralizados en Stafi. Cuando se lance una gran cantidad de proyectos de consenso de PoS en la red principal de 2019 a 2020, los activos de Stake proliferarán y las transacciones se volverán más frecuentes. Cuando el tenedor de la moneda también es el deudor, los tokens apostados servirán como garantía. Y el derecho de rescate cambiará a medida que se negocie la garantía. Todas estas relaciones están estipuladas por contratos inteligentes, no por empresas o instituciones centralizadas, y esto destaca a Stafi, un protocolo descentralizado, entre sus contrapartes centralizadas.

Ⅲ. Protocolo de Stafi

Stafi es un protocolo descentralizado que potencia la liquidez. Abarca 3 capas: capas inferiores, contraídas y de aplicación. La capa inferior se basa principalmente en un sistema blockchain establecido por Substrate (que es una arquitectura blockchain desarrollada por Parity, y toda la arquitectura integra muchos módulos de desarrollo, incluido el módulo de consenso, el módulo P2P, el módulo Staking, etc.). La capa de contrato admite la creación de una variedad de contratos de Staking, como contratos de Staking para XTZ, Atom y Dot respectivamente. El poseedor del token puede apostar mediante contrato de apuesta, lo cual es consistente con los incentivos de inflación obtenidos por la apuesta ordinaria. Pero la diferencia es que el titular también puede obtener rTokens. Por último, la capa de aplicación admite API de terceros basadas en Stafi o API personalizadas para crear un mercado de comercio de activos de bonos descentralizados para rTokens circular, transferir y comerciar en el protocolo de Stafi.

El protocolo se ejecuta de forma puramente descentralizada. Stafi, que se basa en Substrate, se conectará a Polkadot como una cadena paralela, compartiendo el consenso subyacente de Polkadot. Polkadot también garantiza la seguridad y el rendimiento principales. La capa principal es el nivel del contrato, y la propiedad del token de participación está totalmente garantizada por el código del contrato. Stafi utiliza un protocolo de almacenamiento de claves distribuido para garantizar la seguridad de la dirección de estaca mediante firmas múltiples. El titular puede iniciar la Participación o canjear la Participación en cualquier momento y en cualquier lugar sin la necesidad de la intervención de un tercero. Cuando el poseedor de la moneda inicia el contrato de apuesta a la apuesta, los incentivos de inflación del sistema se pueden obtener con regularidad. Mientras tanto, cualquier titular de rTokens puede iniciar un canje del contrato de participación correspondiente en cualquier momento y en cualquier lugar (la operación de canje interactúa con la cadena original a través del protocolo Stafi. Una vez que la transacción de canje se escribe en la cadena, las monedas de participación se enviarán al cuenta de monedas después de desbloqueado.)

El protocolo Stafi garantiza que todas y cada una de las alternativas de rToken corresponden exclusivamente al token de la cadena original. Es decir, solo el titular de los rTokens puede iniciar el canje del token original en el contrato de Stake. Cuando A intercambia rTokens por B, A ya no tiene el derecho de canje sobre esos tokens, y B ahora puede iniciar el canje del contrato de Staking. Todo el proceso no requiere la intervención de terceros.

Cualquier tercero puede establecer un intercambio descentralizado de activos vinculados utilizando el protocolo Stafi en la capa de aplicación. Todos los intercambios de rToken comparten la profundidad de la transacción. Con el creciente número de cadenas públicas que adoptan PoS lanzando sus redes principales, la cantidad y variedad de tokens de Stake se disparará. Y rTokens se negociará con más frecuencia. Como resultado, los desarrolladores serán recompensados enormemente, en forma de tarifa de transacción, por las transacciones rToken que iniciaron.

Ⅳ. Implementación

1. Contrato de replanteo

El contrato que crea la interacción con la cadena de participación original en el nivel de contrato de Stafi se denomina contrato de participación (denominado SC). Por ejemplo, para crear un XTZ-SC para conectar Tezos con Stafi. Cuando el usuario A que tiene XTZ inicia una operación de participación en XTZ-SC, el contrato de participación creará primero una dirección de firma múltiple y transferirá XTZ a través de la cadena original de Tezos a esa dirección. Operación de replanteo de la dirección multiseñal. Si tiene éxito, las fichas se bloquearán en la cadena original. Luego, el protocolo Stafi recibirá una prueba de la cadena original de Tezos (Proofs), y luego activará el contrato para generar rXTZs de cantidades iguales a XTZ y enviarlas al staker.

La actualización del contrato de Staking requiere que la cadena original y el protocolo Stafi trabajen juntos, ya que el estado del contrato de cada cadena necesita ser monitoreado, la implementación del contrato de Staking comparte muchas similitudes con el mecanismo de cadena cruzada. Cuando el titular inicia una solicitud de replanteo en el contrato de replanteo, la generación de la cuenta de múltiples firmas se produce en el protocolo de Stafi. Al mismo tiempo, la transferencia del activo personal a la dirección de múltiples firmas se completa con la firma del usuario de la estaca.

Esta transferencia ocurre en la cadena original. Cuando el contrato captura la información de transferencia, se inicia una solicitud de participación desde la dirección de múltiples firmas hasta la cadena original. Una vez que se completa el replanteo en la cadena original, Stafi captura el estado de replanteo de la dirección en la cadena original y lo verifica, y los rTokens correspondientes se emiten en el protocolo de Stafi inmediatamente después de que la validación sea exitosa. A lo largo del proceso, el protocolo Stafi interactúa con la cadena original varias veces.

El monitoreo y captura del estado juega un papel importante en la seguridad de todo el protocolo. El protocolo Stafi captura el estado original mediante retardo de tiempo y validación de múltiples pasadas para garantizar la autenticidad final de la cadena original. Afortunadamente, mejor que los protocolos intercadena preexistentes y el consenso de PoW, la mayoría de los proyectos de PoS lanzados después de 2015 ven la autenticidad final de las transacciones en bloque como una demanda que debe cumplirse. Es decir, cuando se forma la última altura, las transacciones incluidas son deterministas.

En la actualidad, la solución común para la autenticidad final o la implementación determinista oportuna es verificar la legalidad de la transacción antes de empaquetar la transacción a un nuevo nivel. Esta implementación se basa en el algoritmo bizantino tolerante a fallas (BFT) y en algún mecanismo de penalización de bifurcación especificado artificialmente, Slash. En vista de esto, el protocolo Stafi ha mejorado enormemente la seguridad al interactuar con la cadena de consenso de PoS original.

2. Direcciones de firmas múltiples

En la actualidad, casi todos los modelos de Stake se basan en el modelo Account — Cuando el usuario inicia el replanteo, necesita una clave privada de la dirección de cadena original para firmar.

Para garantizar la correspondencia exclusiva entre la propiedad del activo de Stake y rTokens, Stafi diseñó un modelo de dirección intermedia. La propiedad de los activos en esa dirección no pertenece a nadie, lo que significa que nadie puede poseer la clave privada de esta dirección. Stafi garantiza la neutralidad de los activos de las direcciones intermedias a través de la tecnología informática segura de múltiples partes y la tecnología de firma múltiple de umbral, lo que garantiza que las firmas solo se realicen cuando el titular de rTokens inicia un canje.

La informática multipartita segura implica privacidad, lo que requiere la participación de un grupo de certificadores con funciones especiales en Stafi. Un cierto número de validadores, que se denominan Stafi Special Validator (SSV) son firmados por sus propias claves privadas y transmitidos a través de un canal seguro para verificar la validez de la firma, y, finalmente, realizar el restablecimiento de la firma de la dirección intermedia. Esta dirección intermedia no tiene una clave privada, ni está almacenada en el protocolo Stafi. Está formado por la firma del certificado privado del autenticador especial solo cuando se requiere la firma. La implementación de la tecnología de firma múltiple de umbral se da cuenta de que parte, no todos, de los generadores pueden generar la firma de clave privada, que puede satisfacer en gran medida la necesidad de la firma.

Por ejemplo, una dirección de múltiples firmas establece contacto a través de una clave pública de múltiples validadores (digamos 21). Cuando una persona que tiene rTokens necesita iniciar un canje, solo se requieren 16 firmas de 21 servidores de verificación para verificar Staking y Unstake para Stake Assets.

3. Computación segura entre varias partes

El cálculo seguro de múltiples partes se centra principalmente en cómo calcular de forma segura una función predefinida sin la existencia de terceros no confiables, abordando una realidad problemática que es un resultado que depende del cálculo de datos de múltiples partes donde esas partes no están dispuestas a compartir los datos originales.

Con el cálculo seguro de múltiples partes, el resultado final se puede verificar sin revelar el valor de entrada inicial a otro tercero. En el contrato de Stafi Staking, el usuario que apuesta debe generar una nueva dirección multiseñal. Cuando el titular del rToken inicia un canje del contrato de participación, la dirección de firma múltiple debe crear una firma de clave privada con la participación de validadores especiales durante el cálculo y la generación. Los validadores transmiten los resultados del cálculo a través del canal cifrado y pueden verificar mutuamente los resultados sin necesidad de revelar su propia clave privada. Es una forma segura de desbloquear y canjear el Contrato de Staking.

4. Transferencia de propiedad

Cuando se completa la operación de Staking, el derecho de canje de XTZ en la dirección de múltiples firmas está en manos del titular de rXTZ. Solo el titular de rXTZ tiene derecho a canjear el XTZ-SC, otros titulares no tienen derecho a canjear. Si el usuario A intercambió XTZ con el usuario B, entonces el usuario A pierde el derecho de canje a la cadena original XTZ, y la relación de mapeo entre el XTZ y el usuario A la dirección de la dirección con múltiples firmas en el contrato también se le da a la dirección B El usuario B puede iniciar el canje según sus propios deseos o intercambiar rTokens con otras personas. En este proceso, la dirección de múltiples signos completa múltiples rondas de propiedad de la cadena original XTZ a través de la firma de validadores especiales en Stafi que son diferentes a los del mundo Polkadot; no requiere un consenso de producción de bloques.

Los requisitos vienen solo cuando se genera la dirección y los cambios de propiedad. Cuando el usuario A intercambia los rTokens con el usuario B, los validadores especiales (SSV) deben realizar la firma y completar la conversión del Stake XTZ original.

5. Validador especial de Stafi (SSV)

A diferencia de Stafi Validator (SV), un SSV es el testigo de la propiedad del activo en el contrato de Stafi Stake. Cuando el titular elegible inicia el canje del contrato, el validador especial participará en el cálculo y completará la transferencia del activo de la dirección de múltiples firmas a la dirección personal mediante la firma. Cuando no se produce ninguna operación de redención, el validador especial almacena su propia clave privada localmente, a la espera de ser llamado. Un validador especial está compuesto por varias personas seleccionadas al azar. Antes de que se forme la dirección de firma múltiple, Stafi seleccionará N SSV de SV a través de un algoritmo aleatorio. Stafi elegirá aleatoriamente N SSV para realizar el cálculo localmente y transmitir los resultados a través de un canal secreto. Después de la validación, los derechos de participación se obtienen y almacenan localmente en los servidores respectivamente. Todo el proceso está automatizado por el sistema.

Al mismo tiempo, se requerirá que cada SSV ejecute el nodo ligero de los proyectos respaldados por el contrato de participación, a fin de verificar el estado de negociación de la cadena original. Este programa está escrito para todo el cliente validador especial y el validador se realiza automáticamente.

6. Grupo SSV

Para garantizar la fluidez del canal de redención, los certificadores especiales en Stafi realizan tareas en grupos con un turno fijo. Durante su propio turno, un solo grupo certificador completa la generación de direcciones de múltiples señales y el almacenamiento de la clave secreta y, una vez completado el ciclo de ejecución, es reemplazado por otro grupo nuevo. Esto asegura la participación del verificador actual. Un período de validadores dura una Era (1 Era es aproximadamente 24 horas).

La elección para el siguiente grupo se realiza en la Era anterior. Stafi selecciona nuevos SSV de candidatos a SV por tasa de producción de bloques, tasa de participación, etc. Y los nuevos SSV reemplazarán la clave privada de los SSV antiguos por las suyas propias. Mientras tanto, el sistema destruirá la relación establecida con la clave privada de los SSV antiguos. Sin embargo, la rotación frecuente afectará la eficiencia computacional. Cuando Stafi aterrice oficialmente, seleccionará un ciclo de reemplazo razonable que equilibre la seguridad y la eficiencia.

7. Sistema de estímulos y sanciones para validadores especiales

Debido a la importancia de los verificadores especiales, Stafi ha establecido un sistema de estímulos y sanciones para ellos, estimulando comportamientos positivos como cálculos y almacenamiento, y castigando comportamientos negativos como desconexiones y reemplazos no oportunos. Según lo estipulado por el protocolo de Stafi, la participación en la generación de direcciones, computación y firmas será recompensada con el token de Stafi: incentivos FIS. Por otro lado, las sanciones de Stafi por problemas de seguridad son severas. Stafi requerirá que todos los certificadores involucrados en la computación y el almacenamiento mantengan el tiempo designado en línea. Si el certificador se retira con frecuencia, se reducirá drásticamente. Si el tiempo de baja es mayor de N horas, el certificador será encarcelado y no podrá participar en ningún cómputo y almacenamiento del grupo certificador especial durante un período de tiempo. Además, el sistema castigará severamente los ataques que intenten recuperar claves privadas y robar activos de otras personas basándose en datos demostrables en la cadena.

8. Mecanismo de replanteo para validadores especiales

Cualquiera que tenga tokens Stafi puede postularse para convertirse en un certificador especial de Stafi. Un certificador especial debe apostar el token FIS. El token FIS de contrabando es proporcional a la cantidad de participación que se puede aceptar, es decir, cuantas más FIS se apuesten, mayor será el valor del cálculo y almacenamiento de activos de participación. Esto puede aumentar efectivamente el costo de los comportamientos maliciosos conjuntos llevados a cabo por certificadores especiales. Los FIS que están apostados estarán motivados por el sistema y, al mismo tiempo, también es la reserva de fondos para el castigo del sistema. Debido a la especialidad del sistema Stafi, los requisitos para el verificador especial son estrictos, y los nodos en los primeros días después del lanzamiento se abrirán gradualmente para involucrar a los validadores.

9. Seguridad del contrato de apuesta

La seguridad de los activos de un contrato de participación está garantizada de muchas maneras. Primero, la neutralidad de los activos, los activos de replanteo se bloquearán en la cadena original y su relación de mapeo se registrará en el contrato de replanteo. La dirección de firma múltiple está garantizada por los N SSV a través de la tecnología de intercambio de señales múltiples de umbral. Por lo tanto, el SC no está sujeto a ningún control de un tercero. En segundo lugar, la dirección de firma múltiple utiliza el mecanismo de activos. El verificador especial es seleccionado por el algoritmo aleatorio de Stafi. Los verificadores no se conocen entre sí, la posibilidad de colusión se vuelve pequeña y la protección de activos se reemplazará dinámicamente dentro de un período determinado para garantizar la seguridad. . El tercero es punitivo. Cuando el certificador participa en el cálculo y almacenamiento de la firma de clave privada, necesita apostar un determinado FIS para participar.

En caso de un ataque o comportamiento ilegal, el FIS apostado se reducirá, el valor de la apuesta y se podrá procesar. El valor de los activos es directamente proporcional. Cuando se combinan una variedad de condiciones, el sistema Stafi puede castigar de manera efectiva ciertos factores de riesgo. Suponiendo que la mayoría de la gente es honesta, los activos del contrato de Staking pueden garantizar cierta seguridad.

10. Descentralización de los activos contractuales de participación

Cuando un tenedor inicia el Staking a través del Contrato de Staking, toda la relación de activos de Staking se concentrará en un contrato. Aunque cada Staking se inicia con una única dirección, no afectará el grado de descentralización, pero cuando los activos de Staking están demasiado concentrados, son más fáciles de atacar. Stafi evita la concentración de activos estableciendo varios Contratos de participación del mismo tipo para un token.

El monto total del contrato aumentará automáticamente de acuerdo con la cantidad de activos de Staking, y los nuevos activos entrarán en el nuevo contrato de Staking. Al mismo tiempo, Stafi establecerá varios contratos de participación en la etapa primaria. El sistema Stafi distribuirá equitativamente la demanda inicial de participación de manera uniforme entre estos contratos de participación, lo que servirá como un amortiguador. A medida que aumenta la demanda de Stake, el número de contratos se irá incrementando y diferenciando por variables.

Al mismo tiempo, Stafi es un protocolo abierto descentralizado. Los Contratos de Staking desarrollados por los desarrolladores iniciales serán auditados y de código abierto para terceros, que pueden crear sus propios Contratos de Staking para lograr la descentralización de los activos de Staking.

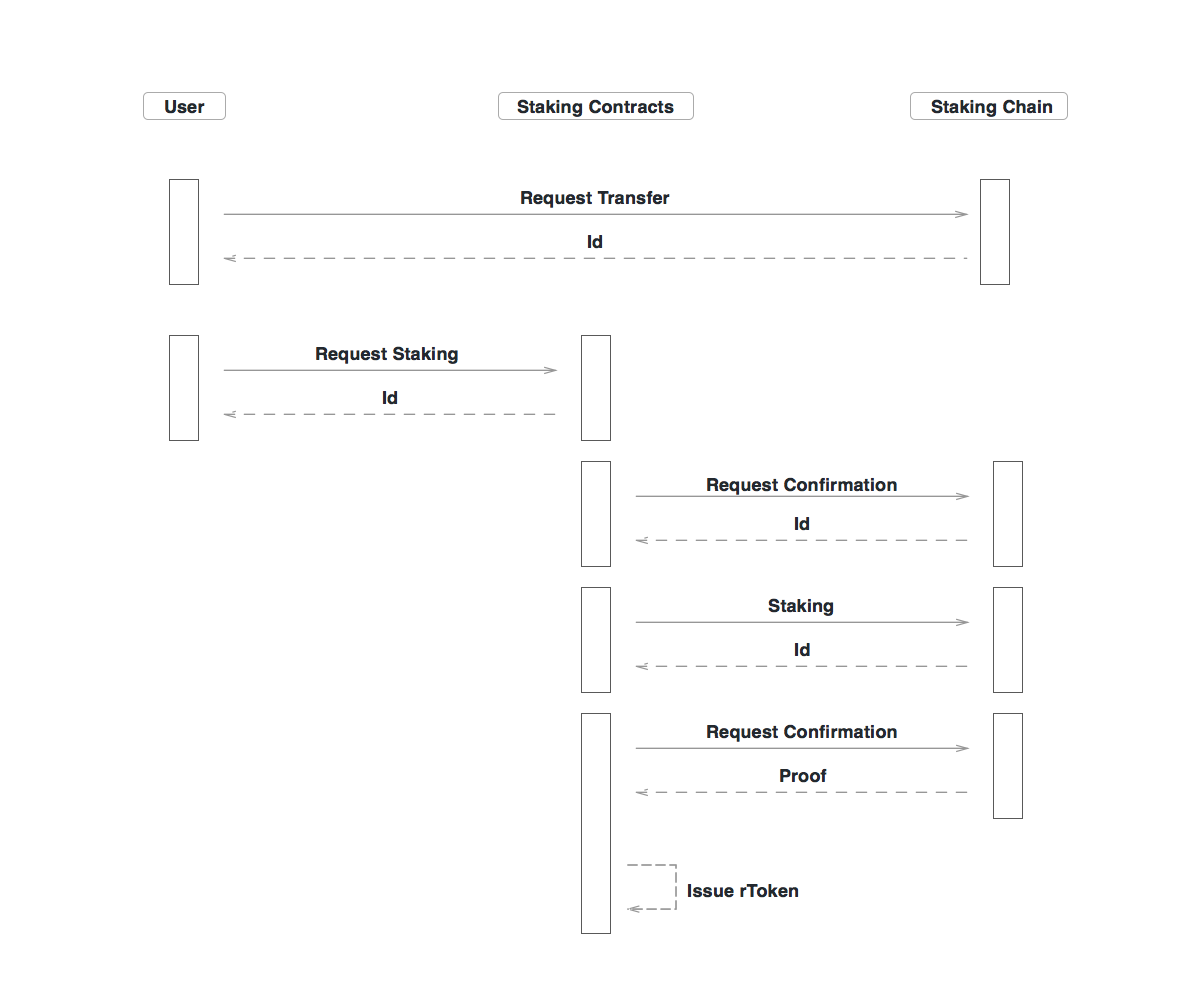

11. Diagrama de secuencia

El proceso de replanteo es el siguiente. El usuario interactúa primero con el SC y luego el SC interactúa con la cadena original. Durante el período, para que la operación del usuario sea lo suficientemente simple, SC debe asumir la responsabilidad de interactuar con la cadena original varias veces. Es importante que SC necesite verificar el éxito del replanteo antes de distribuir rTokens a los usuarios. El siguiente diagrama de secuencia muestra el proceso general de emisión de rTokens.

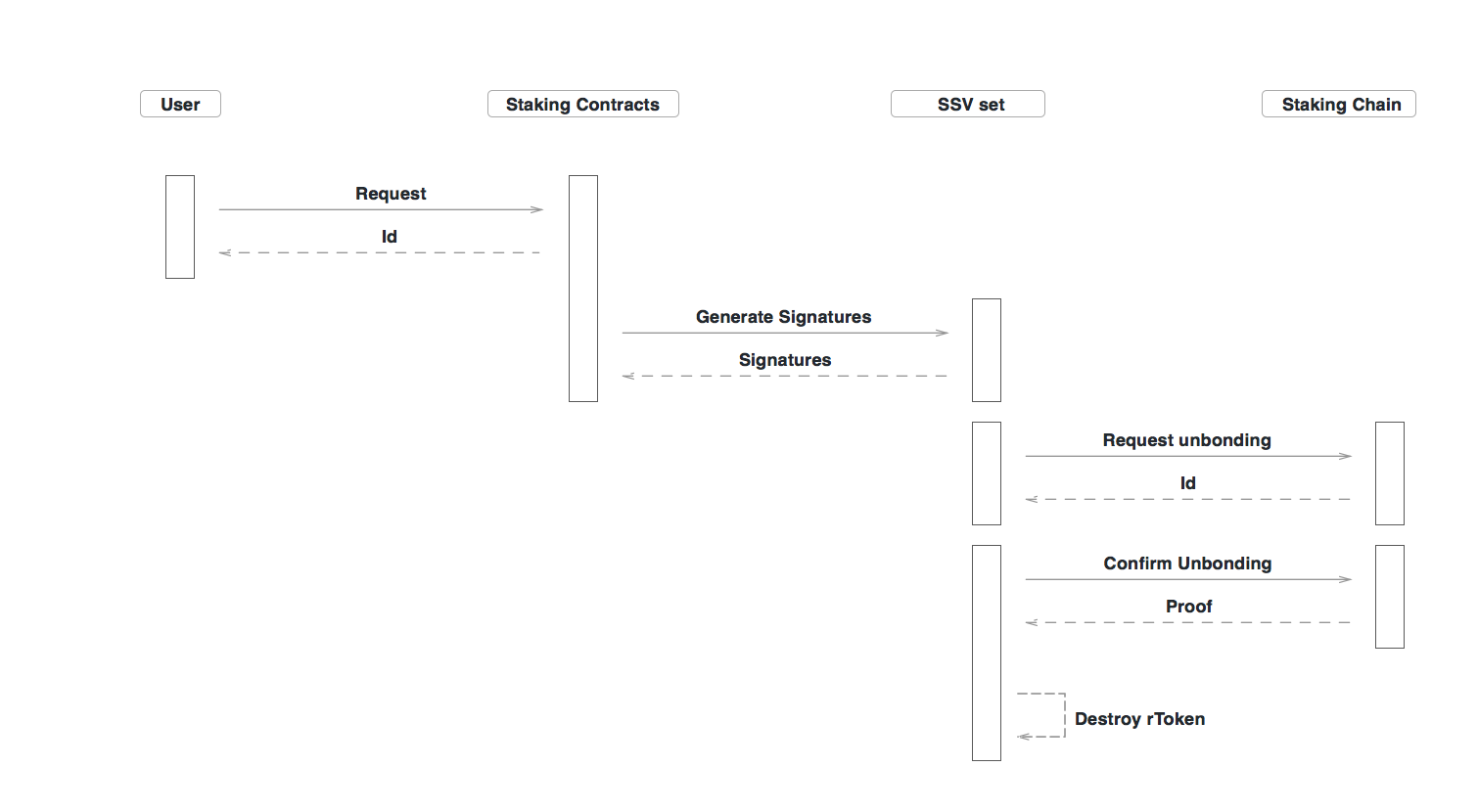

Los usuarios pueden canjear los activos de la cadena original mediante rTokens que poseen en cualquier momento. La modificación de la relación del SC requiere la firma del SSV, porque la relación de registro del activo está en el SC. Cuando el usuario inicia el canje, SC activa la solicitud de firma. Después de que los SSV ejecutan la firma, SC interactúa con la cadena original y envía la solicitud Unbond / Unstake. Luego, SSV verifica la evidencia de desconfianza en la cadena original. Cuando la evidencia sea cierta, los rTokens utilizados para enviar la solicitud serán destruidos.

Ⅴ. Aplicaciones de capa superior

1. Circulación de activos consolidados

El contrato de Staking creado en Stafi libera los activos de Staking y puede circular en Stafi, por lo que los usuarios pueden intercambiar activos fácilmente con otros sin esperar a que se bloqueen los activos originales. El sistema garantiza una correspondencia exclusiva entre rTokens y el activo de la cadena original, por lo que el titular puede canjear el activo de la cadena original en cualquier momento.

Además de circular en el protocolo Stafi, los activos de Staking también pueden circular como un activo común en diferentes canales de negociación de blockchain, como los intercambios comerciales centralizados. Y los intercambios centralizados pueden conectar la interfaz de Stafi y definir el precio inicial de diferentes rTokens. Porque cuando n varía, el precio de transacción de cada activo puede cambiar. Por supuesto, los intercambios descentralizados también pueden enumerar rTokens y ofrecer una variedad de métodos de coincidencia. Es posible que haya más cooperación en el futuro, es decir, el intercambio puede integrar el contrato de Staking y combinarlo con los usuarios de los activos de la cadena original en su propio intercambio. Los activos emitidos se sincronizan directamente con el protocolo Stafi. En pocas palabras, cuando un intercambio se conecta al protocolo Stafi, puede completar fácilmente el acoplamiento de activos e iniciar transacciones.

2. Mercado de intercambio rToken

Stafi Protocol proporcionará una variedad de contratos de Staking para la conversión de tokens originales del proyecto en rTokens. Además, para liberar más liquidez, el sistema evaluará diferentes tipos de rTokens y establecerá un modelo de control de riesgos. Usando ese modelo, el sistema puede emitir FIS como el medio de intercambio de plataforma para reciclar rTokens para usuarios que desean intercambiar rTokens por otros activos pero difícilmente encuentran contrapartes. La tasa de cambio está determinada por el mercado y el nivel de emergencia. El FIS emitido adicionalmente y la tenencia de rTokens traerán riesgos adicionales para los titulares de FIS, pero todos ellos asumirán los riesgos para reducir la posibilidad de deudas incobrables. Mientras tanto, debido a la brecha de precios entre rToken y FIS, cuando rToken canjee el activo, el sistema se beneficiará de él. Todos están bajo el control de ese modelo.

3. Un nuevo protocolo de token de liquidez

Stafi Protocol, que se basa en SC, puede proporcionar liquidez para activos Staking bloqueados. Mientras tanto, el Protocolo Stafi puede crear más tipos de SC para varios activos de replanteo. Los desarrolladores pueden construir libremente en Stafi una variedad de derivados a través de un conjunto de kits de desarrollo SC proporcionados por Stafi.

4. Integración con DeFi existente

La integración con DeFi existente se basa principalmente en el nivel de activos. Los proyectos actuales de Dei están principalmente en Ethereum, y los activos son en su mayoría tokens Erc20. Pero muchos tokens ERC20 tienen una liquidez relativamente baja, y el mercado de Staking Token se puede usar para Defi para obtener más liquidez y carteras de activos. Los tokens de apuesta se pueden lograr uniendo las plataformas de préstamos existentes y las plataformas de hipotecas.

Ⅵ. Tokenomics Stafi (FIS) Token.

El Protocolo de Stafi crea valor al proporcionar liquidez a los activos de participación. Staker puede obtener recompensas por inflación mientras circula rToken para responder al mercado de manera oportuna. El protocolo captura el valor de la liquidez y envía el valor al protocolo. El FIS es el token de utilidad digital nativo criptográficamente seguro del protocolo Stafi, FIS es una representación transferible de funciones atribuidas especificadas en el protocolo / código del protocolo del personal, diseñado para desempeñar un papel importante en el funcionamiento del ecosistema en el Stafi. protocolo, y está destinado a ser utilizado únicamente como el token de utilidad principal en la plataforma.

FIS es un token de utilidad funcional no reembolsable que se utilizará como medio de intercambio para transacciones entre participantes del protocolo Stafi. El objetivo de introducir FIS es proporcionar un modo de pago y liquidación conveniente y seguro entre los participantes que interactúan dentro del ecosistema en el protocolo Stafi, y no es, ni pretende ser, un medio de intercambio aceptado por el público (o una parte del público) como pago por bienes o servicios o por la condonación de una deuda; tampoco está diseñado ni destinado a ser utilizado por ninguna persona como pago por ningún bien o servicio que no sea proporcionado exclusivamente por el emisor.

FIS no representa de ninguna manera ninguna participación, participación, derecho, título o interés en la Fundación, el Distribuidor, sus respectivas afiliadas o cualquier otra compañía, empresa o emprendimiento, ni FIS dará derecho a los tenedores de tokens a ninguna promesa de honorarios. dividendos, ingresos, ganancias o retornos de inversión, y no están destinados a constituir valores en Singapur o en cualquier jurisdicción relevante. FIS solo se puede utilizar en el protocolo Stafi, y la propiedad de FIS no conlleva ningún derecho, expreso o implícito, aparte del derecho a usar FIS como un medio para permitir el uso y la interacción dentro del protocolo Stafi.

El protocolo Stafi creará diferentes contratos de participación para manejar diferentes tokens de participación. Estas fichas de apuesta se bloquean en la cadena original para obtener recompensas de inflación. Cuando rToken es transferido o canjeado, se cobrará una tarifa por apostar recompensas cuando el usuario opere. Será proporcional a la recompensa, que se denomina Tarifa líquida en el protocolo.

Las tarifas basadas en las recompensas de Staking aumentarán con el uso y la expansión de SC. El valor de mercado actual de Staking Token es de 1.400 millones de dólares, y alrededor del 60% de esos tokens están bloqueados. Una estimación optimista es que cuando el protocolo Stafi admite los SC de ETH2, XTZ, ATOM, EOS y el Staking Token desbloqueado por SC representa aproximadamente el 10% del mercado, las tarifas cobradas por los ingresos de Stafi serán muy impresionantes.

Para calcular las tarifas devengadas por Stafi:

De los cuales v es el valor de mercado de diferentes fichas de participación, α es la proporción de fichas bloqueadas, β es la tasa de inflación anual y γ es la tasa de tarifa de circulación. Suponemos que la tarifa de circulación es del 30%, la recompensa por inflación promedio es del 5% y la tasa de participación promedio es del 50%.

El valor capturado se utiliza para equilibrar. El desarrollo y la aplicación de SC es una fuente importante de ingresos para el protocolo Stafi. La inflación es para lograr la descentralización del protocolo Stafi. El FIS se distribuiría para proporcionar los incentivos económicos que se consumirán para alentar a los participantes a contribuir y mantener el ecosistema en el protocolo Stafi.

La producción de cada bloque requiere que el validador contribuya con su recursos informáticos, de ancho de banda y de almacenamiento, por lo que el FIS generado por el mismo bloque se utiliza para compensar los esfuerzos realizados por el validador. Al mismo tiempo, debido al diseño especial de SC, el protocolo también requeriría que los validadores de nivel superior brinden servicios de seguridad, como servicios de firma múltiple, servicios de nodos ligeros, servicios de máquinas de Oracle, etc., y los servicios correspondientes también lo harán. ser incentivado por la distribución de tokens FIS.

FIS es una parte integral e indispensable del protocolo Stafi, porque sin FIS, no habría ningún incentivo para que los usuarios gasten recursos para participar en actividades o proporcionar servicios para el beneficio de todo el ecosistema en el protocolo Stafi. Los usuarios del protocolo Stafi y / o los titulares de FIS que no participaron activamente no recibirán ningún incentivo FIS.

Todos los tipos de incentivos se suman para formar una tasa de inflación de un año.

El diseño de la tasa de inflación es un problema económico complejo. A través de la investigación, encontramos que la tasa de inflación de los proyectos de PoS en el mercado generalmente se establece entre el 5 y el 20% anual, la mayoría ajustada dinámicamente de acuerdo con la tasa de participación general.

La tasa de inflación anual inicial de Stafi se divide en dos partes, para el validador SV y SSV respectivamente. La tasa de inflación anual para SV es [2.5%, 10%], ajustada dinámicamente según la tasa de Staking, y la tasa de inflación anual para SSV es [1%, 2%], ajustada dinámicamente según el número de llamadas de servicio. En teoría, la tasa de inflación total disminuirá año tras año y con la adopción de SC.

Modelo de FIS token

Hay dos tipos de tokens en el protocolo Stafi, uno es un token alternativo (actualmente rToken) y el otro es un token nativo (FIS). Las funciones de los dos tokens en el protocolo son diferentes. rToken asume principalmente el medio de liquidez, y el capital se atribuye a funciones / derechos heredados de Staking Token. Como token nativo del protocolo Stafi, FIS es principalmente un medio de transacción del sistema, principalmente responsable de la captura de valor, los incentivos de consenso y la prevención del abuso del sistema (tarifa Tx).

1. La apuesta de validadores e incentivos

Una red PoS abierta necesita incentivar a los validadores. Al mismo tiempo, para evitar daños, los validadores deberán apostar FIS como una forma de depósito de seguridad antes de participar en la validación, y después de completar el cálculo y el almacenamiento, tendrán derecho a obtener las recompensas FIS asignadas al sistema. El FIS estacado se bloqueará, y si el validador comete un delito o una infracción, el FIS bloqueado se cortará. Los SSV se eligen entre los SV. Los candidatos serán evaluados según varios criterios, como el tiempo en línea, la proporción de tokens gratuitos por tokens de apuesta, etc. En general, para la seguridad de los activos del contrato, el sistema estipula que la cantidad de FIS de participación es proporcional a la cantidad de activos de participación que se pueden procesar, lo que significa que cuanto más participación de FIS, más activos de contrato de participación se pueden procesar, y puede obtener más recompensas FIS. Si el sistema detecta el comportamiento deshonesto de los SSV, el sistema también aplicará Slash en el Staking FIS, y la proporción de Slash depende de la gravedad del daño.

2. Tarifa de Tx

El contrato de participación creado en Stafi obtuvo el rToken circulado en el protocolo de Stafi a través de la participación en cadena original. El rToken que circula en el protocolo Stafi necesita pagar FIS para obtener la potencia de cálculo. Los validadores empaquetan la transacción y la cargan con los últimos datos del bloque. Una vez que se actualiza la última altura de bloque, se completan las transacciones rToken. El monto de la tarifa FIS Tx es relacionado al tamaño de los datos de la transacción que necesitan ser procesados. El modelo de tarifas para transacciones ordinarias es el siguiente:

Entre ellos se encuentra el parámetro a ajustado dinámicamente según la situación de la transacción de la red, el tipo (tx) es el parámetro ajustado dinámicamente según el tipo de transacción, la tarifa base es la tarifa básica, lengthOf (tx) es el tamaño de los datos de la transacción y el peso (tx) es una función de síntesis de duración y estado.

Por último, el FIS determina el precio de la tarifa. Si el FIS pagado es mayor que los recursos necesarios para la operación del sistema, el sistema devolverá el FIS restante a la cuenta del contrato después de que se complete la transacción. De lo contrario, el sistema dejará de funcionar cuando no haya recursos de pago FIS.

Contratos de Call Staking

El protocolo Stafi abrirá múltiples interfaces para terceros. La llamada del contrato consumirá los recursos informáticos del sistema. Para limitar los ataques maliciosos de bajo costo y también para cumplir con un cierto grado de llamada comercial, cuando la frecuencia de la llamada del contrato alcanza un cierto nivel, la persona que llama debe pagar ciertos recursos informáticos. Por supuesto, el interlocutor comercial puede personalizar al pagador, ya sea el usuario de la plataforma o la propia plataforma. El modelo de tarifa general se cotiza en FIS. El sistema calculará los recursos informáticos y los recursos de almacenamiento pagados por el nodo al llamar, comparará el FIS pagado por la persona que llama y determinará el modelo final.

Todas las tarifas de transacción obtenidas del protocolo se distribuirán a la SV y la Tesorería del Protocolo en una determinada proporción. Los parámetros de la relación se pueden modificar a través de la gobernanza en línea.

4. Tesorería del Protocolo

Para lograr la descentralización y el desarrollo sostenible del protocolo, parte de los ingresos por comisiones de transacción del sistema se enviarán a la tesorería del protocolo para apoyar el desarrollo posterior y el trabajo comunitario. Las fuentes de la tesorería son principalmente incentivos de inflación, tarifas de circulación, tarifas de transacción, depósitos Slash, etc. A través de un sistema de propuesta, los titulares de FIS podrían votar sobre los parámetros de la plataforma, así como las características a desarrollar. Para evitar dudas, el derecho de voto se limita únicamente a votar sobre las características del protocolo Stafi; el derecho a voto no da derecho a los titulares de FIS a votar sobre el funcionamiento y gestión de la Fundación, el Distribuidor o sus respectivas afiliadas, o sus activos, y no constituye participación alguna en el capital social de ninguna de las entidades antes mencionadas.

Si el FIS en la tesorería no se agota dentro de un período determinado, se iniciará el plan de quema. En los primeros días, el Protocolo espera mucha participación, por lo que la fundación decidirá el uso y quema del tesoro nacional. Cuando el acuerdo sea sofisticado, el uso del tesoro nacional estará abierto a la comunidad.

5.La distribución inicial de tokens

Una gran parte de la distribución inicial de FIS se asigna a la recompensa comunitaria. Los usuarios pueden participar en la participación a través de Contratos de participación para obtener recompensas de la comunidad. La cantidad obtenida es directamente proporcional a la cantidad de trabajo realizado a través del valor total de Staking Token. Este proceso se llama Staking Drop. Staking Drop es un mecanismo de incentivo inicial diseñado por Stafi para estimular la adopción temprana de Stafi. El valor global de Stafi depende de la expansión de SC. Los nuevos incentivos pueden aumentar la recaudación de las tarifas de circulación.

Con el fin de ocupar una mayor cuota de mercado y atraer a más usuarios, consideramos Staking Drop como una campaña a largo plazo, que se llevará a cabo anualmente. Los diferentes períodos de lanzamiento aéreo se adaptarán a los diferentes proyectos según los períodos de bloqueo designados. Se pueden permitir varios lanzamientos desde el aire a un solo proyecto, pero la escala disminuirá. El incentivo inicial se establece lo suficientemente alto como para atraer a más poseedores de tokens a participar. El modelo básico de Staking Drop es el siguiente:

Ⅶ. Resumen

En la etapa actual, es necesario potenciar para mejorar la liquidez de los activos de Staking. Con el lanzamiento de más cadenas públicas de PoS en 2019 ~ 2020, el mundo de las criptomonedas dará la bienvenida a un mar de activos de Staking. Se estima que en los próximos 2 ~ 3 años, el valor de mercado de los activos de Staking alcanzará el nivel de 100 mil millones, cuando muchos activos se bloquearán debido a cuestiones de seguridad. El valor de la liquidez también disminuirá. El protocolo Stafi parte de los activos Staking y tiene como objetivo crear un protocolo de emisión de activos alternativo descentralizado. En la etapa primaria, se centrará en proporcionar activos de Staking sin el respaldo fiduciario de un tercero. Mientras tanto, emitirá productos alternativos de los activos de Stake de forma cruzada, abordando así la contradicción entre la liquidez y la seguridad de los activos de Stake. No importa cuando se trata de XTZ, ATOM o DOT, DFN que aparecerán en el futuro, emitirán rTokens en el protocolo Stafi como una mejora de la liquidez de los tokens. Stafi proporciona una plataforma de comercio y circulación para efectos que exigen una liquidez aún mayor.

Para los tokens nativos, rToken se deriva de ellos. En el mundo de DeFi, sin embargo, rToken es un activo subyacente incomparable. Desarrollar derivados financieros utilizando rToken como punto de referencia puede evitar dañar la seguridad de la cadena original. Por tanto, Stafi se convertirá en una infraestructura indispensable para DeFi. Este es también un objetivo en nuestro desarrollo futuro.

Ⅷ. Trabajar en el futuro

Tenemos muchos desafíos por delante si queremos ver rTokens circulando extensamente y activos derivados florecientes basados en rToken. Existen desafíos para la tecnología y también para el fomento de la confianza. El Protocolo Stafi necesita protección. La seguridad de los activos de Staking gestionados por Stafi Protocol es una premisa. Sin eso, no habrá más Stakers que quieran Staking a través de Stafi. Y si tenemos un Protocolo seguro, Stafi también puede sobrevivir a ataques de ciberseguridad y eventos de cisne negro, incluso si administra una gran cantidad de activos de Staking. Y con la seguridad implementada, los desarrolladores pueden estar dispuestos a desarrollar más aplicaciones basadas en rTokens y obtener más activos.

Por lo tanto, para Stafi, hay mucho trabajo por hacer.

Gobernanza en cadena

Stafi es un protocolo descentralizado y su dirección de actualización está estrechamente relacionada con la gobernanza. Para muchos proyectos de consenso de PoS, uno de los enfoques gubernamentales más importantes es establecer Token Staking como método de votación.

La implementación puede variar según los diferentes proyectos adoptando diferentes enfoques de Staking, como estimular la participación de la votación a través de incentivos, o proporcionar una referencia para la votación mediante la predicción del mercado, o incluso evitar la convergencia del resultado de la votación por sistema de delegación. Stafi cree que en realidad hay muchos problemas de votación. Los resultados de la participación y la votación son ampliamente criticados. Proporcionar más referencias e incentivos puede resolver eficazmente el problema de la votación. Sin embargo, no existe una solución perfecta en los mecanismos de votación actuales.

La mayoría de las soluciones son indirectas, combinadas con la optimización de blockchain. Esto conduce a nuevos problemas. Por lo tanto, votar siempre es un tema delicado. Aunque la combinación de blockchain aumenta la eficiencia, esto no ha abordado algunos problemas fundamentales. Stafi implementará la lógica de votación básica en la etapa inicial, luego se actualizará a la lógica de gobierno en cadena y pondrá la solución del problema de votación en el plan de optimización a largo plazo.

Métodos de mantenimiento de clave privada

En la actualidad, la firma de clave privada de la dirección de firma múltiple se realiza a través del algoritmo de firma múltiple de umbral con la participación de múltiples validadores especiales. La clave privada del validador se almacena en el servidor local del certificador (después del cifrado), pero la custodia de los activos y la existencia del validador no es permanente, por lo que es posible que las dos partes no siempre lleguen a un acuerdo en la realidad, lo que pondrá en peligro la seguridad de almacenamiento de los activos.

En la actualidad, Stafi garantiza la aleatoriedad y la puntualidad del almacenamiento de claves privadas mediante la rotación regular, pero el reemplazo frecuente de validadores es un desperdicio de recursos informáticos, por lo que la frecuencia debe mantener un nivel razonable. En la actualidad, no se determina la mejor frecuencia y parte del trabajo futuro se centrará en lograr un equilibrio entre la frecuencia y la seguridad.

De manera similar, la tecnología de firma múltiple de umbral aún requiere confianza en verificadores aleatorios. Stafi está investigando nuevos algoritmos que se pueden utilizar para reducir la confianza con el fin de promover actualizaciones de seguridad de protocolo. En la actualidad, la dirección de investigación de la informática de la privacidad como MPC, TEE, etc. tiene oportunidades potenciales de cooperación con el modelo de seguridad requerido en Stafi. La tecnología informática de la privacidad también se está desarrollando rápidamente. Han surgido los proyectos de aplicación de ingeniería. Por lo tanto, seguiremos explorando de esta manera en el trabajo futuro de la capa de contrato.

Contratos inteligentes distribuidos

Cuando el poseedor inicia el contrato de Staking through Stake, sus tokens serán bloqueados por la cadena original. El mecanismo de seguridad de la cadena original garantiza la seguridad del token apostado. Sin embargo, debido a la existencia de los activos vinculados entre cadenas, rTokens, la relación de mapeo de la cuenta de múltiples firmas del activo se guardará en el contrato de Staking.

Cuando se apuestan más fichas en la cadena original, es más probable que el contrato sea atacado. Aunque la relación de mapeo no es un factor decisivo en la redención de los activos de la cadena original, el ataque pondría en peligro el sistema. Stafi intenta crear un sistema de distribución que generará el contrato de participación en función del valor del activo de participación. Se establecerá un valor de umbral para cada contrato de Staking. El Staking de este contrato se detendrá cuando se exceda el umbral, en su lugar, se creará un nuevo contrato. La configuración dinámica resuelve el problema de la centralización de activos y reduce el riesgo de que se ataquen grandes activos.

Existen entornos sofisticados en la industria que pueden garantizar que el contrato de Staking no posea completamente el Staking bloqueado como conjuntos. En cambio, cuando se convoque el contrato de Staking, se creará un contrato independiente con derecho exclusivo de los titulares. El contrato tiene una fuerte correlación con un solo Staker. Además, este contrato será auditado por una agencia de auditoría externa antes del lanzamiento.

La seguridad de los activos en la cadena original

La emisión de rTokens se basa en la prueba de la cadena original; los rTokens se acuñarán y enviarán a los usuarios correspondientes cuando se realice el Staking en la cadena original. El protocolo Stafi garantiza una correspondencia exclusiva entre los rTokens y los activos en la cadena original, asegurando así el canje. Pero si hay un problema con el módulo Staking en la cadena original, el valor de rToken se depreciará en consecuencia. Por ejemplo, si un usuario apuesta 10 XTZ, se le entregarán 10 rXTZ. Cuando el XTZ se hace al valor de 5 XTZ debido a la barra, los rXTZ se reducirán en consecuencia. Como resultado, rXTZ y XTZ no estarán vinculados. Para prevenirlo, Stafi ha diseñado un mecanismo de control y compensación de riesgos, que se describe en detalle en el tercer artículo de la serie de contratos de participación, «Marco de control de riesgos para el contrato de participación».

Este mecanismo aún se está puliendo y perfeccionando, que es una de las prioridades futuras de Stafi.

Distribución de tokens alternativos

Los rTokens emitidos a través de Stafi representan varios derechos del Token de participación original (por ejemplo, derechos de canje, derechos de ingresos, derechos de voto u otros derechos del ecosistema). Staking Contracts actualmente realiza el derecho de redención básico y el derecho a ingresos. Y se está desarrollando e investigando sobre los derechos e intereses de rToken correspondientes a la cadena original, o incluso otorgar más derechos e intereses en otras cadenas.

Al mismo tiempo, es necesario pulir aún más la equidad de la distribución de derechos. Debido a la inconsistencia del mecanismo de derechos de distribución de diferentes cadenas públicas de PoS, tomará tiempo perfeccionar el acceso SC. Los productos perfectos pueden seguir siendo exactamente los mismos que la cadena original, o incluso mejor. Es muy importante establecer un mecanismo de distribución de derechos universal, que no solo puede reducir la dificultad del desarrollo, sino también mejorar la satisfacción del usuario.

En la actualidad, Stafi adopta un método de distribución de derechos e intereses simple y fácil de entender, adhiriéndose al principio de que el público asume / comparte los derechos e intereses de riesgo, y distribuye derechos e intereses a Staker. Sin embargo, debido a la inconsistencia con el mecanismo de cadena original, puede generar algunas dudas. Todavía nos enfrentamos a muchos desafíos.

Emitir más tokens alternativos además de los activos de replanteo

La esencia de Stafi es emitir tokens alternativos basados en activos de Staking. Por el contrario, el activo básico para emitir tokens alternativos son los activos de Staking. ¿Qué pasa si los activos subyacentes pueden expandirse a más formas de activos cifrados, o incluso derivarse de activos no cifrados? Si se puede lograr, las perspectivas de Stafi serán enormes. Esta es una dirección a mediano / largo plazo que vale la pena explorar.

Referencias

https://multicoin.capital/2018/02/13/new-models-utility-tokens/

https://www.tezcn.com/wp-content/uploads/2018/03/white_paper_zh.pdf

https://herdius.com/whitepaper/Herdius_Technical_Paper.pdf

https://wanchain.org/files/Wanchain-Whitepaper-CH-version.pdf

¿Cómo comprar Stafi Protocol Coin (FIS) Token Con Gate.io ?

Lo primero que tenemos que hacer es crear una cuenta en Gate.io si no la tenemos, así que aquí les dejo el enlace: Registro Gate.io.

PASO 1 PARA COMPRAR Stafi Protocol Coin (FIS) Token:

Lo primero será registrarse en Gate.io si no lo estás aún , así que aquí tienen el enlace de registro: Registro GATE.IO

Una vez estemos registrados y con todo verificado, tenemos que comprar USDT para intercambiarlo por FIS Token y como no se puede comprar con tarjeta en Gate.io, por lo menos en España, nosotros usaremos Binance para comprarlo y transferirlo a Gate.io.

Para comprar USDT en Binance usaremos el mismo método que comprando ETH en el tutorial de uniswap , pero simplemente compramos USDT en vez de ETH.

PASO 2 PARA COMPRAR Stafi Protocol Coin (FIS) Token:

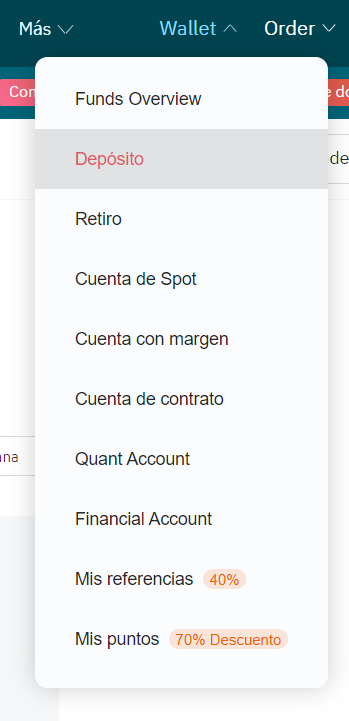

Una vez con nuestros USDT tenemos que transferirlos a Gate.io y para ello nos tenemos que dirigir a nuestra Wallet de Gate.io y darle a “Depósito” para depositar los USDT.

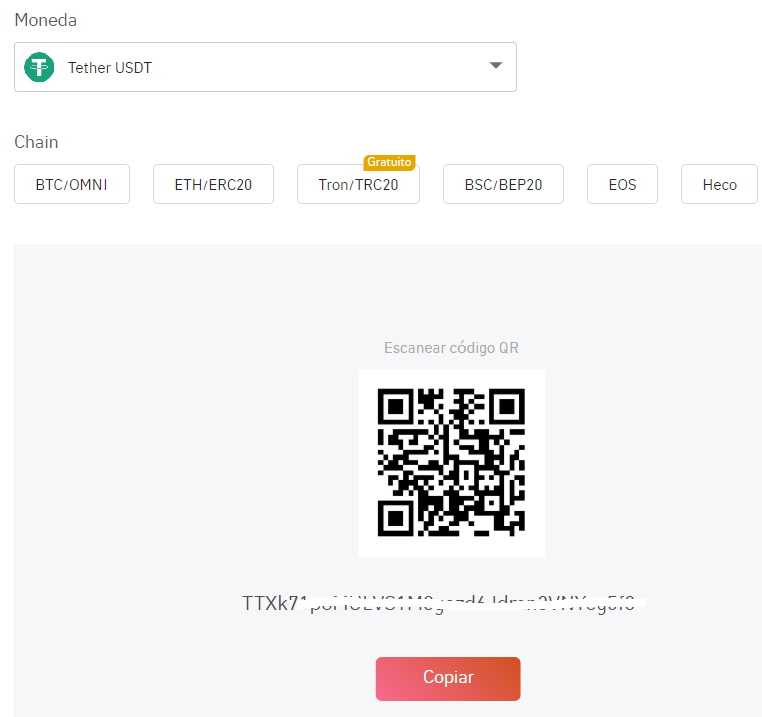

Al darle a “Depósito” nos llevará a la siguiente página, en la cual tenemos que seleccionar la moneda que queremos depositar (USDT) y elegimos la red TRON.

Copiamos la dirección y nos vamos al Exchange donde tengamos los USDT , en nuestro caso es Binance y le damos a retirar, tenemos que pegar la dirección que copiamos antes y elegir la cantidad a retirar.

Y listo al rato ya tendremos nuestros USDT en Gate.io.

PASO 3 PARA COMPRAR Stafi Protocol Coin (FIS) Token:

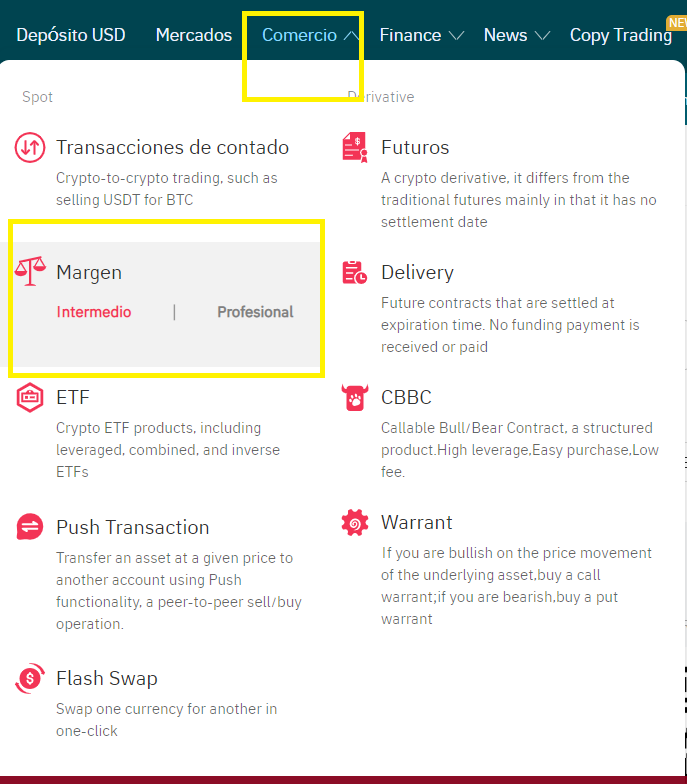

Ahora tenemos que entrar en Gate.io y darle a mercado, para luego darle a “Profesional”

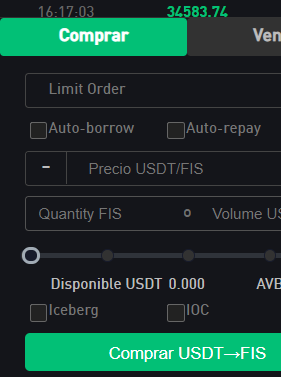

Ahora tenemos que buscar “FIS” en el buscador y seleccionaremos el par “FIS/USDT” .

Una vez que le demos a “FIS” vamos a la parte de abajo a la derecha y ponemos la cantidad de FIS que queremos intercambiar por USDT .

Le damos a comprar y listo, ya lo tenemos en nuestra Wallet de Gate.io .

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones