S&P 500, VIX, eventos de riesgo, bancos centrales, dólar y USDJPY Puntos de conversación

:

- los Mercado Perspectiva: S&P 500 bajista por debajo de 4.100; EURUSD alcista por encima de 1.0000

- Un repunte de los «activos de riesgo» en la segunda mitad de la semana pasada se basa tanto en las expectativas estacionales (condiciones del mercado) como en los fundamentos

- Si bien hay una serie de actualizaciones fundamentales importantes en el camino que se basarán en las discusiones sobre el crecimiento, mi principal preocupación para el futuro seguirá siendo la especulación de tasas.

Opere de manera más inteligente: regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

suscríbete al boletín

Un punto de inflexión que desafía las expectativas estacionales

A medida que avanzamos en la sesión de negociación de otoño, que históricamente trae una mayor participación y volatilidad al mercado, y un promedio seguido de cerca para el desempeño del S&P 500, vale la pena resaltar el contraste que veríamos en la segunda mitad de la semana pasada. A pesar de las incesantes advertencias de los principales bancos centrales de un mayor endurecimiento y los temores de tensiones económicas en el futuro, aún hubo un fuerte repunte en los índices de EE. UU. y otras medidas del mercado definidas por el sentimiento. Desde el propio S&P 500, una subida del 3,7 % hasta el viernes representó el primer rendimiento positivo en cuatro semanas, mientras que el ritmo de tres días hasta el viernes alcanza un ritmo (un 4 % más alto) que coincide con instancias similares que han superado o extendido su subida hasta 2022. Desde un punto de vista técnico, los mercados todavía están al comienzo de una recuperación y la carga fundamental es casi tan grave como los supuestos estacionales.

Gráfico S&P 500 con volumen, SMA de 20 y 200 días y ROC de 3 días (diario)

cryptoshitcompra.com/wp-content/uploads/2022/09/1662959316_207_Verifique-los-promedios-historicos-del-SP-500-contra-los-problemas.png» alt=»» data-image-original-width=»680″ data-image-original-height=»563″ width=»680″ height=»563″ class=»dfx-lazyload» style=»padding-bottom: calc(563 / 680 * 100%);»/>

Gráfico creado en Plataforma de vista comercial

En mi jerarquía de importancia analítica, creo que las «condiciones del mercado» deberían ser la primera preocupación, seguida del análisis fundamental o técnico. Bajo ciertas condiciones, creo que la participación y la preparación (por ejemplo, la estacionalidad) hacia ciertas tendencias de riesgo pueden alterar significativamente la forma en que los comerciantes e inversores aceptan el estímulo del mercado externo. Como recordatorio, el mes de septiembre históricamente ha visto un aumento en el volumen de mis medidas favoritas de sentimiento imperfecto, el S&P 500, y también es el comienzo de la cresta de la volatilidad. Sin embargo, lo que impresionará a muchos es la única pérdida promediada entre meses calendario en una evaluación que se remonta a 1990. «Esta vez es diferente» es una llamada de examen importante, pero los promedios deberían mantenernos actualizados.

Gráfico de la variación mensual media, volumen y volatilidad del S&P 500 desde 1980 hasta la actualidad

png» alt=»» data-image-original-width=»680″ data-image-original-height=»444″ width=»680″ height=»444″ class=»dfx-lazyload» style=»padding-bottom: calc(444 / 680 * 100%);»/>

Gráfico creado por John Kicklighter

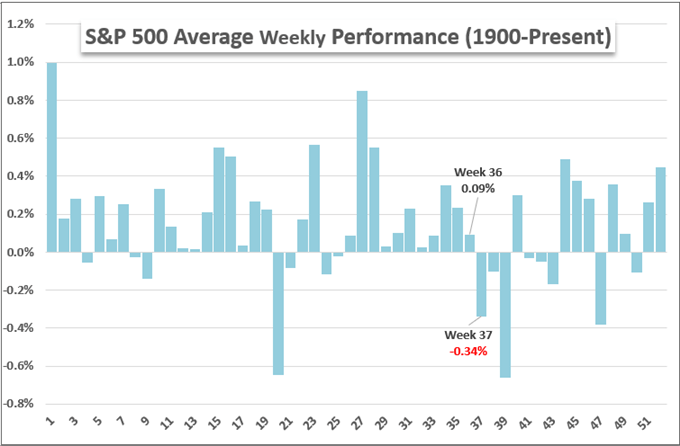

Las métricas de volatilidad y participación general pueden confirmar más fácilmente los promedios históricos debido al movimiento de fondos dictado por las normas sociales. Dicho esto, las consideraciones de gestión comparten una confianza mucho mayor en los problemas fundamentales exclusivos de la era actual. Sin embargo, si ese es nuestro criterio, no hay mucho en el camino de un apoyo serio para aquellos con un sesgo alcista a largo plazo. Si bien el temor a la recesión se ha calmado un poco en los Estados Unidos y en el extranjero, está lejos de desaparecer por completo. Además, los bancos centrales están haciendo un esfuerzo muy concertado para advertir sobre condiciones financieras más estrictas en el futuro. Por supuesto, es posible superar estos vientos en contra, pero las normas históricas de tres semanas de pérdidas en promedio desde la semana 37 hasta la semana 39 atraerán un escrutinio serio.

Gráfico de rendimiento semanal promedio del S&P 500 desde 1900 hasta el presente

Gráfico creado por John Kicklighter

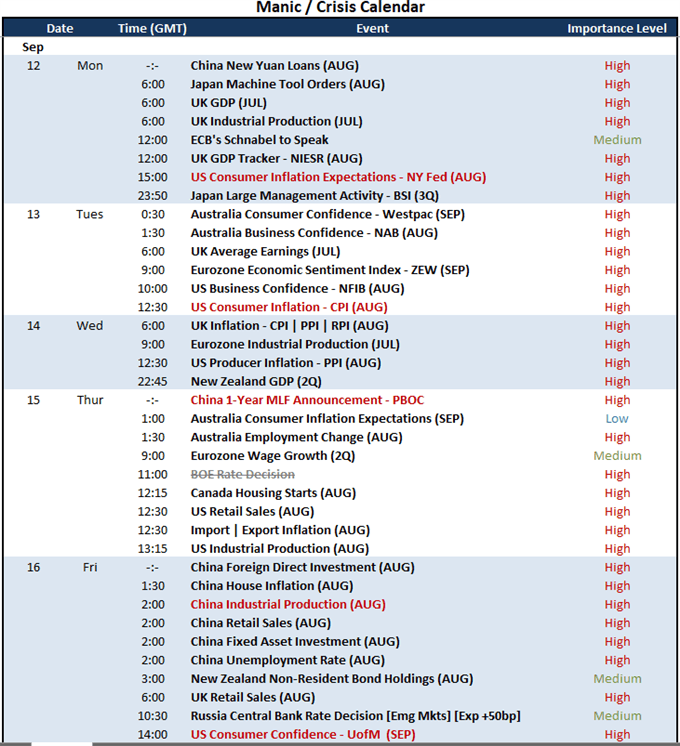

Qué observar para una evaluación del panorama general

En cuanto a la situación económica de la próxima semana, hay muchos eventos de riesgo de alto nivel que pueden cargar la volatilidad; pero la capacidad de transición hacia corrientes sistémicas generalmente se reserva solo para algunos problemas críticos. En mi opinión, los temores de recesión siguen siendo una amenaza al acecho; por lo tanto, algunos riesgos de eventos clave deben anotarse en nuestros calendarios colectivos. El seguimiento del PIB del Reino Unido y del lunes es seguido por la publicación oficial del PIB de Nueva Zelanda el miércoles, las ventas minoristas de EE. UU. el jueves y los datos chinos de agosto se publican el viernes. Tan importante como es esta carrera, es probable que los temas de política monetaria aumenten en el sentimiento. La decisión sobre las tasas del Banco de Inglaterra (BOE) se pospuso una semana en honor a la muerte de la reina Isabel, pero el Reino Unido aún tiene datos de inflación pendientes. Sin embargo, esas cifras palidecen en comparación con el alcance global del IPC estadounidense del martes.

Calendario de los principales eventos macroeconómicos

Calendario creado por John Kicklighter

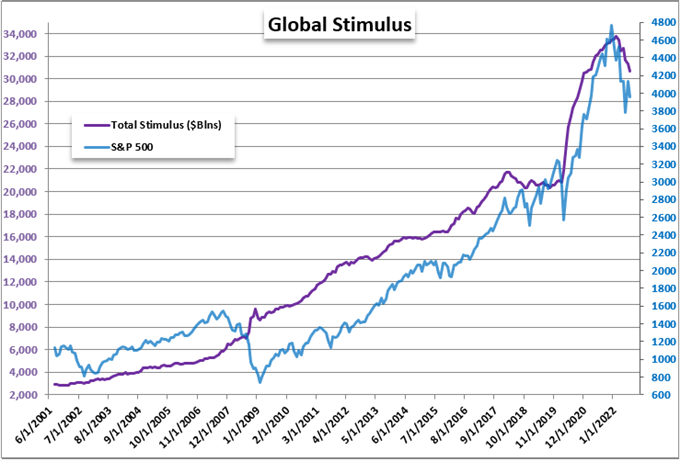

La política monetaria sigue siendo el principal catalizador del lado fundamental, pero hay algunas formas de evaluar la información. Para los comerciantes de FX y otros participantes macro globales, el contraste entre los halcones y las palomas descarados es un forraje tentador para la especulación. Sin embargo, mis intereses son de naturaleza más sistémica. Ha habido una sólida justificación para la asunción de riesgos que al menos ha tomado prestada cierta confianza de los bancos centrales del mundo que han construido masivamente sus balances durante la última década. La correlación entre el S&P 500 y el estímulo agregado del banco central me parece menos coincidente. Dada toda la retórica de los principales actores sobre el aumento de las tasas hasta que se controle la inflación, ya que algunos actores de la Fed y el BCE sopesan los recortes presupuestarios, existe una seria reacción que podría comenzar aquí.

Gráfico de balances agregados de los principales bancos centrales en dólares estadounidenses superpuestos al S&P 500 (mensual)

Gráfico creado por John Kicklighter con datos de la base de datos económica de la Reserva Federal de St Louis

Consideración relativa

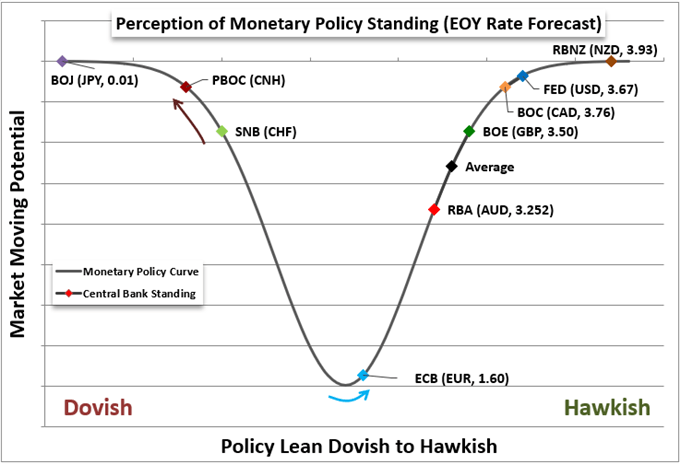

Si bien veo un cambio sistémico en la política monetaria global como una tendencia muy importante para monitorear, sigue habiendo un interés casi oculto en torno a las proyecciones de tasas de interés relativas entre las principales. La semana pasada, el BCE (75 pb), el Banco de Canadá (75 pb) y el RBA (50 pb) subieron y cumplieron con las expectativas. Sin embargo, esto no afectaría de manera innata a los comerciantes que están decepcionados con el resultado «en línea». Además, con tantos de los principales bancos centrales aplicando políticas de línea dura para anticipar la inflación, no hay mucha disparidad en ver que estas acciones directas surjan con frecuencia o de manera agresiva.

Gráfico de política monetaria relativa permanente con pronóstico de tasa de fin de año a partir de swaps

Gráfico creado por John Kicklighter

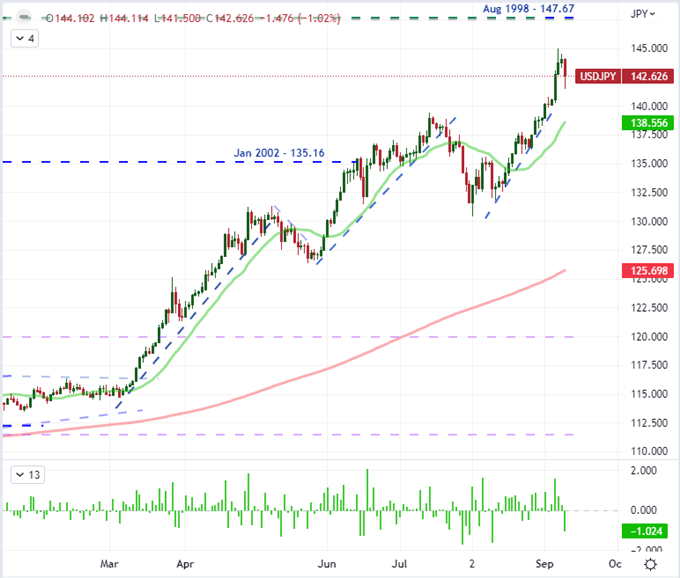

Al observar la escala de las clasificaciones relativas de la política monetaria, es notable cuán similares son las tasas actuales y los pronósticos para monedas como el dólar, la libra, el dólar canadiense, Australia y Nueva Zelanda. Avanzar hacia una lucha contra la inflación parece la norma. Sin embargo, sigue siendo una contraparte contrastante muy distinta de la acusación agresiva. Si bien muchas autoridades se encuentran en medio de severos ajustes y advertencias sobre lo que se avecina, creo que el USDJPY es un indicador particularmente útil para vigilar. Entra en juego el contraste entre «tendencias de riesgo», potencial de crecimiento y presiones de capital.

Recomendado por John Kicklighter

Cómo operar USD / JPY

Gráfico USDJPY con 20 SMA de 200 días y tasa de cambio de 1 día (diaria)

Gráfico creado en Plataforma de vista comercial

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones