Pronóstico fundamental de los índices: bajista

Fue una gran semana para las acciones, ya que el informe del IPC del martes trajo un escenario de reversión a la ecuación que tuvo otra oportunidad en la decisión de tasas del FOMC del miércoles. Las esperanzas de un giro del FOMC hacia los recortes de tasas se desvanecieron cuando Powell adoptó un tono agresivo, advirtiendo que la Fed «tiene un largo camino por recorrer» con la inflación. Y eso realmente promueve el tema que ha estado impulsando las acciones este año: la Reserva Federal se prepara para lidiar con la inflación, los mercados esperan que la Reserva Federal haya hecho lo suficiente, o al menos haya hecho un esfuerzo hacia ese fin, y luego las cosas se calman. Los datos de EE. UU. siguen siendo sólidos, lo que muestra que la Fed, de hecho, aún no ha terminado.

Esto condujo a repuntes masivos en contra de la tendencia en junio y luego nuevamente en octubre. Esta última carrera ha hecho que las acciones regresen al promedio móvil de 200 días, que ha estado en juego durante las últimas cinco semanas de varias maneras, y esta semana parece resaltar la incapacidad de los alcistas para mantenerse por encima de ese nivel con el indicación de que los osos están de vuelta. la ecuacion.

Antecedentes fundamentales

En el transcurso de este año, mientras que la Fed envió un mensaje muy agresivo y promovió un patrón de endurecimiento que no se había visto en más de 40 años, los mercados han manejado las noticias relativamente bien. Y, curiosamente, hubo varios períodos en los que parecía que las acciones realmente estaban «luchando contra la Reserva Federal», mostrando fuertes tendencias alcistas incluso cuando la Reserva Federal advirtió que se avecinaban más aumentos.

Desde mi punto de vista, mucho de esto estuvo relacionado con el sentimiento, especialmente después de la reacción instintiva de debilidad en el primer cuarto. La Fed comenzó a abrir la puerta a los aumentos de tasas de 2022 con su decisión de tasas de septiembre de 2021, programada para un solo aumento este año. En diciembre, el banco cambió ese pronóstico a 2-3 aumentos y, cuando comenzamos el nuevo año, se hizo evidente que el cambio estaba en marcha.

Y luego surgió otro factor de riesgo en enero cuando Rusia comenzó a cubrir la frontera con Ucrania con tanques. Esta culminación de factores de riesgo fue demasiado grande para que la evitaran incluso los pronosticadores de mercado más alcistas, y se desarrolló una gran reacción bajista en los dos primeros meses de este año que, extrañamente, tocó fondo el mismo día en que Rusia invadió Ucrania.

Recomendado por James Stanley

Trading Forex News: la estrategia

Ese mínimo del 24 de febrero marcó el más bajo para el primer trimestre, incluso cuando la Fed agregó su primer aumento de tasas en marzo, advirtiendo que vendrían muchos más. Las acciones incluso subieron después de esa decisión sobre la tasa, hasta el final del trimestre, y poco sabíamos en ese momento que este impulso marcaría el tono para el comercio de 2022…

Los vendedores regresaron con fuerza en abril, justo después de la apertura del segundo trimestre, y empujaron los precios hasta la decisión sobre las tasas de junio que, una vez más, produjo un vertiginoso movimiento contrario a la tendencia. Con esa decisión sobre la tasa, la Fed subió 75 puntos básicos, lo que debería haber sido un shock para los mercados. Pero un informe del Wall Street Journal publicado el lunes antes de la decisión sobre las tasas, cuando la Fed estaba en un período de bloqueo, preparó a los participantes del mercado para conocer la noticia, de modo que cuando realmente ocurrió el aumento, hubo pocos factores de impacto.

El S&P 500 alcanzó un mínimo el día después de la subida de tipos, luego repuntó durante los dos meses siguientes, incluso cuando la Fed volvió a elevar su decisión sobre los tipos de julio en 75 puntos básicos. Ese repunte se mantuvo durante las operaciones de principios de agosto hasta que, finalmente, Jerome Powell dio a conocer su punto a los mercados en el Simposio Económico de Jackson Hole. En ese discurso, envió un mensaje más breve y sucinto a los mercados advirtiendo que la lucha contra la inflación no había terminado y que se avecinaban más subidas de tipos.

Los mercados comenzaron a venderse nuevamente y esa debilidad persistió en las operaciones de septiembre y octubre. Pero fue el 13 de octubre cuando comenzó a desarrollarse otro movimiento contrario a la tendencia, esta vez gracias a un IPC más fuerte de lo esperado, que es más o menos lo contrario de lo que uno podría pensar.

Si los mercados temen un endurecimiento excesivo de la Fed y la inflación sigue obstinadamente alta, ¿no equivaldría eso a una mayor agresividad por parte de la Fed? Sin embargo, las acciones subieron durante los próximos dos meses, hasta que se publicó otra publicación del IPC este martes.

Y esta vez, los datos de inflación fueron un poco más positivos de lo esperado, con el IPC subyacente y general por debajo de las expectativas. Pero, al igual que la respuesta de resistencia que se vio en octubre, la imagen especular se desarrolló esta semana, con los vendedores presionando fuertemente en la reversión luego de la publicación de esos datos de inflación. Y luego, al día siguiente, Jerome Powell advirtió que la Fed todavía tiene «un largo camino por recorrer» en la lucha contra la inflación.

El motivo de la lección de historia aquí es resaltar cómo el trasfondo fundamental de las acciones este año ha sido realmente muy bajista y probablemente más bajista de lo que se muestra en el gráfico. Pero los mercados no son mecanismos lineales: hay tanto compradores como vendedores, y esa dinámica existe a lo largo de una multitud de líneas de tiempo, por lo que cuando algo cambia repentinamente, los efectos colaterales pueden crear distorsiones significativas, como hemos visto este año.

Esto también pone una perspectiva bajista para las acciones en 2023, ya que la Fed no se mueve. Mantendrán las tasas altas hasta que baje la inflación, lo que llevará algún tiempo, o hasta que algo se rompa. Ninguno de estos escenarios parece ser un factor alcista a largo plazo para las acciones, y probablemente aún no hayamos visto las consecuencias de las tasas más altas, ya que estas alzas aún son relativamente nuevas. Quizás ya se haya visto algún daño por esto en las criptomonedas, pero las empresas tendrán más dificultades para operar en este entorno a tasas más altas y esto comenzará a mostrarse más claramente en los informes de ganancias en la primera mitad del próximo año.

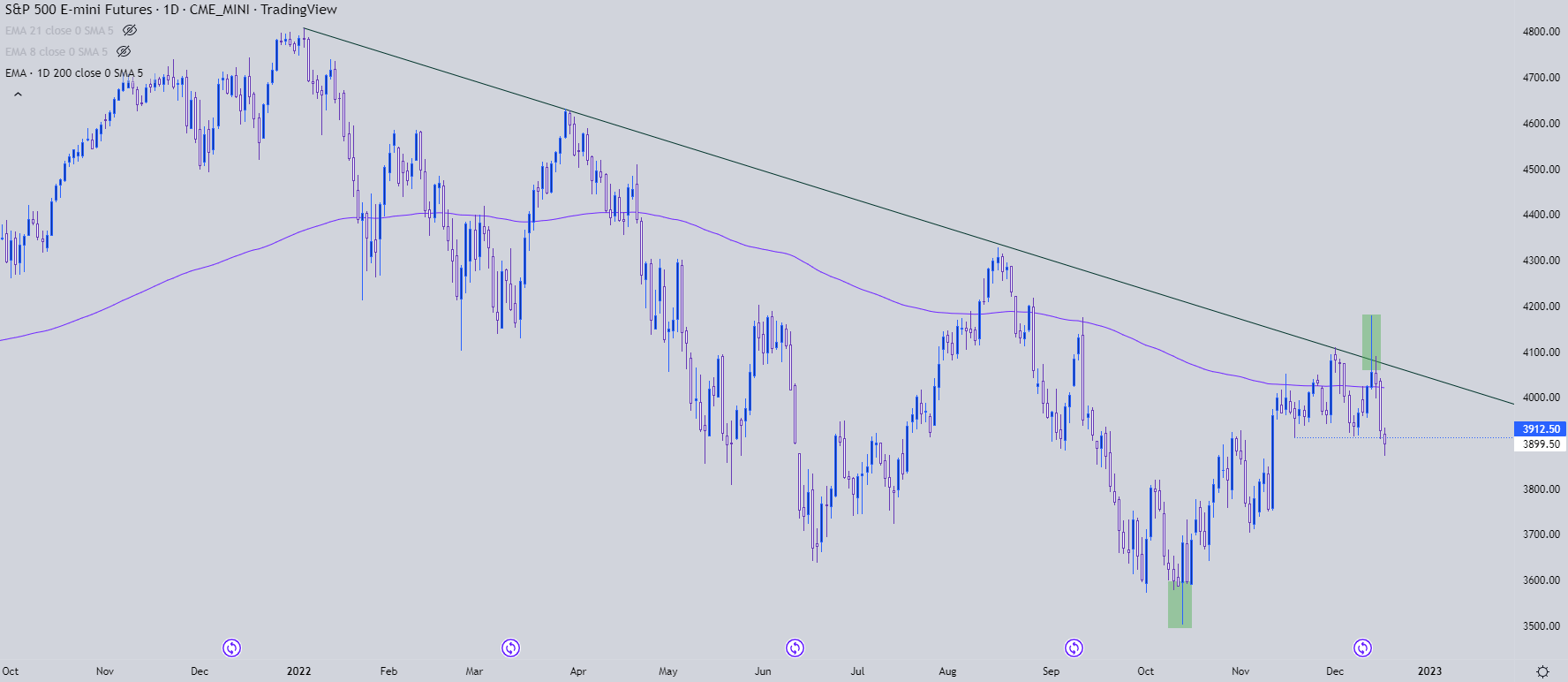

S&P 500

Al momento de escribir este artículo, la barra semanal S&P 500 está trabajando en una vela envolvente bajista, lo que ilustra esta rápida reversión esta semana. Quizás más interesante, sin embargo, es el gráfico diario que muestra la reversión del IPC del martes, que es una imagen especular de la reversión del IPC dos meses antes del 13 de octubre. También es notable el mantenimiento continuo por debajo de la línea de tendencia bajista de 2023. Y luego, más recientemente, la ruptura del soporte en los mínimos mensuales de 3912 muestra que los bajistas tienen más control sobre el asunto.

Recomendado por James Stanley

Generar confianza en el comercio

Gráfico diario del S&P 500

Gráfico elaborado por james stanley; S&P 500 en Tradingview

NASDAQ 100

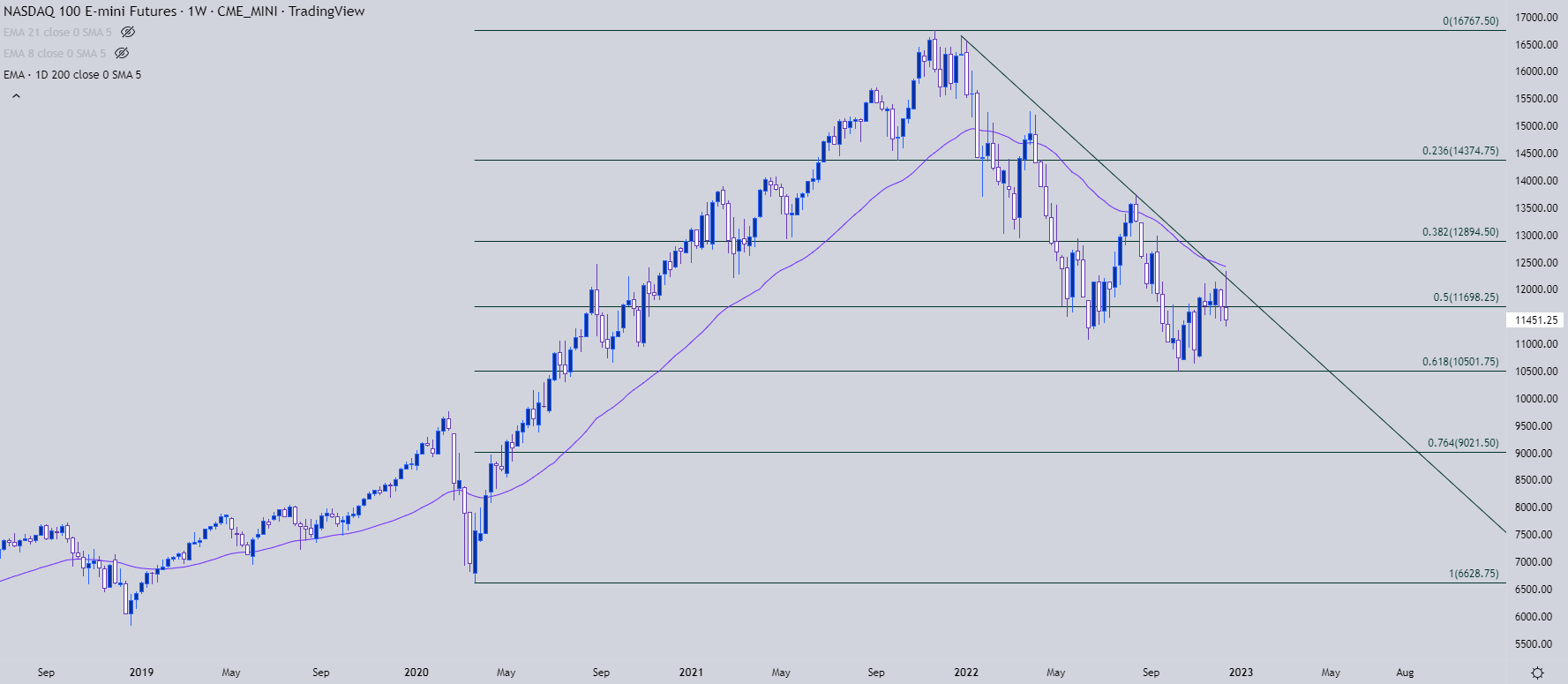

El Nasdaq ha exhibido un tema de reversión similar esta semana, con un hundimiento bajista en el gráfico semanal. El elemento digno de mención aquí, en mi opinión, es el impulso por debajo de 11,700, que es el indicador del 50% del movimiento principal de la pandemia.

El retroceso del 61,8 % de ese mismo movimiento importante ayudó a alcanzar un mínimo de octubre y los alcistas han hecho un gran esfuerzo para mantener el soporte en el 50 % de ese movimiento, con cinco semanas de soporte en ese nivel hasta esta semana, con los vendedores retrocediendo. -bajo.

Recomendado por James Stanley

Rasgos de los comerciantes exitosos

Gráfico semanal de Nasdaq 100

Gráfico elaborado por james stanley; Nasdaq 100 en Tradingview

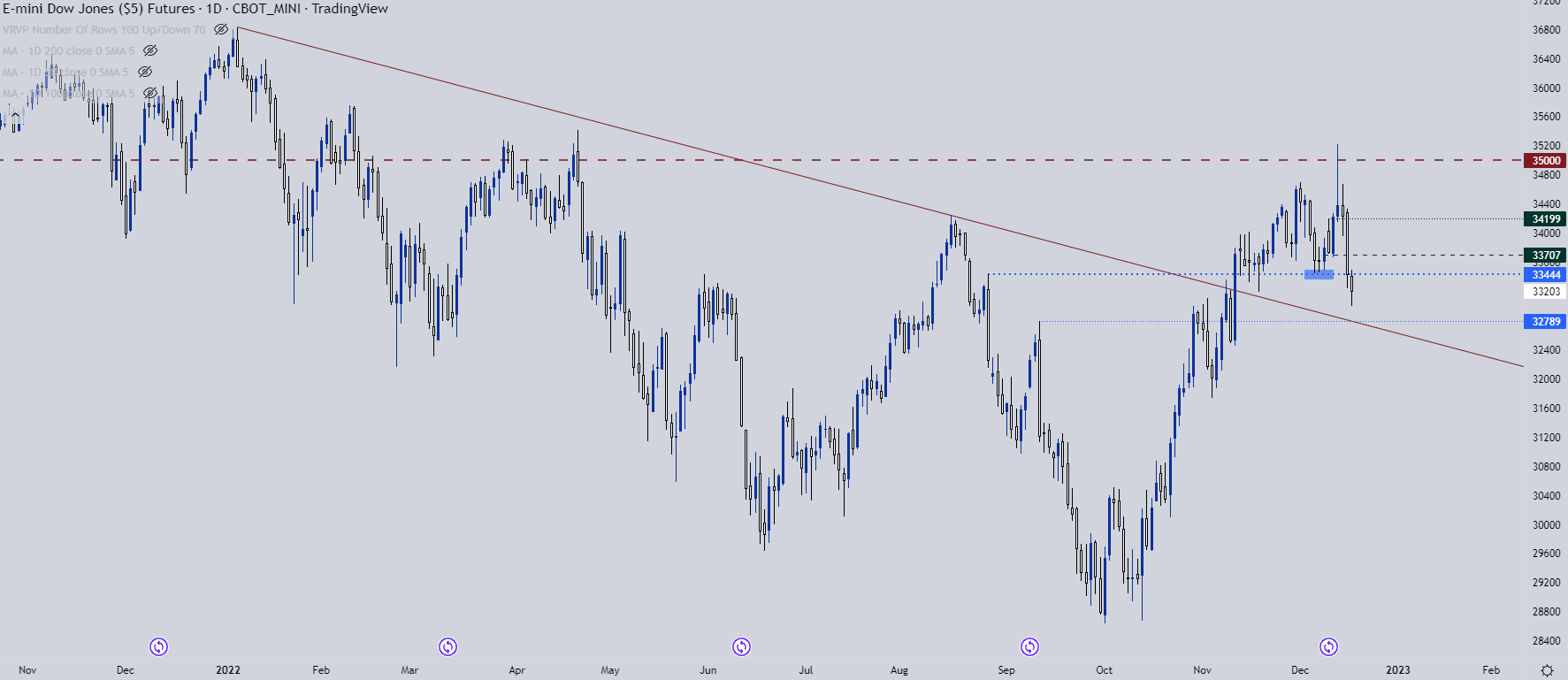

el dow

Cuando el S&P 500 y el Nasdaq marcaron nuevos mínimos el 13 de octubre, el Dow hizo un mínimo más alto, manteniéndose por encima de la inflexión del 3 de octubre. Y cuando los alcistas regresaron durante los siguientes dos meses, el Dow fue el punto caliente, subiendo un 23,02% desde ese mínimo de octubre. Esta semana se vio desafiada la estructura alcista con el precio cayendo a un nuevo mínimo semanal.

Para aquellos que buscan un repunte en las acciones hacia el final del año, el Dow Jones puede tener cierto atractivo, en gran parte por la perspectiva de soporte extraído de una resistencia previa en la línea de tendencia. Si bien tanto el S&P como el Nasdaq permanecen por debajo de sus líneas de tendencia de 2022, el Dow aún está por encima de las suyas, proyectándose actualmente en alrededor de 32,789, que es su máximo del 13 de septiembre. En este punto, los enfoques de renta variable bajistas parecen más atractivos en el S&P y el Nasdaq.

Recomendado por James Stanley

Los fundamentos del comercio de tendencias

Gráfico de precios diarios de Dow

Gráfico elaborado por james stanley; Dow Jones en Tradingview

— Escrito por James Stanley, estratega sénior, DailyFX.com y director de Educación DailyFX

Contacta y sigue a James en Twitter: @JStanleyFX

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones