Curve Finance es una intercambio descentralizado (DEX) y protocolo de liquidez construido en la red Ethereum. A menudo se usa para intercambiar monedas estables con tarifas bajas y deslizamiento, así como un lugar para depositar criptomonedas en fondos de liquidez para ganar tarifas comerciales.

Nuestra guía de Curve Finance desglosará todo lo relacionado con Curve Finance para usted; veremos cómo funciona Curve, qué son los fondos de liquidez y los AMM, cómo los usuarios ganan dinero con Curve y cómo se compara la plataforma con otros intercambios descentralizados.

Sin embargo, es importante tener claro que la criptomoneda es intrínsecamente riesgosa, y los productos DeFi como Curve son novedosos y de naturaleza experimental. La tecnología es muy interesante y puede ser desproporcionadamente ruinosa o lucrativa: reconozca los riesgos de seguir adelante.

Explicando las finanzas de Curve

Curve es un intercambio descentralizado que permite a los usuarios intercambiar múltiples monedas estables, eso ya lo sabemos.

Si bien dos o más monedas estables deberían estar en el mismo rango de dólares (1 USDC = 1 USDT), siempre hay cierto nivel de deslizamiento al intercambiar entre dos de ellas.. Cuanto mayor sea la cantidad, mayor será el deslizamiento.

Por ejemplo, si desea intercambiar 100 000 USDT por 100 000 USDC, es posible que solo termine con 99 900 USDT debido al deslizamiento.

Curve utiliza la constante de curva fórmulasimilar al de Uniswap, para minimizar el deslizamiento y las tarifas comerciales.

El otro lado de Curve es el protocolo de liquidez, y es mejor comprender qué son los creadores de mercado automatizados (AMM) y cómo funcionan en los intercambios descentralizados:

- Curve se basa en un AMM, que es un mecanismo de software que cotiza precios entre dos activos diferentes utilizando una fórmula matemática. En el caso de Curve, cotiza precios entre dos monedas estables o versiones envueltas de criptomonedas, como Bitcoin envuelta (wBTC) y Ethereum envuelta (wETH).

- Los AMM son diferentes de pedir libros, que suelen ser utilizados por los intercambios centralizados (CEX), en el sentido de que dependen de los proveedores de liquidez, que son los usuarios, y otros DEX. Tanto los usuarios como los DEX depositan criptomonedas en uno o varios fondos de liquidez para reflejar un precio equilibrado entre uno o varios activos.

- Por el contrario, un intercambio centralizado que utiliza el «libro de pedidosLa metodología tendrá una gran cantidad de activos bajo su custodia si es necesario para proporcionar liquidez para varios pares comerciales.

Los proveedores de liquidez son la columna vertebral de los intercambios descentralizados; sin ellos, un DEX no tendría liquidez y no podría realizar transacciones a precios razonables. Dado que un DEX no tiene la custodia de los activos de sus usuarios, debe proporcionar incentivos para que proporcionen liquidez.

La agricultura de rendimiento es el acto de proporcionar liquidez (depositar fondos) en un grupo de liquidez para que otros usuarios puedan realizar transacciones con múltiples activos. Entonces el protocolo paga un porcentaje de las tarifas comerciales a los proveedores de liquidez como incentivo.

Como la mayoría de los protocolos de liquidez, el monto de las tarifas ( el promedio es 0.04%) pagado a los proveedores de liquidez depende del volumen de negociación; cuanto mayor sea el volumen, mayores serán las tarifas y, por lo tanto, mayor será el APY (Rendimiento porcentual anual).

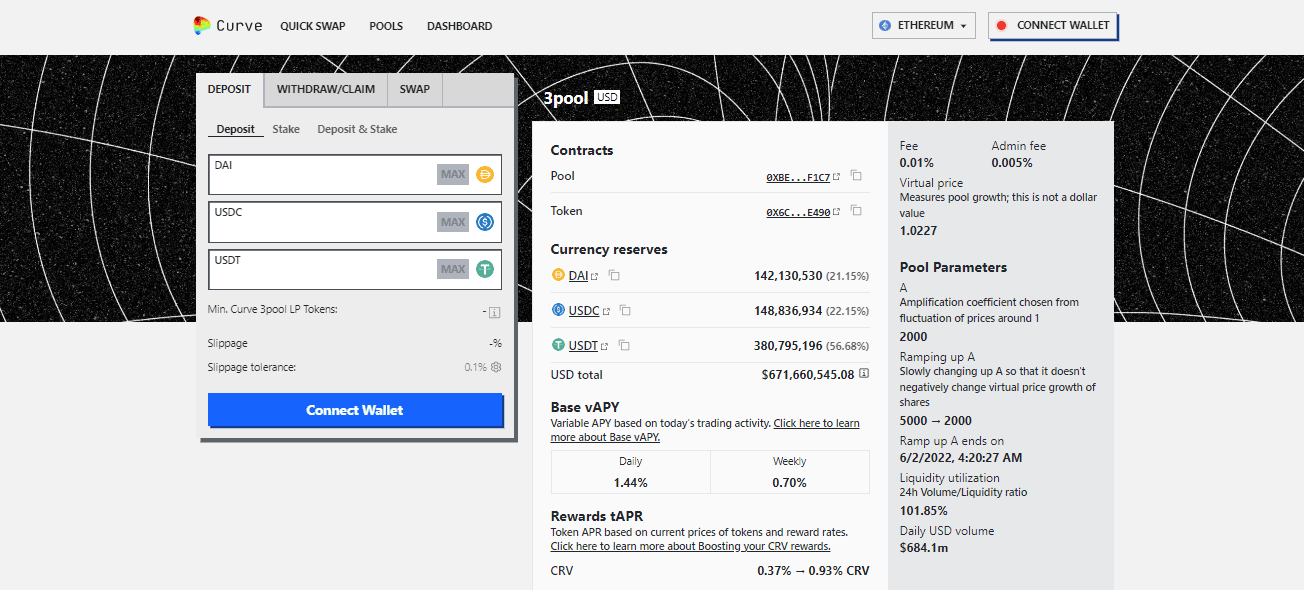

El sitio web de Curve parece una simple interfaz Web1 de finales de los 90, pero es relativamente fácil de navegar una vez que te acostumbras.

Para usar Curve, debe conectar su billetera de criptomonedas, como MetaMask, Coinbase Wallet o WalletConnect.

La primera sección que veremos es Quick Swap, que le permite intercambiar más de 100 activos, incluidas monedas estables y monedas envueltas.png«/>

La sección le mostrará las tarifas de intercambio y el grupo en el que se realizará el intercambio. Por ejemplo, si intercambiamos USDT por USDC, el protocolo lo enrutará en 3pool, que tiene el mayor volumen y TVL (Valor total bloqueado) para DAI, USDC y USDT.

Para inyectar liquidez a un grupo, simplemente elija un grupo de la lista y haga clic en Depositar. Aparecerá una interfaz de depósito con diferentes monedas para depositar. El protocolo lo recompensa con un bono de depósito si proporciona liquidez a la criptomoneda con el saldo más bajo. En este ejemplo, DAI.

png«/>

Hay dos formas de depositar: depósito normal y apuesta y calibre, que apuesta sus tokens sin períodos de bloqueo, por lo que puede retirarlos cuando lo desee. Esta opción le permite ganar tokens CRV como recompensa, pero aún recibe una parte de las tarifas comerciales.

Curva vs Equilibrador

Tanto Curva como Balancín funcionan como intercambios descentralizados y AMM con mecanismos de reequilibrio. La principal diferencia entre los dos es que Curve usa monedas estables y versiones envueltas de Bitcoin y Ethereum.

Cuando un usuario deposita un DAI en un grupo de USDT/DAI, el grupo se desequilibra ya que el saldo de DAI es mayor que USDT. Luego, el protocolo vende DAI con un ligero descuento con respecto a USDT para equilibrar la relación USDT a DAI. En este ejemplo, la volatilidad y pérdida impermanente se minimizan ya que el protocolo está trabajando con monedas estables.

Por otro lado, los usuarios depositan dos o más criptomonedas en un grupo de liquidez de Balancer que desean maximizar los rendimientos con el riesgo inherente de volatilidad. Los grupos de Balancer pueden estar compuestos por hasta ocho criptomonedas, mientras que los grupos de Curve generalmente albergan tres monedas estables.

El token CRV y las formas de obtener rendimiento apostando, bloqueando votos y votando

CRV es un ficha ERC-20 que tiene tres usos principales:

- Replanteo: los usuarios bloquean CRV para ganar tarifas comerciales del protocolo Curve. El APY general es del 4%

- Bloqueo de votos: bloquear CRV durante un período específico y recibir CRV con depósito de votos (veCRV), que son tokens que otorgan a los usuarios poder de voto y un aumento de hasta 2.5x en la liquidez que brindan a los fondos de liquidez de Curve.

- Votación: Curve DAO es donde los usuarios votan sobre cambios en los parámetros de la red o envían sus propias propuestas.

El suministro inicial de CRV es de 1300 millones de tokens y el suministro total tiene un tope de 3030 millones de tokens.

La distribución de CRV es la siguiente:

- 30% al equipo de desarrollo e inversores

- 60% a proveedores de liquidez

- 5 % para proveedores de liquidez anteriores a CRV, adquisición de 1 año

- 5% a la reserva comunitaria

Principales competidores de Curve

Balancín: una plataforma de gestión de activos autoequilibrada que funciona de manera similar a un fondo indexado tradicional pero con características descentralizadas. Sus grupos se dividen en categorías públicas, privadas e inteligentes y pueden albergar hasta ocho criptomonedas.

sushiintercambiar: un intercambio descentralizado líder construido en la red Ethereum y una bifurcación de un DEX conocido en el espacio DeFi, Uniswap.

Intercambio de panqueques: un DEX construido sobre el Cadena inteligente de Binance (BSC) y es compatible con otras redes como Ethereum y Aptos. También integra un mercado donde los usuarios pueden enumerar, comprar, vender e intercambiar tokens no fungibles (NFT)

Ósmosis: una popular plataforma DEX y de desarrollo basada en la cadena de bloques Cosmos, que permite a los usuarios realizar transacciones con criptomonedas a través de diferentes cadenas de bloques y crear aplicaciones Web3 utilizando SDK y otros recursos para desarrolladores.

Equipo fundador de Curve

Michael Egorov creó Curve en enero de 2020. Antes de Curve, creó y dirigió NuCypher y LoanCoin. Sin embargo, los detalles sobre el equipo de desarrollo son escasos, por lo que nadie sabe en profundidad quién más trabajó en la creación de Curve.

Curve es uno de los mayores creadores de mercado automatizados (AMM) por capitalización de mercado, ocupando el cuarto lugar con una capitalización de mercado de más de $ 510 millones, según CoinGecko.

Pensamientos finales: por delante de la curva

La agricultura de rendimiento es una práctica popular en el espacio DeFi, donde los proveedores de liquidez buscan poner sus tokens a trabajar depositándolos en fondos de liquidez. Pero en DeFi, un gran APY conlleva un gran riesgo, como la volatilidad, la pérdida temporal, las caídas de precios, el colapso de la plataforma e incluso los ataques.

Por lo tanto, dado que Curve favorece la estabilidad sobre la volatilidad, aquellos que quieran saltar al loco mundo de la agricultura de rendimiento pero tienen menos apetito por los riesgos pueden encontrar a Curve como una opción práctica para el punto de partida.

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones