Qué es Adalend (ADAL) | ¿Qué es el token Adalend? ¿Qué es el token ADAL?

En este artículo, analizaremos la información sobre el proyecto Adalend y el token ADAL. Qué es Adalend (ADAL) | ¿Qué es el token Adalend? ¿Qué es el token ADAL?

1. Introducción

ADALend está construyendo un protocolo de préstamo escalable y descentralizado dentro del ecosistema de Cardano, gobernado por la comunidad. Cardano se creó como una plataforma de cadena de bloques para agregar protocolos que brindan apoyo económico a miles de millones de personas, y actualmente es el líder del mercado en Prueba de participación (PoS).

Durante la última década, el espacio de las finanzas descentralizadas (DeFi) ha seguido evolucionando para coincidir con el desarrollo del mercado de activos digitales. El protocolo ADALend impulsará la nueva ola de mercados financieros flexibles al proporcionar una capa fundamental para la aprobación instantánea de préstamos, garantías automatizadas, custodia sin confianza y liquidez.

Finanzas descentralizadas (DeFi) es un término financiero para un sistema basado en blockchain que utiliza criptomonedas para ofrecer instrumentos financieros transaccionales en lugar de los intermediarios financieros centrales tradicionales, como los corredores de bolsa o los bancos. Comprende varias aplicaciones y proyectos financieros sobre tecnologías de cadena de bloques mediante el uso de contratos inteligentes.

Es un sistema con una serie de aplicaciones y protocolos peer-to-peer basados en blockchain que no requiere derecho de acceso para facilitar el comercio de herramientas financieras, préstamos y préstamos. Como se dijo anteriormente, DeFi hace uso de contratos inteligentes: estos son acuerdos exigibles automatizados que no requieren intermediarios para ejecutarse y todos pueden acceder a ellos con una conexión a Internet.

Con activos por un valor de más de $ 80 mil millones actualmente bloqueados en su ecosistema, DeFi continúa brindando valor a sus millones de usuarios al convertirse en un ecosistema de protocolos y aplicaciones de trabajo, lo que lo convierte en uno de los segmentos de más rápido crecimiento en el espacio público de blockchain.

2. Desafíos Actuales que Enfrenta el Protocolo de Préstamos

La dinámica de las finanzas descentralizadas es volátil en respuesta al mercado de activos digitales en constante evolución. Esta naturaleza rápidamente cambiante de estos activos digitales ahora se presenta como una mina de oro: es fácil para los comerciantes negociar el valor actual de estos activos. Debido a la simplicidad que conlleva este beneficio, las finanzas descentralizadas siguen atrayendo a inversores y comerciantes.

La diferencia entre los tenedores de riqueza grandes y pequeños se ampliará a medida que las tasas de interés y los rendimientos aumenten con el tiempo. Es beneficioso para ambas partes si estos precios no bajan con el tiempo. Sin embargo, algunos sistemas de gestión de activos digitales todavía tienen fallas. La primera desventaja es que algunos activos digitales pueden generar bajos rendimientos debido al aumento de los riesgos y gastos de su conservación. Las pérdidas de activos se informan naturalmente ya que no se aplican intereses para compensar estos costos, lo que eleva la vulnerabilidad de los activos digitales a niveles imprevistos. Además, el proceso y los procedimientos de préstamo están severamente restringidos para estos activos, lo que aumenta de manera única el precio de incluso los activos digitales invaluables porque no existe un sistema para verificar el valor de estos activos.

Se están desarrollando plataformas de intercambio con grupos de préstamos activos para permitir que los comerciantes de activos digitales negocien activos de blockchain utilizando cuentas de margen. Los prestamistas de activos proporcionan liquidez a sus activos si se negocian regularmente depositándolos en contratos a través de estos protocolos. Estos activos se pueden ofrecer como préstamos a los prestatarios, con garantías para reemplazar las cadenas de bloques prestadas. La ventaja de estos protocolos es que los préstamos emitidos no requieren confirmaciones individuales.

Para los prestatarios, las tasas de interés se ven afectadas por los fondos disponibles en un momento dado. La liquidez es inversamente proporcional a las tasas de interés. Para el prestamista, el monto acreditado es igual a la tasa de interés, lo que garantiza la liquidez de los activos.

Un ejemplo de estos protocolos es el sistema Cardano. Cardano es una plataforma de cadena de bloques diseñada para incluir actividades destinadas a ayudar a personas de todo el mundo a acceder a apoyo financiero a través de estos protocolos aplicables como plataforma principal de prueba de participación (PoS).

3. ADALend al Rescate

ADALend dedica su mejor esfuerzo a construir una práctica crediticia descentralizada confiable gobernada por el sistema Cardano. Dentro de este sistema de Cardano, ADALend influirá en la flexibilidad de los mercados financieros digitales al proporcionar una base para el acceso inmediato a préstamos y garantías, lo que dará como resultado una liquidez sostenida de los activos de la cadena de bloques del prestamista.

3.1 Características clave de ADALend

Las características esenciales que distinguen el protocolo ADALend incluyen lo siguiente:

Préstamos sin permiso en cualquier combinación: nuestro gobierno garantizará que las mejores ofertas estén disponibles y que solo se utilicen los oráculos más seguros. Garantizamos opciones confiables para la utilización por parte de nuestros clientes. Para lograr esta hazaña, se utilizan canales de autorización seguros, lo que limita la necesidad de permiso en el emparejamiento.

Liquidez incentivada: la liquidez se basa en tener suficientes activos en cada grupo para facilitar los préstamos. ADALend aborda este requisito al incentivar a los usuarios a depositar activos y proporcionar liquidez.

Gobernanza de la comunidad: los titulares de tokens pueden establecer un consenso votando sobre propuestas de gobernanza o introduciendo nuevas propuestas para una votación.

Capa de base del ecosistema: el proyecto ADALend tiene la capacidad de atraer activos y generar incentivos que pueden potenciar un ecosistema de productos financieros.

3.2 Motivación

ADALend empuja constantemente para convertirse en uno de los primeros proyectos que operan dentro del ecosistema de Cardano. Estos esfuerzos constantes están motivados por:

Creciente interés de los usuarios en Cardano: las estadísticas de criptomonedas indican que cada vez más personas están interesadas en operar dentro del sistema Cardano debido a los numerosos beneficios que lo acompañan. El aumento del tráfico es un impulso importante para ADALend.

La dificultad asociada con la implementación: el lenguaje de contrato inteligente del ecosistema de Cardano es el lenguaje de programación funcional Plutus (similar a Haskell). Los lenguajes de programación funcionales solo son utilizados por expertos, pero demuestran ser muy eficientes. Los profesionales de lenguajes de programación solo utilizan estos lenguajes, conservando su credibilidad y eficiencia ya que el uso por parte del público está restringido. Con muchos desarrolladores experimentados en el lenguaje de contratos de Plutus, ADALend pretende ser uno de los proyectos pioneros dentro del ecosistema de Cardano.

4. ¿Por qué Cardano?

Cardano sigue siendo una excelente plataforma de cadena de bloques desarrollada y establecida en base a técnicas probatorias comprobadas y análisis de grupos evaluados minuciosamente. Con este ventajoso aprovechamiento de la capacidad de Cardano, ADALend mantiene el objetivo principal de escalar las prácticas de préstamo de activos digitales. Esto, ADALend lo logrará a través de;

Seguridad óptima: con las tasas en constante aumento de delitos relacionados con las criptomonedas, garantizar la seguridad adecuada de los usuarios y los activos sigue siendo una prioridad. Cardano, como plataforma líder de prueba de participación, proporciona una seguridad absoluta y comprobada para sus usuarios.

Blockchain de tercera generación: ADA se desarrolla para superar los desafíos que se encuentran al usar otras plataformas criptográficas. Cardano se considera una inversión digital mejor y más confiable en comparación con otros activos de criptomonedas.

Préstamo bajo demanda: la base de aplicación descentralizada de ADALend proporciona una respuesta inmediata a las solicitudes de préstamo que depende exclusivamente de la elegibilidad del prestatario para solicitar un préstamo. Esto implica cuánto entiende el prestatario las reglas rectoras. Los prestatarios primerizos pueden tener dificultades para analizar el valor real de los tokens solicitados. Este grupo de prestatarios debe tener especial precaución al establecer el valor apropiado de las garantías, ya que las garantías sobrevaluadas pueden desalentar a los posibles prestamistas, lo que restringe la financiación de los préstamos.

Respaldo académico: Cardano es una de las pocas monedas que académicos e instituciones reconocidas en todo el mundo utilizan y respaldan. Esto aumenta su valor y aumenta su estabilidad.

Operación sin confianza: Cardano opera en una empresa 100% fideicomisaria, lo que reduce la necesidad de confiar en la parte prestataria como prestamista. Una vez que un prestatario presenta una solicitud de préstamo en ADALend, la parte prestamista, la plataforma ADALend o cualquier otra parte no puede impedir que dicha solicitud de préstamo se active una vez que se otorga el monto del préstamo. Entonces, en lugar de confiar en la parte prestataria como prestamista, se utilizan estrategias y procedimientos de descentralización para limitar la necesidad de confiar en el prestatario, limitando significativamente los riesgos asociados involucrados con el sistema de préstamo implementado.

Múltiples capas: Cardano absorbe varias técnicas para mejorar las transacciones rápidas y aumentar la escalabilidad mediante la implementación de capas computacionales y de liquidación.

Al usar Cardano, somos optimistas acerca de nuestra madurez, lo que resultará en ser la principal plataforma elegida por los inversores y usuarios de plataformas de activos digitales. Los inversores reconocen la probabilidad de que esta plataforma desafíe el supuesto estatus de monopolio en el mundo de las criptomonedas.

Como el protocolo Cardano permanece en la sección de fundaciones sin fines de lucro, ofrece constantemente una variedad de funcionalidades avanzadas. Proyectamos que Cardano será la futura plataforma blockchain líder muy por encima de otros competidores.

Con este objetivo en mente, Cardano apunta a mover un estándar tecnológico extenso y una plataforma abierta con una protección inigualable y una velocidad de transacción increíble, todo lo cual resulta en menores cuotas de transacción.

5. Casos de uso

El sistema Cardano evoluciona constantemente para acumular activos más valiosos y nuevos. Las personas con inversiones a largo plazo con ADALend pueden utilizar el activo como una base adicional para aumentar los ingresos por inversiones.

El propósito principal de ADALend es escalar la propiedad de activos y proporcionar varias medidas de activos disponibles con respaldo colateral y tokens LP inclusive, aprovechando la plataforma Cardano, limitando principalmente la ocurrencia de riesgos.

La capacidad de Cardano para retener sin esfuerzo nuevos activos y un cambio en la conducta existente aumenta aún más su valor para los prestamistas, inversores y prestatarios. Con esto, los intercambiadores de activos pueden financiar nuevas inversiones de ICO tomando prestados activos de blockchain, mientras que sus carteras existentes sirven como garantía viable. Además, estos comerciantes pueden intercambiar sus tokens sin esperar una orden de ejecución que les permita intercambiar estos tokens. Los comerciantes que buscan acortar su tasa de intercambio de tokens pueden tomar prestados estos tokens, enviarlos a una plataforma de intercambio confiable y venderlos, obteniendo ganancias de las disminuciones en tokens sobreestimados.

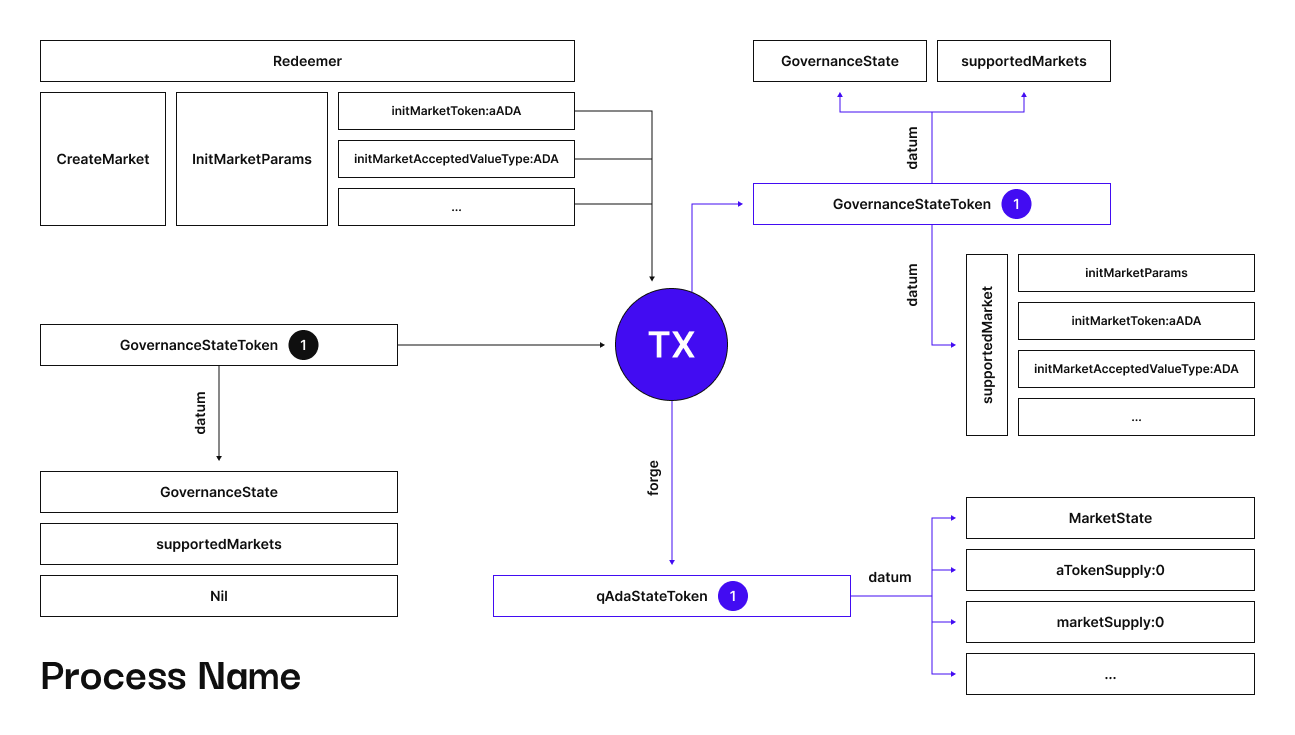

6. Arquitectura de cadena de bloques

En ADALend, estamos desarrollando un protocolo de préstamo destinado a mejorar la eficacia del capital de activos digitales, uno que supervisa múltiples grupos de préstamos por parte de los activos acumulados. Este conjunto de préstamos tiene diferentes elementos esenciales: endeudamiento, índice de utilización, tasa de interés de préstamo y modelo de liquidación.

La acción de préstamo consiste en transferir una cantidad específica de activos a un prestatario a cambio de una garantía. Esta función actualiza el saldo del prestatario y las tasas de interés fluctuantes, acumulando las tasas de interés acumuladas del prestamista si el saldo del prestatario supera el valor de la garantía debido a tasas de interés inestables.

El modelo de liquidación erradica los riesgos que surgen del comercio de activos digitales, estabilizando las tasas de cambio a un mejor precio.

Todos los activos digitales y los mercados monetarios se definen por las tasas de interés de los préstamos, que se aplican uniformemente a los prestatarios en función de los montos prestados. Sin embargo, estas tasas de interés se mantienen dinámicas debido a los efectos del tiempo sobre la oferta y la demanda en el mercado. La descripción anterior de la tasa de interés de préstamo para el mercado monetario de finanzas descentralizadas se explica de manera eficiente por el índice de tasa de interés, que se calcula constantemente ya que las tasas suelen cambiar debido a los préstamos, la liquidación de activos, la extracción, el pago y el rescate de activos acumulados. A medida que se realizan las transacciones, el índice de tasa de interés del activo se actualiza para combinar el valor neto de la garantía y los activos prestados aumentando el valor del activo.

7. Conceptos

Cardano es una plataforma blockchain única fundada y desarrollada en base a métodos basados en evidencia e investigaciones revisadas por pares. La tecnología Blockchain combina tecnologías pioneras para brindar seguridad y sostenibilidad sin precedentes a aplicaciones, sistemas y sociedades descentralizados. Desde su lanzamiento en 2015 por Charles Hokinson (cofundador de Ethereum), ha evolucionado hasta convertirse en una criptomoneda importante y la criptomoneda más grande que prioriza su prueba de participación y su impacto ambiental (Cuthbertson, 2021). Además, Cardano tiene muchas características que se han considerado parte de lo que lo convierte en un buen activo. Como parte de su evolución para convertirse en un gigante líder en el mercado de blockchain y criptomonedas, y en un intento por ofrecer flexibilidad en el espacio del mercado financiero, ADALend está construyendo protocolos de préstamos escalables y descentralizados dentro del ecosistema de Cardano, gobernados por la comunidad. El protocolo ADALend tiene como objetivo impulsar la nueva ola de mercados financieros flexibles al proporcionar una capa fundamental para la aprobación instantánea de préstamos, garantías automatizadas, custodia sin confianza y liquidez.

Conceptos básicos del grupo de préstamos

ADALend está trabajando con un marco conceptual similar a la base de desarrollo para la evolución de toda la tecnología blockchain. El protocolo ADALend permite que un usuario o titular de la criptomoneda Cardano sea su institución de préstamo. Este es el principio de funcionamiento que también guía el mercado de la tecnología blockchain, siendo su objetivo principal permitir que sus usuarios y titulares se conviertan en sus instituciones bancarias.

Aunque la criptomoneda Cardano se está convirtiendo en un ecosistema de rápido crecimiento, hasta ahora no se ha prestado atención a la construcción de su protocolo de préstamo. ADALend tiene como objetivo mejorar el mercado de préstamos criptográficos para eliminar las políticas monetarias del gobierno. Dado que la criptomoneda no se ve afectada por las políticas monetarias del gobierno, tampoco debería afectar el mercado de préstamos. Esto significa que el protocolo ADALend estará disponible y abierto para todos los prestamistas y prestatarios, asegurando así la transferencia de Cardano sin fronteras, jurisdicción y acceso al sistema bancario.

Parámetros del grupo de préstamos

Cada grupo de préstamo tiene una moneda que posee. Los prestamistas depositan su moneda en el grupo a un interés. Luego, el prestatario toma prestada la moneda utilizando otro activo (o moneda) como garantía. Por lo tanto, esto significa que existe la necesidad de evaluar el activo que el prestatario usa como garantía para garantizar que cumpla con la demanda suficiente para usarse como garantía para el activo prestado (en este caso, Cardano).

Existe la necesidad de evaluar el nivel de riesgo asociado con el activo utilizado como garantía para el proceso en un escenario donde el activo utilizado es volátil. La liquidez de los activos volátiles también fluctúa por el valor temporal de las transacciones realizadas con estos activos. La volatilidad de estos activos debe calcularse de manera periódica y depende de factores como la región del prestatario y la tasa de interés del prestamista (Eth Warrior, 2018). La situación de volatilidad difiere para las diferentes regiones porque depende del valor de la moneda gastado en estas áreas. Esto significa que el ecosistema ADALend brindará a los prestatarios de otras regiones igualdad de oportunidades.

Siguiendo la regla de distribución justa, hay una cantidad específica de activos prestables. Depende de la cantidad total de garantía depositada y la cantidad de activos ya prestados. Esto permite una distribución justa de los activos disponibles a los miembros de la comunidad de blockchain interesados en adquirir esos activos. Para determinar cuántos activos de Cardano recibirá el prestatario, la cantidad de garantía depositada se utilizará como criterio (junto con el valor temporal del dinero adjunto a la garantía). El segundo criterio (como se indicó anteriormente) es la cantidad de activos ya prestados. Esto implica que habrá un límite en la cantidad de activos prestables (en este caso, The Cardano). Esto es para frenar los préstamos excesivos o descontrolados a prestatarios desenfrenados; tanto el activo prestado como el activo prestado aumentan con el tiempo. Este incremento se basa en la tasa de interés del activo de préstamo y la tasa de interés del activo de préstamo. El algoritmo decide estas tasas de interés tanto para los prestamistas como para los prestatarios. Para los prestatarios, el costo del dinero, la cantidad total de fondos disponibles en el fondo común en un momento dado, es lo que determina la tasa de interés. Esto se debe a que los fondos se toman prestados del fondo común y la cantidad de fondos disponibles disminuye, lo que aumenta las tasas de interés. Sin embargo, en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones. s tasa de interés y la tasa de interés del activo de préstamo. El algoritmo decide estas tasas de interés tanto para los prestamistas como para los prestatarios. Para los prestatarios, el costo del dinero, la cantidad total de fondos disponibles en el fondo común en un momento dado, es lo que determina la tasa de interés. Esto se debe a que los fondos se toman prestados del fondo común y la cantidad de fondos disponibles disminuye, lo que aumenta las tasas de interés. Sin embargo, en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones. s tasa de interés y la tasa de interés del activo de préstamo. El algoritmo decide estas tasas de interés tanto para los prestamistas como para los prestatarios. Para los prestatarios, el costo del dinero, la cantidad total de fondos disponibles en el fondo común en un momento dado, es lo que determina la tasa de interés. Esto se debe a que los fondos se toman prestados del fondo común y la cantidad de fondos disponibles disminuye, lo que aumenta las tasas de interés. Sin embargo, en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones. el costo del dinero, la cantidad total de fondos disponibles en el fondo común en un momento dado, es lo que determina la tasa de interés. Esto se debe a que los fondos se toman prestados del fondo común y la cantidad de fondos disponibles disminuye, lo que aumenta las tasas de interés. Sin embargo, en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones. el costo del dinero, la cantidad total de fondos disponibles en el fondo común en un momento dado, es lo que determina la tasa de interés. Esto se debe a que los fondos se toman prestados del fondo común y la cantidad de fondos disponibles disminuye, lo que aumenta las tasas de interés. Sin embargo, en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones. en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones. en el caso de los prestamistas, esta tasa de interés corresponde a la tasa de ganancias, salvaguardando el algoritmo una reserva de liquidez para garantizar retiros en cualquier momento (AAVE, 2020). El algoritmo lo determina la empresa que implementa el protocolo y varía según la región o el mercado en el que los prestamistas y los prestatarios realizan sus operaciones.

Los préstamos tienen una duración infinita y no hay un calendario de reembolso; los usuarios pueden hacer reembolsos parciales o completos en cualquier momento. Esta característica del protocolo ADALend ayuda a mantener intacta la flexibilidad del pago. No habrá presión sobre los prestatarios para que paguen el dinero, lo que les dará tiempo suficiente para completar el pago. Sin embargo, es necesario garantizar que se implementen las medidas adecuadas para garantizar que los prestatarios paguen los activos en caso de que la garantía no cumpla con el estándar.

En caso de cambios de precio, se puede liquidar una posición de préstamo. Un evento de liquidación ocurre cuando el precio de la garantía cae por debajo del umbral de liquidación. Cualquiera puede liquidar esto, y los liquidadores tienen incentivos para hacerlo por debajo del umbral de liquidación. El umbral de liquidación es el porcentaje en el que el préstamo se define como subcolateralizado. Esto significa que si el valor de la garantía aumenta por encima de ese porcentaje, el préstamo está subcolateralizado y puede liquidarse.

Hay múltiples grupos de préstamos; cada grupo tiene una moneda única. El grupo acepta depósitos de prestamistas dando interés. Los usuarios pueden tomar prestados estos activos si depositan otros activos que sirvan como garantía.

La cantidad de activos que los usuarios pueden pedir prestado depende de la cantidad total de activos en garantía depositados y ya prestados.

A medida que pasa el tiempo, los activos prestados crecen según las tasas de interés activas y los activos prestados crecen según las tasas de interés activas.

Los préstamos tienen una duración infinita y no hay un calendario de reembolso; los usuarios pueden hacer reembolsos parciales o completos en cualquier momento.

En caso de cambios de precio, se puede liquidar una posición de préstamo. Un evento de liquidación ocurre cuando el precio de la garantía cae por debajo del umbral de liquidación. Cualquiera puede liquidar esto, y los liquidadores tienen incentivos para hacerlo por debajo del umbral de liquidación.

Estos montos prestables y posiciones de mesa líquidas se basan en un oráculo de precios impulsado por proveedores de datos de precios confiables.

8. Columna vertebral

8.1 Núcleo

El contrato principal gestiona las referencias de cada grupo, así como las tasas de interés por grupo. El núcleo del grupo de préstamos de ADALend sirve como el centro del grupo. Habla de la idea central que impulsa el desarrollo del protocolo. Ayuda a mantener el estado de las reservas y de los activos depositados. El protocolo ADALend se basa en el desarrollo del ecosistema de Cardano para que la criptomoneda ADA esté fácilmente disponible para la comunidad y cualquier persona que crea en la integridad de la moneda. Es fundamental tener en cuenta que el ecosistema de Cardano está sujeto a mucha evolución a medida que se expande y asciende en la jerarquía de las criptomonedas en el espacio de la tecnología blockchain.

Un concepto clave en el núcleo del protocolo de préstamos ADALend es servir como plataforma central de préstamos para el ecosistema Cardano en el espacio DeFi (Finanzas Descentralizadas). Esto significa que garantizará que las mejores ofertas estén disponibles y que solo se utilicen las plataformas más seguras. También proporciona liquidez incentivada. Esta es la liquidez que se basa en tener suficientes activos en cada grupo, lo que facilita la concesión de préstamos. ADALend aborda este requisito al incentivar a los usuarios a depositar activos y proporcionar liquidez para los activos propios. Otro concepto de importancia en el núcleo del ecosistema de Cardano es la gobernanza comunitaria. Esto garantiza que los titulares de tokens puedan establecer un consenso votando sobre propuestas de gobernanza o presentando nuevas propuestas para una votación.

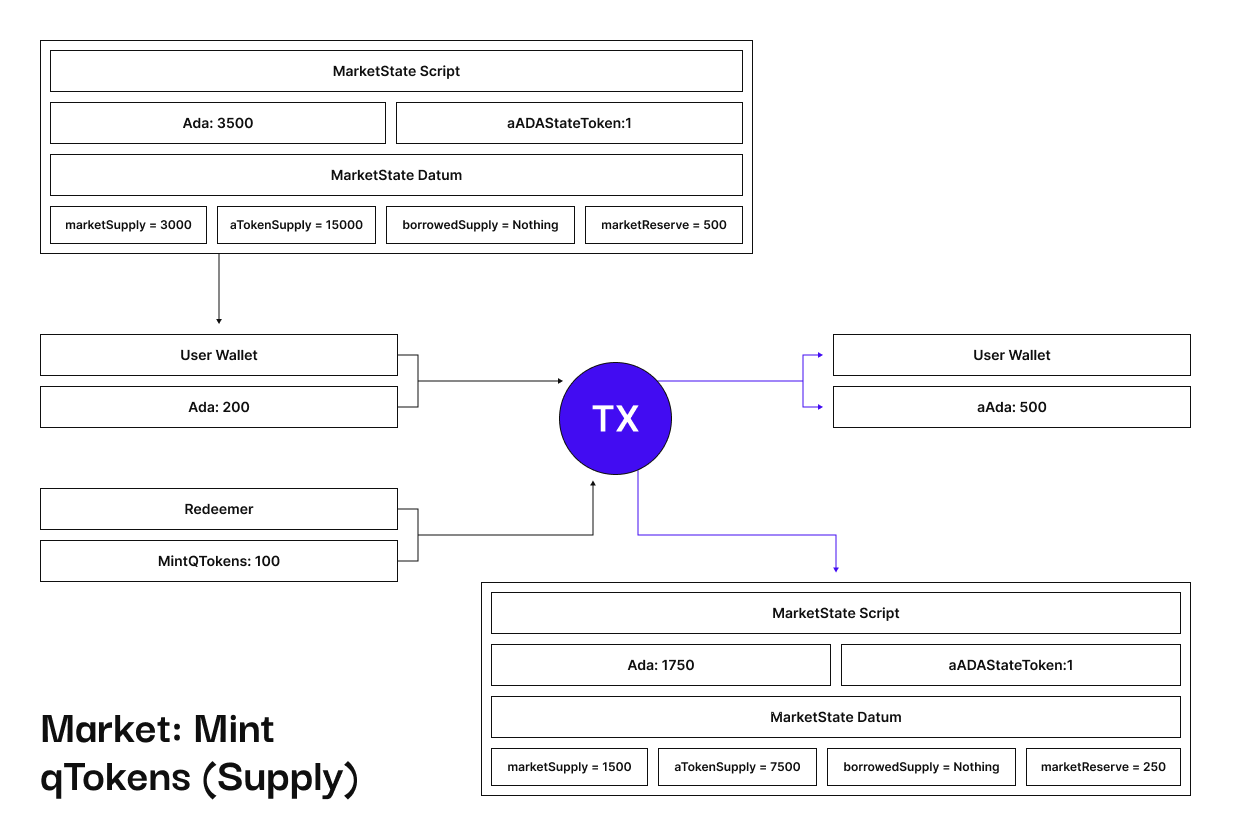

8.2 Fondo común de préstamos

El fondo común de préstamos es otro elemento en el marco conceptual de ADALend. Utiliza el núcleo y el ‘Proveedor de datos’ (otra columna vertebral esencial en el marco conceptual del protocolo de préstamos ADALend). El aspecto ‘Proveedor de datos’ de la red troncal del protocolo de préstamos proporciona un agregado de datos del núcleo del grupo de préstamos. A su vez, ofrece información de alto nivel al pool de préstamos.

Aquí, también existe la tokenización de la posición de préstamo. Cualquier depósito por parte de un usuario en una reserva específica dará lugar a la cantidad correspondiente de tokens. Estos tokens asignan el depósito de liquidez y acumulan el interés del activo subyacente que se depositó. El configurador del grupo de préstamos es otra parte del marco conceptual que proporciona funciones de configuración principales para el grupo de préstamos y el núcleo. Algunas funciones incluyen la inicialización y configuración de reservas, la habilitación y deshabilitación de préstamos en una reserva y la habilitación y deshabilitación de un uso de reserva específico como garantía. Por lo tanto, las Funciones integrarán el contrato con la gobernanza del protocolo.

El protocolo proporciona activos tokenizados para activos depositados, lo que permite a los usuarios transferir posiciones de préstamo a otros usuarios. Estos activos son diferentes por grupo.

Por ejemplo, si un usuario deposita 1 USDT, puede obtener 1 adaUSDT, el activo estándar que puede transferir. Y la cantidad de usuarios de adaUSDT que tienen crece a medida que pasa el tiempo, según la tasa de interés de préstamo del token.

8.3 Estrategia de tasa de interés

El protocolo proporciona una tasa de interés variable para todos los usuarios de préstamos. La estrategia de tasa de interés también implica moverse entre bonos a largo plazo y letras del Tesoro a muy corto plazo, con base en un pronóstico de tasas de interés en un marco de tiempo específico, para proporcionar el máximo aumento en el precio de una cartera. El protocolo ofrece una tasa de interés variable para todos los usuarios prestamistas. Para los prestatarios, el protocolo proporcionará dos tipos de tasas de interés: tasas estables y variables. Por lo general, las tasas estables son más altas que las tasas variables, pero no se ven afectadas por el cambio de las tasas de interés. Por lo tanto, las tasas de interés estables son mejores para préstamos a largo plazo, mientras que las tasas variables son buenas para préstamos a corto plazo. Los comerciantes de criptomonedas están interesados en implementar las estrategias de anticipación de la tasa de interés a un costo más bajo en los valores derivados de la tasa de interés,

Para los prestatarios, el protocolo proporcionará dos tipos de tasas de interés: tasas estables y variables. Por lo general, la tasa estable es mayor que las tasas variables, pero no se ve afectada por los cambios en la tasa de interés.

Sin embargo, las tasas de interés estables son mejores para préstamos a largo plazo, mientras que las tasas variables son buenas para préstamos a corto plazo.

Tanto las tasas de interés activas como las pasivas se basan en el índice de utilización de cada grupo.

Ratio de utilización = montos totales prestados / montos totales depositados

El índice de utilización se cambiará en función de la utilidad de este token y el programa de extracción de liquidez respaldado por ADALend Governance.

La curva de tipos de interés es diferente por activo. El índice de utilización óptimo para monedas estables es alto, y el índice de utilización óptimo para monedas no estables es relativamente más bajo.

Cuando el índice de utilización es menor que el índice óptimo, la tasa de interés crece suavemente pero prolifera cuando es mayor que el índice óptimo.

El rápido crecimiento permite que los prestatarios regresen, mientras que los prestamistas prestan más hasta que se alcanza el índice de utilización objetivo.

Cuando definimos:

Tasa de préstamo base como Rv0

Pendiente de la tasa de interés por debajo de la utilización óptima como Rslope1

Pendiente de la tasa de interés más allá de la utilización óptima Rslope2

La tasa de interés se calcula de la siguiente manera:

Rv = Rv0 + UUóptimo Rslope1 cuando UUóptimo

Rv = Rv0 + Rpendiente1 + U-Uóptima1 – UóptimaRpendiente2cuando U> Uóptima

Se visualiza como el siguiente gráfico para el caso de 80% Uóptimo.

Utilización óptima

El gráfico anterior muestra la utilización óptima frente a la tasa de préstamo para el usuario. Esto significa que una tasa de interés particular produce la mejor tasa de utilización y rendimiento para el usuario. Al minimizar el riesgo que implica la negociación de tipos de interés, los usuarios deben tratar de limitar el riesgo de tipo de interés que surge de las posiciones de riesgo. Esto consiste en reducir la participación de las posiciones de riesgo de interés variable en la exposición general al riesgo o restringir la posición de tasa de interés variable dentro del rango definido por el propietario del activo (en este caso, el ecosistema de Cardano).

8.4 Utilización de activos ociosos

El protocolo eliminará los activos inactivos en la plataforma mediante la transferencia de una parte de esos activos inactivos a plataformas de intercambio estables sin pérdidas temporales dentro del rango permitido. La utilización de activos inactivos es parte de la columna vertebral del proyecto ADALend o de la arquitectura esencial del programa. Esto significa que en lugar de mantener sus activos (en este caso, ADA) en almacenamiento en frío, pueden prestarse o tomarse prestados para respaldar el protocolo ADALend Lending.

Esto no solo ayudará a salvar la inactividad del activo, sino que también generará ganancias para el titular del activo. A su vez, beneficiará a todos en el mercado de la cadena de bloques que utilizan el ecosistema de Cardano. Esto también asegura una distribución equitativa de activos basada en el acuerdo respectivo del prestatario y el prestamista.

9. Flujo de usuarios

9.1 Préstamos

La operación de préstamo no tiene condiciones que cumplir, y cualquier persona puede depositar cualquier cantidad y obtener el valor equivalente de tokens de acciones.

9.2 Canjear

La operación de canje es convertir tokens de acciones en tokens subyacentes. Como parte de esta operación, los tokens compartidos se queman y el token subyacente se devuelve al usuario. Los tokens subyacentes ya han crecido en este momento, ya que el valor del token compartido aumenta con el tiempo. El usuario debe tener suficiente saldo de tokens en su billetera, lo que ayudará a calcular el monto subyacente para canjear. Si la reserva disponible es suficiente, se actualizan los índices de endeudamiento/liquidez; de lo contrario, se revertirá.

.png?alt=media&token=edc7bd1f-2beb-4ebf-8253-19fa436a06be)

El token solicitado se quema si el factor de salud es superior a 1, la liquidez total disminuye y la tasa de interés se actualiza. El activo subyacente se transfiere al usuario.

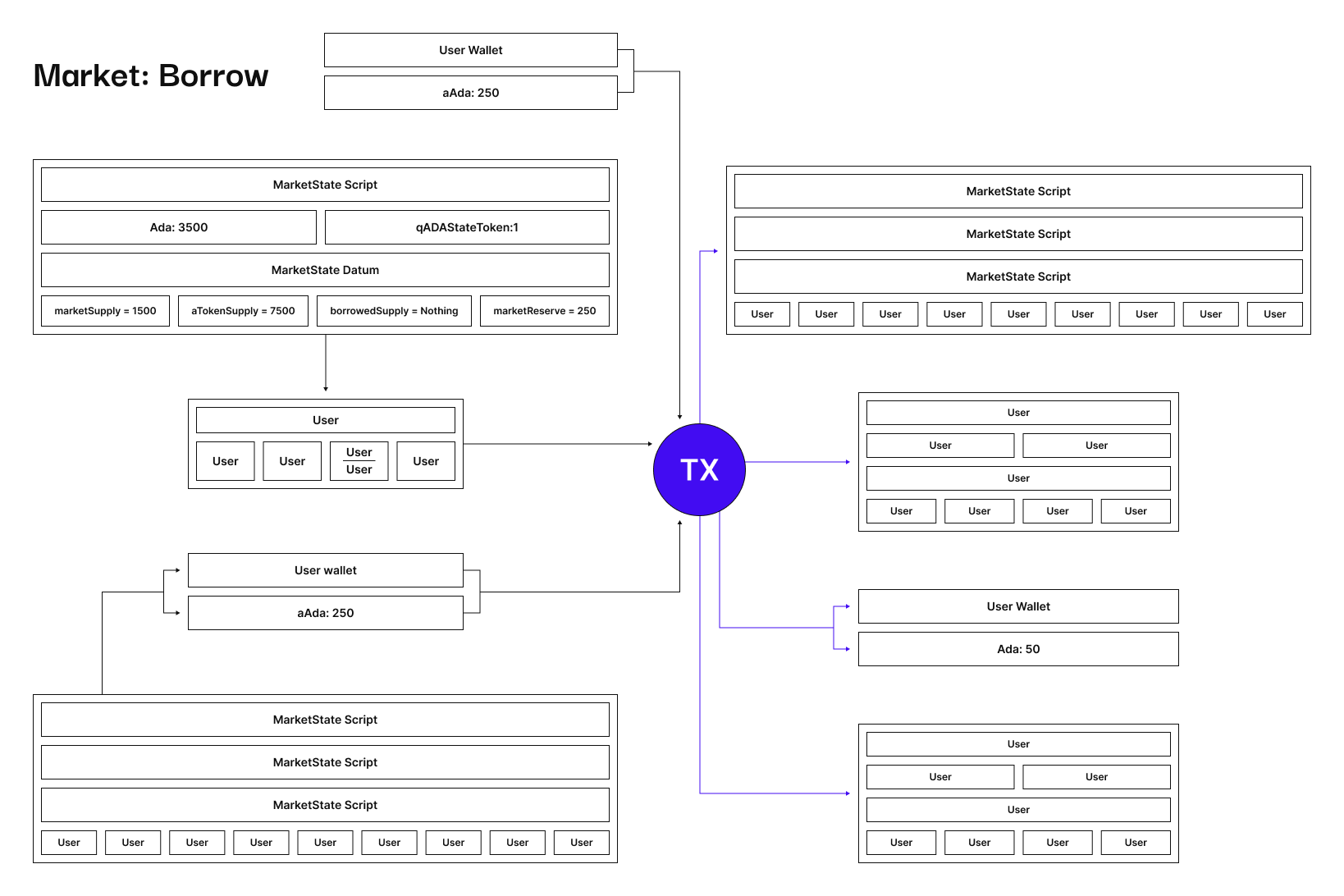

9.3 Préstamo

La operación de préstamo envía el activo subyacente al usuario cuando el monto de la garantía del usuario es mayor que el activo subyacente que desea tomar prestado. Si el usuario tiene suficiente liquidez, la modalidad de préstamo será válida; de lo contrario, se revertirá. Si el saldo de la garantía del usuario es suficiente, el factor de salud será superior a 1; así, el sistema actualizará los índices de endeudamiento/liquidez y acreditará los intereses devengados al saldo del prestatario actual y al nuevo monto prestado.

El préstamo total de reserva se actualiza por tasa y se establece el modo de tasa de interés del usuario. En su caso, los intereses devengados aumentan la liquidez total de la reserva y se actualizan las tasas de interés. El índice de liquidación del usuario se calcula y establece, y el activo del usuario subyacente se transfiere.

9.4 Reembolso

La operación de reembolso consiste en devolver la cantidad prestada y los intereses que deben pagar.

Si el monto del reembolso es menor que el monto a pagar, el monto del préstamo se resta del monto del reembolso.

Si el monto del reembolso es mayor que el monto a pagar, se establecerá como un monto prestado. A continuación se muestra cómo funciona este proceso; El monto real que debe pagar el usuario se verifica si el saldo de la garantía del usuario es suficiente para que su factor de salud esté por encima de 1 . si el monto a devolver es menor o igual a las cuotas, se actualiza el monto de la cuota. Luego, la tarifa se transfiere a la dirección de destino; en caso contrario, se actualiza el índice de endeudamiento/liquidez. El interés devengado se agrega al saldo actual del préstamo, se resta el monto a pagar y el préstamo total de la reserva se actualiza por tasa. Se establece el modo de tasa de interés del usuario. Los intereses devengados aumentan la liquidez total de la reserva, se actualiza la tasa de interés y se calcula y fija la tasa de liquidación del usuario. Luego, el activo subyacente se transfiere a la reserva.

9.5 Liquidación

La operación de liquidación es cuando la garantía es inferior al monto límite basado en el monto prestado por cambios de precio.

Los liquidadores pueden sacar con seguridad la garantía del prestatario, y el monto del préstamo del prestatario se establece en cero, y se elimina la garantía. Si los usuarios piden prestado en estado de liquidación, entonces el factor de salud es menor que uno si el usuario ha pedido prestada la moneda específica y tiene la garantía que la persona que llama quiere comprar, los índices de préstamo/liquidez se actualizan y el interés acumulado en el principal se calcula el saldo, la liquidez total de la reserva se incrementa con los intereses devengados y se calcula el monto de la garantía en la moneda principal. Si el monto no supera el 50 % del saldo principal del préstamo, los préstamos totales de reserva se reducen según el modo de tasa, y el saldo principal del usuario se reduce y se transfiere al usuario.

9.6 Préstamo rápido

La operación de préstamo flash consiste en pedir prestada una gran cantidad de tokens sin garantía, lo que garantiza que el usuario realizará el reembolso total y los intereses en una sola transacción. Se verifica la reserva del usuario, y si tiene suficiente liquidez, el fondo se transfiere al contrato activo y se ejecuta. Una vez devueltos el fondo y las comisiones, se actualizan los índices de endeudamiento/liquidez y se acumula la comisión a la reserva de liquidez.

10. Oráculos

En blockchain, los oráculos actúan como mensajeros, vinculando dos fuentes de datos diferentes y asegurando la veracidad de la información. La dependencia crítica en el protocolo de préstamos es Price Oracle. Utilizaremos múltiples oráculos para la seguridad del protocolo. Primero consideraremos los oráculos Chainlink y Ergo en función de su confiabilidad. Chainlink es una red Oracle descentralizada que conecta cadenas de bloques con conjuntos de datos del mundo real, incluidos eventos, fuentes de datos y métodos de pago que no son cadenas de bloques. Un oráculo descentralizado puede transmitir información a la cadena de bloques que no es inherente a la cadena de bloques. Chainlink se utilizará para cerrar la brecha entre los datos tradicionales y cualquier desarrollo futuro en la tecnología blockchain, lo que permitirá que los contratos inteligentes interactúen con datos del mundo real y les proporcione acceso seguro a recursos de datos clave. Esto asegurará que cualquier cadena de bloques tenga entradas y salidas confiables y a prueba de manipulaciones. El protocolo Chainlink también incluye medidas para garantizar la precisión y confiabilidad de los datos.

Los oráculos de Ergo son pioneros en el campo de los grupos de oráculos y trabajan con Cardano para brindar acceso a más capas de disponibilidad, veracidad e integridad de los datos. Ergo ayudará a traer algunas características únicas, como UTXO extendido, protocolos sigma, alquiler de almacenamiento y recolección de basura, clientes sin estado y más. Habrá tres capas para esto. La primera capa tendrá el Oracle o la agregación de datos de varios Oracles. Mientras que el segundo nivel contendrá Oracle Pools individuales con la opción de reducción de garantías para mejorar la confiabilidad de los datos, y la tercera capa incluirá un grupo de Oracle Pools.

10.1 Oráculos Externos

La información proporcionada por oráculos externos es la fuente principal para mantener el modelo de liquidación.

10.2 Oráculos Internos

Los oráculos internos se utilizan cuando los oráculos externos no están listos o no están disponibles.

10.3 Oráculos mixtos

ADALend utilizará una combinación de oráculos internos y externos para su modelo de liquidación.

El Lending rate Oracle será el primer componente que se integrará en el proceso del protocolo macroscópico ADALend. Eso informará los contratos de mercado reales sobre las tasas multiplataforma sobre disposiciones de otros proyectos de préstamo (ya sean centralizados o descentralizados).

11. Protocolo de Seguridad

La seguridad del proyecto se ve reforzada por la arquitectura del protocolo, la calidad del código, los monitores de salud, los bots de liquidación activa y el seguro. Esto proporcionará una entrega segura de datos entre dos partes.

El índice de colateralización garantiza que el monto del préstamo sea siempre inferior a un porcentaje específico de la garantía, mientras que la tarifa de originación del préstamo evita el spam en el contrato.

Incorpora aspectos como; acuerdo o establecimiento de claves, autenticación de entidades, cifrado simétrico y construcción de material de autenticación de mensajes, transporte seguro de datos a nivel de aplicación, métodos de no repudio, métodos de intercambio de secretos, computación segura de múltiples partes.

12. Programa de Minería de Liquidez

Usaremos el programa de extracción de liquidez para impulsar la liquidez en el grupo de préstamos y controlar el índice de utilización de cada activo. Todas las acciones en el protocolo están incentivadas por nivel de importancia: Préstamo, Préstamo, Liquidación, Préstamo rápido, Votos de gobernanza, LP de token de gobernanza

La cantidad de tokens asignados para el programa de minería de liquidez se publicará en el próximo documento de tokenomics. Estos programas de minería de liquidez deberán ser aprobados por la DAO. Hasta que DAO apruebe los activos, estarán en la billetera multi-sig de DAO.

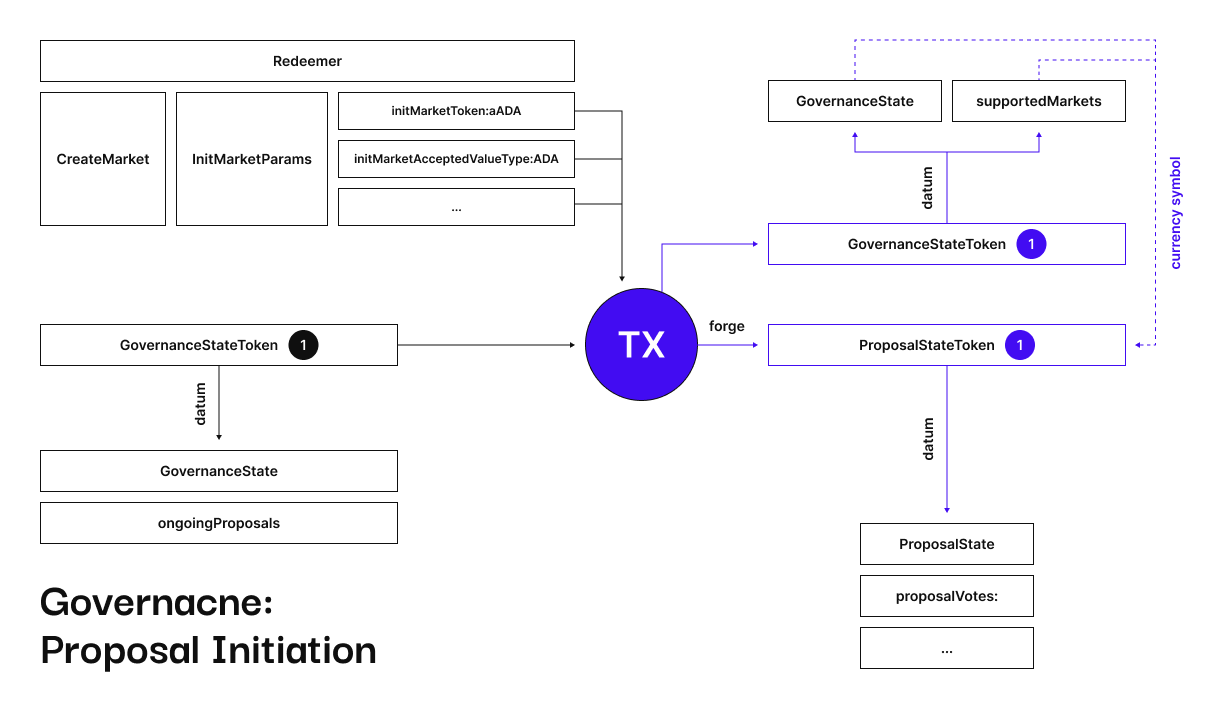

13. Gobernanza

ADALend busca introducir un nuevo sistema de gobierno para construir un sistema escalable realmente controlado por usuarios activos y patrocinadores de la comunidad.

El poder de voto se calculará tanto por el saldo del token nativo como por el análisis de la actividad dentro y fuera de la cadena de los usuarios.

El gobierno decide decisiones y parámetros críticos para los grupos de préstamos, que incluyen:

- Adición y eliminación de activos

- Ratio de colateralización por activo por ratio de riesgo del activo

- Programas de rendimiento

- Tasas de tasas / Uso de las tasas

- Actualizaciones de protocolo

14. Tokenómica

Como se indicó anteriormente, todas las actividades en la plataforma se realizarán a través de su token nativo: token LP. Este token se utilizará para determinar el índice de utilización de nuestros proyectos de protocolo de préstamos de acuerdo con los objetivos especificados y la declaración de misión. El token ADALend es un token de utilidad basado en su número de casos de uso: gobernanza, préstamos, préstamos e incentivos.

Además, se adoptará el enfoque deflacionario para garantizar que el valor del token aumente continuamente. La deflación en este contexto no implica el enfoque económico convencional. En cambio, habla de eliminar una parte particular de la ficha de la circulación para que aumente el valor percibido de la ficha. Diferentes plataformas de protocolos de préstamos han utilizado este enfoque. Algunos de los métodos empleados para lograr la política deflacionaria incluyen la quema de tokens, la recompra de tokens y el bloqueo de tokens para garantizar un aumento recurrente en el valor del token LP.

Este es el caso de ADALend, ya que hay planes en marcha para una posible recompra de tokens a través de donaciones y subvenciones. Además, existe una negociación en curso con las partes interesadas de la plataforma en diferentes países para lograr este objetivo.

14.1 Utilidad y función de ADAL:

DAO: los titulares de tokens podrán participar en DAO, para aprobar qué minería de liquidez de tokens se concluirá a continuación (en otras palabras, introducir un nuevo token), cambiar los parámetros del conjunto de tokens (índice de garantía, tarifas, etc.);

Incentivos: el token ADAL se usará ampliamente para incentivar a los proveedores de liquidez, por ejemplo, agricultura, recompensas de apuestas de período fijo;

Indicador de «poder» de los liquidadores: se priorizará a los liquidadores según la cantidad de ADAL que hayan apostado y se les pagará con ADAL por los servicios de liquidación;

Programa de reducción de tarifas de préstamos para tenedores (todavía en discusión);

Moneda de reserva: ADAL se puede canjear a pedido por liquidez, por lo que los AMM de ADAL/token siempre se lanzarán al introducir un nuevo token.

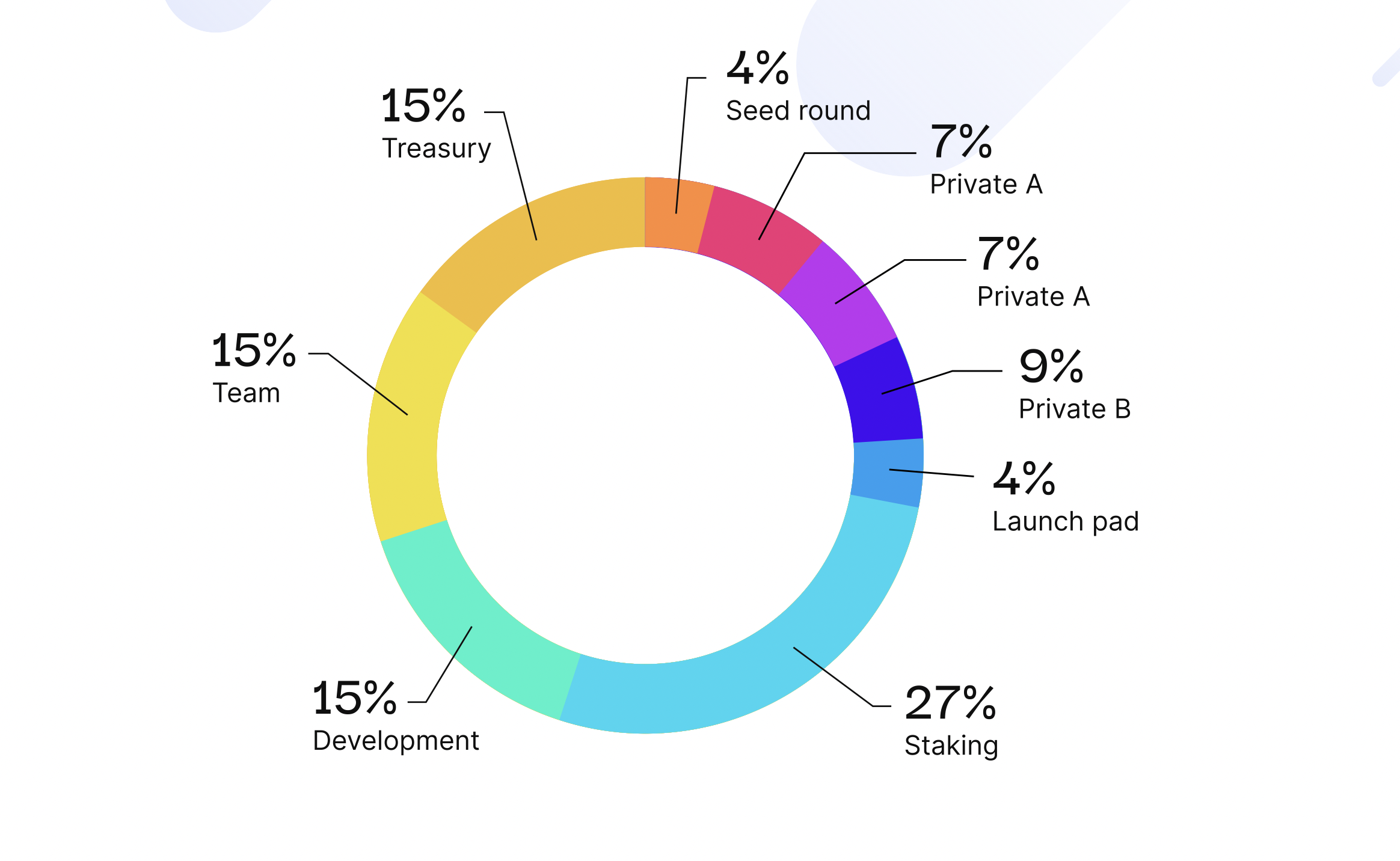

14.2 Asignación de tokens

El 30 % de los tokens LP se destinará al staking, el 15 % al desarrollo, el 20 % se destinará a la ronda privada, el 15 % de los tokens al equipo, la tesorería se llevará el 15 %, mientras que la ronda semilla y Launchpad tomará 4% y 1% respectivamente.

14.3 Ecosistema de fichas

El token universal de la plataforma ADALend es el token LP, que servirá como el único token aceptable en el ecosistema ADALend. Los usuarios de la plataforma ADALend pueden usar este token para realizar varias funciones, incluida la implementación de contratos inteligentes, la transferencia de activos y la compra de gas para la red esclava.

Además, los tokens en la plataforma ADALend servirán como base y sentarán las bases para varios servicios dentro del foro, expandiendo así el ecosistema de la plataforma ADALend con cada nuevo usuario que participe y se presente el servicio.

14.4 Venta de tokens

Se emitirán un total de 45 millones de tokens. Las fichas se distribuirán de la siguiente manera:

- Ronda semilla: 1,8 millones de tokens

- Ronda privada: 3,15 millones de tokens

- Ronda privada A: 3,15 millones de tokens

- Ronda privada B: 2,7 millones de tokens

- Plataforma de lanzamiento: 1,8 millones de fichas

- Replanteo: 12,15 millones de tokens

- Desarrollo: 6,75 millones de tokens

- Equipo: 6,75 millones de tokens

- Tesoro – 6,75 millones de fichas

15. Estrategia de Marketing del Proyecto

Como plataforma que tiene como objetivo servir al mercado financiero al proporcionar una capa fundamental para varios activos que brinda a sus usuarios el apoyo para aprovechar la agricultura de rendimiento en el ecosistema de Cardano, ADALend aprovechará el poder del marketing digital para lograr sus objetivos de marketing. Para lograrlo de manera efectiva y completa, trabajaremos en dos enfoques: marketing de contenido y enfoque de marketing de influencers.

Para nuestro enfoque de marketing de contenido, aprovecharemos el poder del marketing digital para promocionar nuestra Dapp en las redes sociales a su público objetivo. Se establecerá una comunidad habilitante e interactiva en todas las plataformas de redes sociales como Facebook, Twitter y LinkedIn para educar a nuestros prospectos sobre cómo funciona la plataforma y foros comunitarios como Medium y Reddit para lograr un alcance óptimo. Debido a la complejidad de la plataforma, se adoptarán enfoques orgánicos y de pago para lograr un crecimiento más amplio y rápido.

La estrategia de marketing de influencers se centrará en los influencers de Crypto y obtendrá el respaldo de celebridades y líderes de Crypto Thought. Esto incluirá publicaciones de patrocinio y podcasts de personas influyentes de YouTube, TikTok y Twitter.

Además, crearemos la sección Ask Me Anything (AMA) en nuestro canal de Telegram, donde se puede contactar a los propietarios de grupos de criptomonedas para hablar. Aquí, los usuarios tendrán acceso a toda la información que puedan necesitar sobre ADALend y cómo asociarse con nosotros.

¿Cómo comprar Adalend (ADAL) Token?

A continuación les vamos a facilitar un tutorial sencillo para que puedan comprar Adalend (ADAL) Token de forma sencilla.

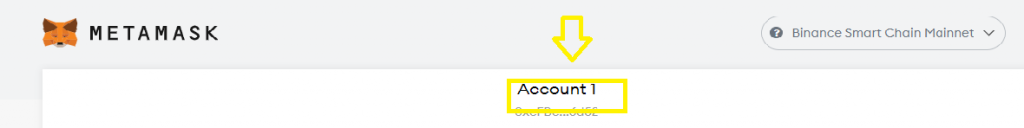

- Bien a continuación os dejo un tutorial de como comprarlo, se puede comprar a traves de Pancakeswap o poocoin.app , nosotros lo haremos desde pancakeswap y por si no lo sabes , necesitamos tener una cartera o bien de trustwallet o metamask, en este caso yo uso metamask.

- Aquí os dejo un tutorial de como crear una cartera en metamask:

Tutorial crear cuenta metamask

- Una vez tengamos nuestra cartera de metamask creada , lo que tenemos que hacer es copiar nuestra dirección tal y como indico con la flecha y ponerla con la red de Binance Smart Chain.

- Para ponerla con la red de Binance SmartChain tenemos que hacer lo siguiente:

- Donde pone “RED PRINCIPAL ETHERUM” le das y a continuación añades “red personalizada” y pones lo siguiente:

Network name: Smart Chain

New RPC URL: https://bsc-dataseed.binance.org/

ChainID: 56

Symbol: BNB

Block Explorer URL: https://bscscan.com

- Acto seguido tienes que copiar la dirección de Metamask y tenerla en esa red.

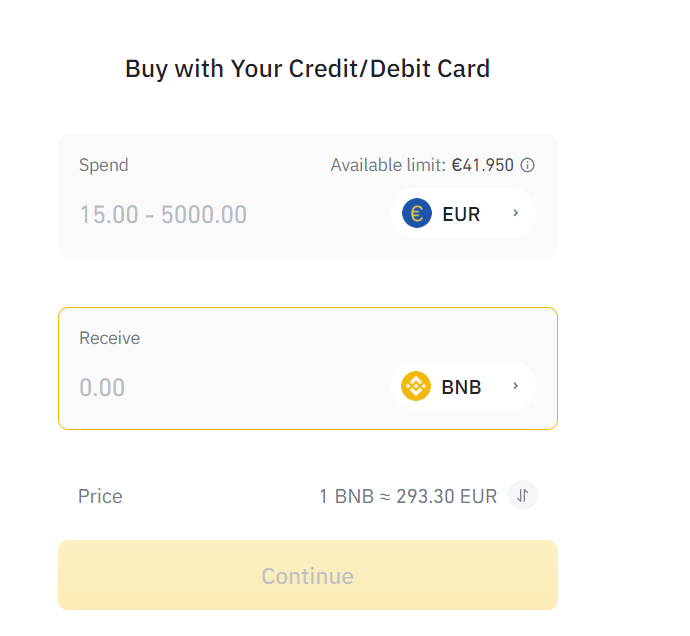

PRIMER PASO PARA COMPRAR Adalend (ADAL) Token

- Para comprar Adalend (ADAL) Token vamos a necesitar BNB, que es la moneda de binance, ya que este token funciona por su red. así que lo primero será registrarse aquí para entrar en binance y poder comprar BNB.

A continuación tenemos que ir a comprar crypto y tenemos que seleccionar BNB para comprarlo, yo en este caso lo hago con Euros y con tarjeta de débito o crédito .

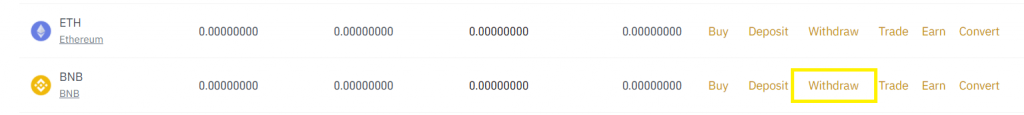

- Una vez comprados los bnb, nos vamos a nuestra billetera de Binance y le damos a SPOT y bajamos hasta ver BNB y le damos a «Retirar» o «Withdraw» .

–

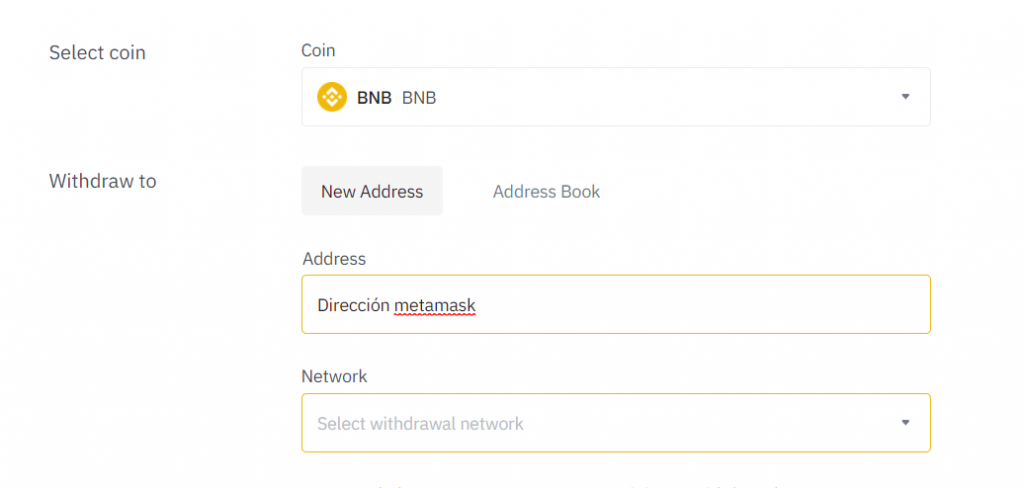

- Despues en la siguiente página que nos va a salir, tenemos que pegar nuestra dirección de metamask y poner la red BSC y ya tendríamos los BNB en nuestra cartera metamask.

SEGUNDO PASO PARA COMPRAR Adalend (ADAL) Token

- Lo primero será ir a pancake swap: Pancake

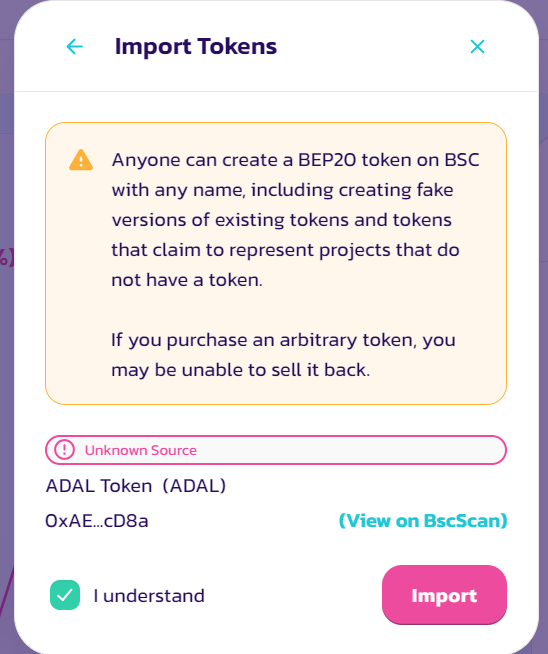

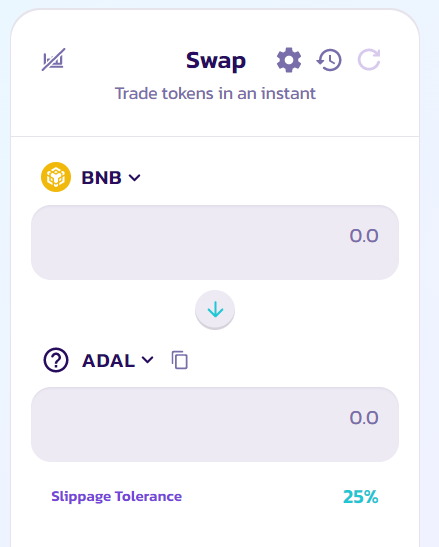

- Al llegar a pancake swap tenemos que conectar nuestra cartera de metamask con la red de binance smart chain y a continuación poner el token de Adalend (ADAL) Token en la parte de abajo, aunque debería de saliros automáticamente, si no es así pegar el siguiente contrato en la parte de Token:

Contrato : 0xae1107fc7cef1294f09185ac475c9886527dcd8a

En la siguiente imagen os lo muestro:

- Una vez añadido el token, simplemente tenemos que poner la cantidad de bnb que queremos intercambiar por Adalend (ADAL) Token y listo, quedaría comprado y en nuestra cartera de metamask.

PRECIO Adalend (ADAL) Token EN DIRECTO.

El precio del token podemos verlo en el siguiente enlace:

Si quiere puede hacernos una donación por el trabajo que hacemos, lo apreciaremos mucho.

Direcciones de Billetera:

- BTC: 14xsuQRtT3Abek4zgDWZxJXs9VRdwxyPUS

- USDT: TQmV9FyrcpeaZMro3M1yeEHnNjv7xKZDNe

- BNB: 0x2fdb9034507b6d505d351a6f59d877040d0edb0f

- DOGE: D5SZesmFQGYVkE5trYYLF8hNPBgXgYcmrx

También puede seguirnos en nuestras Redes sociales para mantenerse al tanto de los últimos post de la web:

- Telegram

Disclaimer: En Cryptoshitcompra.com no nos hacemos responsables de ninguna inversión de ningún visitante, nosotros simplemente damos información sobre Tokens, juegos NFT y criptomonedas, no recomendamos inversiones